ラクスル(4384)IPO新規上場 | 初値予想と幹事情報

ラクスル(4384)IPOが新規上場承認されました。上場市場は東証マザーズとなり主幹事が大和証券と三菱UFJモルガン・スタンレー証券の共同主幹事となっています。公開株数10,949,900株とオーバーアロットメント1,642,100株となっており荷もたれ感がかなりあります。

気になる上場規模は公開株式にオーバーアロットメントを含め約176.3億円と大きなサイズになります。業績もこれからのようですから積極的にブックビルディングに申込むには材料不足です。

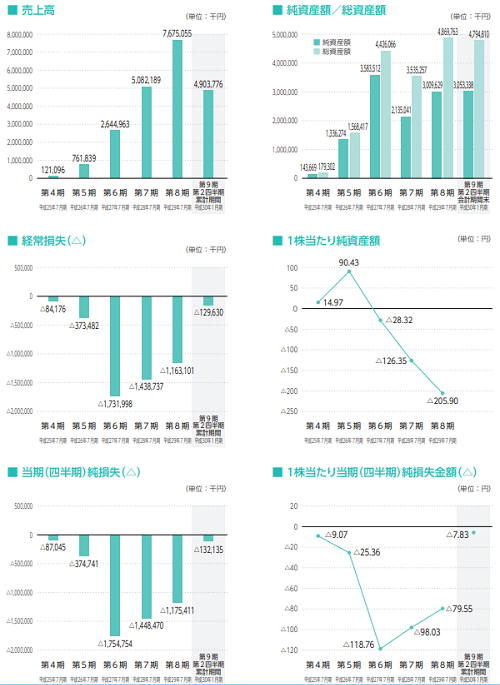

会社提出の経営指標に経常損失と当期純損失と書いてあり完全なる赤字なのかと逆にインパクトがあります。今期から黒字になる可能性もあるためもう少し材料を集めたいと思います。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 5月31日 |

| BB期間 | 5月16日~5月22日 |

| 企業ホームページ | https://corp.raksul.com/ |

| 事業の内容 | 印刷および集客支援のシェアリングプラットフォーム「ラクスル」を中心とした印刷事業、物流のシェアリングプラットフォーム「ハコベル」を中心とした運送事業等、産業毎のシェアリングプラットフォームの創出 |

【手取金の使途】

手取概算額3,474百万円については、①広告宣伝費、②新規サービスの開発に係る人件費及びシステム外注費等、③人材採用費及び人件費等に充当する予定であります。具体的には以下を予定しております。

①印刷のシェアリングプラットフォームである「ラクスル」(注)に登録する新規ユーザーを獲得するための広告宣伝費の一部として2,618百万円(平成30年7月期:820百万円、平成31年7月期:898百万円、平成32年7月期:900百万円)

②物流のシェアリングプラットフォームである「ハコベル」(注)を含む新規サービスの開発に係る人件費及びシステム外注費等の一部として340百万円(平成30年7月期:80百万円、平成31年7月期:100百万円、平成32年7月期:160百万円)

③人材基盤を拡張するための人材採用費、人件費及び人材育成費の一部として280百万円(平成30年7月期:90百万円、平成31年7月期:90百万円、平成32年7月期:100百万円)

目次まとめ [非表示]

ラクスル(4384)IPOの業績と事業内容

テレビCMやラジオでも見かける企業が上場します。メジャー企業の同上場なのでさぞかし内容がよいと思っていましたが、詳しく調べると良いとは言えないようです。公開株数の多さとストックオプション株数が多いため上場してもしばらく株価は横ばいのような気がします。

業績は売上が急拡大しているため今後の利益が期待できそうですが、画像のように赤字企業です。財務表から見れるのは今期こそ黒字になりそうだとしか言いようがありません。そのタイミングで上場となるため意見がわかれるところでしょう。

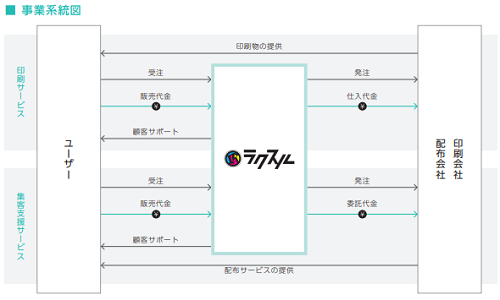

事業は「ラクスル」と「ハコベル」の2つがあり主力事業はラクスルになります。ラクスルでは印刷サービスと新聞折込やポスティングなどのチラシを配布する集客支援サービスがあり、商品や納期に応じて自社設定の価格で商品を販売しています。

また全国の中小員策会社をシェアリングプラットフォームでつなぐことにより各社工場の空いた時間を活用しコストを下げることも可能のようです。商品受注の数が多いことから似たような製品が毎日たくさん出てくるため小ロットの印刷も可能ということです。

顧客が付いてしまえば安定的な収益をもたらすことが可能となり、1人当たりの注文回数や注文単価などが向上しているデータがあるそうです。また年間購入者数も前年比プラス37%と驚異的な伸び率を見せています。

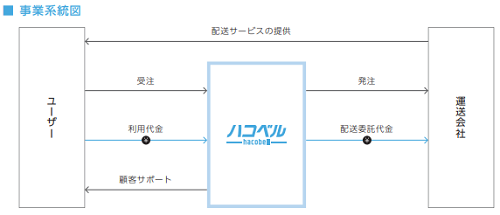

ハコベル事業については運送会社のドライバーと荷物を送りたい顧客のマッチングを手掛けており、車種と配送距離によって自社設定した価格で受注を受けています。中小企業や個人の運送事業者をインターネットでネットワーク化し荷主と運送業者を直接つないでいます。

荷主とドライバーのやり取りはすべてWEBやスマートフォンを使ったやり取りになり、今までのコストや手間を削減する効果があるそうです。デジタル化にしたことで生産性も向上につながっているようです。さらに平成29年7月にはヤマトホールディングスと資本提携を結び、ラクスルの株も保有する流れになっています。

ラクスル(4384)IPO仮条件から公開価格の日程

| 想定価格 | 1,400円 |

| 仮条件 | 1,300円~1,500円 |

| 公開価格 | 5月23日 |

想定価格から試算される市場からの吸収金額は約153.3億円です。

オーバーアロットメントを含めると約176.3億円になります。

マザーズの吸収額としてはかなり大きく、今年最大の吸収と思われます。また株主構成もベンチャーキャピタル出資とみられる株主が多く上場ゴールのイメージがあります。

すでに上場しているオプトホールディングやリンクアンドモチベーション、ミクシィ、エムスリー、ヤマトホールディングスの名前もあります。ヤマトホールディングス(9064)とは資本提携をしています。

ラクスル(4384)IPOの幹事団詳細と会社データ

| 公募株数 | 2,500,000株 |

| 売出株数 | 8,449,900株 |

| 公開株式数 | 10,949,900株 |

| OA売出 | 1,642,100株 |

| 引受幹事 | 大和証券(共同) 三菱UFJモルガン・スタンレー証券(共同) auカブコム証券 みずほ証券 SBI証券 SMBC日興証券 マネックス証券 |

ストレートに主幹事からの申込みを最優先したほうがIPO当選を狙えそうです。株数が多いため欲しい人には大きな配分も可能になる銘柄でしょう。財務的にもう少しよければと思いますが、CM効果による宣伝で資金をどこまで呼び込めるのかも焦点となりそうです。

会社設立は2009年9月、東京都品川区上大崎二丁目に本社があり社長は松本恭攝氏です。株式保有率は21.55%となっています。

従業員数は147人で平均年齢33.2歳、平均勤続年数1.7年、平均年間給与は約621万円です。臨時雇用者数が年間33人となります。

ラクスル(4384)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 松本 恭攝 | 5,787,000株 | 21.55% |

| 株式会社オプトホールディング | 4,773,300株 | 17.78% |

| 株式会社日本政策投資銀行 | 2,391,100株 | 8.91% |

| グローバル・ブレイン5号投資事業有限責任組合 | 1,965,300株 | 7.32% |

| WiL Fund I,L.P. | 1,793,800株 | 6.68% |

| テクノロジーベンチャーズ3号投資事業有限責任組合 | 1,304,200株 | 4.86% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社株主の松本恭攝、株式会社日本政策投資銀行、グローバル・ブレイン5号投資事業有限責任組合、WiL Fund I,L.P.、テクノロジーベンチャーズ3号投資事業有限責任組合、YJ1号投資事業組合、永見世央、株式会社リンクアンドモチベーション、利根川裕太、株式会社ミクシィ、エムスリー株式会社及び古田英之、並びに当社の株主である株式会社オプトホールディング、日本生命保険相互会社、梅田裕真、福島広造、田部正樹、ヤマトホールディングス株式会社、田口弘、泉雄介、守屋実及び佐俣安理は、共同主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(平成30年11月26日)までの期間、共同主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を共同主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

その他、新株予約権を有している者に対して上場後90日間とロックアップと売出価格1.5倍以上の売却が可能となっています。別途、電通ストラテジック・パートナーズ株式会社に対して180日間のロックアップも設定されています。

ラクスルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券 | 5,639,200株 |

| 三菱UFJモルガン・スタンレー証券 | 2,956,500株 |

| みずほ証券 | 1,806,800株 |

| SBI証券 | 383,200株 |

| SMBC日興証券 | 109,500株 |

| マネックス証券 | 54,700株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ラクスルIPOの直感的初値予想

第一弾⇒ 1,350円

※ファーストインプレッション

第二弾⇒ 1,700円

※仮条件発表後

ラクスルIPOの大手初値予想

1,500円~1,700円

第2弾の発表も1,500円~1,700円です!

ラクスル(4384)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成26年1月21日~平成34年1月20日 | 35,200株 発行価格32円 |

| 平成27年5月21日~平成35年5月20日 | 80,000株 発行価格77円 |

| 平成28年11月22日~平成36年11月21日 | 476,600株 発行価格313円 |

| 平成29年1月14日~平成37年1月13日 | 10,000株 発行価格313円 |

| 平成29年5月23日~平成37年5月22日 | 58,000株 発行価格313円 |

| 平成27年5月26日~平成37年5月25日 | 335,000株 発行価格313円 |

| 平成29年8月12日~平成37年8月11日 | 50,000株 発行価格313円 |

| 平成29年10月14日~平成37年10月13日 | 150,000株 発行価格313円 |

| 平成27年10月28日~平成37年10月27日 | 12,000株 発行価格313円 |

| 平成30年3月09日~平成38年3月08日 | 11,000株 発行価格313円 |

| 平成平成30年10月28日~平成38年10月27日 | 260,000株 発行価格313円 |

| 平成30年12月15日~平成38年12月14日 | 33,000株 発行価格313円 |

| 平成31年2月09日~平成39年2月08日 | 12,000株 発行価格313円 |

| 平成31年4月13日~平成39年4月12日 | 7,000株 発行価格313円 |

| 平成31年5月18日~平成39年5月17日 | 152,000株 発行価格313円 |

| 平成31年7月01日~平成39年6月30日 | 55,000株 発行価格313円 |

| 平成31年10月28日~平成39年10月27日 | 96,000株 発行価格340円 |

ロックアップは90日間(平成30年8月28日)と180日間(平成30年11月26日)にわかれています。

ストックオプションの株数残や発行価格は上記のようになります。かなり新株発行の回数も多く市場に株が出回るタイミングでは株価下落を誘いそうです。

5月IPOとして1銘柄だけの新規上場承認となり、それなりに注目されそうな気がします。やはりテレビCM効果は大きいと感じます。

時価総額は東証データの上場時発行済み株式数の27,517,000株から算出すると想定価格ベースで約385.2億円になります。

新興市場のマザーズ上場としては大きな資金吸収なので個人的にも警戒感があります。似たような赤字上場ではマネフォワードなどがありましたが、事業内容が違うため予想が難しいと思います。

機関投資家のリサーチにより仮条件を決めてくると思うので主幹事の考えがその時にわかりそうです。大手企業の初値レポートなども見て参考にしないと判断が難しいと思います。狙えるIPOなんですが、規模が大きいため難しいようです。

![]() 完全平等抽選の企業で資金に左右されない⇒ マネックス証券

完全平等抽選の企業で資金に左右されない⇒ マネックス証券

タグ:IPO初値予想