ソフトバンク(9434)IPO新規上場 | 初値予想と幹事情報

ソフトバンク(9434)が新規上場承認されました。上場市場は未定となっていますが、ほぼ東証1部上場が確定していると言えます。公開株式は1,603,693,700株となり全てソフトバンクグループジャパンからの売出しとなっています。また、国内募集と海外募集が行われることを発表しています。

上場よって市場から吸収される金額はオーバーアロットメントを含め約2.65兆円になります。国内募集では約2.14兆円、海外募集では約2,600億円、OAが2,400億円となります。国内募集が中心となっているあたりは当選期待ができます。ロードショー次第では海外配分が増える可能性も考えられます。

メルカリ(4385)やLINE(3938)の上場では予定よりも海外配分が多くなり、当選しにくい現象が起きました。予想することは難しいので多めに申し込んでおくとよいでしょう。どうなるのかわかりませんが、随時情報発信していきたいと思います。上場前にグレーマーケット取引が行われるので、ブルームバーグやロイターなどのニュースに目を通しておきましょう。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 12月19日 |

| BB期間 | 12月03日~12月07日 |

| 企業ホームページ | https://www.softbank.jp/corp/ |

| 事業の内容 | 固定通信事業及びICTソリューションの提供 |

目次まとめ

ソフトバンク(9434)IPOの業績と事業内容

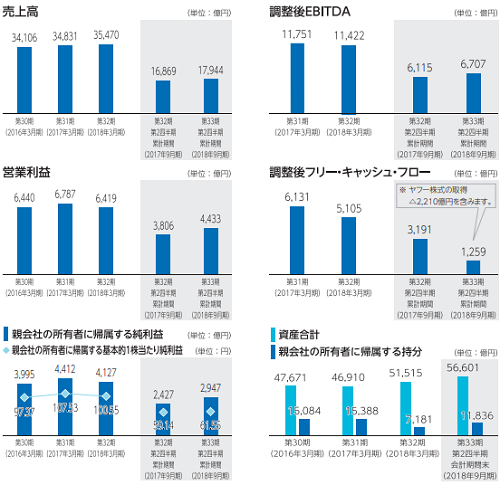

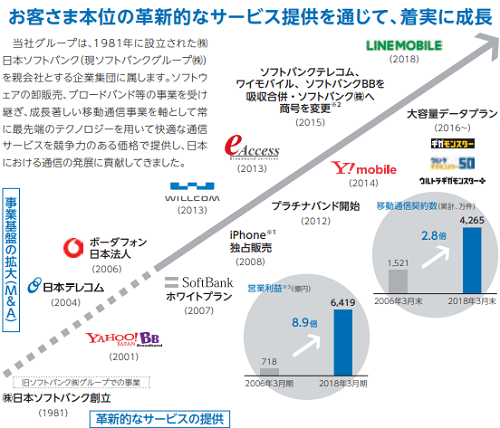

開示情報の3期を見る限り安定していると言えます。同社ループは、ソフトバンクグループを親会社とする企業集団に属し、2018年10月31日現在、同社と子会社106社、関連会社37社および共同支配企業4社によって構成されています。

同社グループは、クラウド事業では「IDCフロンティア」、位置情報ビッグデータ事業では「Agoop」、IT総合情報サイトの「アイティメディア」など通信事業者だけの事業領域ではありません。人々が最も必要とするテクノロジーやサービスを提供する企業グループを目指し、情報・テクノロジー領域において、さまざまな事業に取り組んでいます。

今後も通信事業のさらなる成長を目指すとともに、そのプラットフォームを活用しながら、運用資産において10兆円の規模を有する「ソフトバンク・ビジョン・ファンド」や、グローバルに半導体の知的所有権を持ち世界有数のテクノロジー企業であるArm Ltd.を傘下に有する「戦略的持株会社」であるソフトバンクグループとの協働により、新たなビジネスを育成し、企業価値の向上を目指すそうです。

同社の事業は「コンシューマ事業」「法人事業」「流通事業」および「その他の事業」から構成されています。コンシューマ事業は、日本国内の個人顧客に対し、移動通信サービスやブロードバンドサービス等の通信サービスを提供しています。

移動通信サービスは「SoftBank」「Y!mobile」「LINEモバイル」の3つのブランドを展開しています。CMでも流れているためご存知の方は多いでしょう。LINEモバイルは2018年4月から子会社に加わっています。

ブロードバンドサービスでは、おもに個人向けに高速・大容量通信回線サービスである「SoftBank 光」、「フレッツ光」とセットで提供するISPサービスである「Yahoo! BB 光 with フレッツ」、ADSL回線サービスとISPを統合した「Yahoo! BB ADSL」サービスを展開しています。

法人事業は、法人の顧客に対して移動通信サービスやネットワーク・VPNサービス、クラウドサービス、固定電話サービス、AI、IoT、デジタルマーケティング、セキュリティ等の多岐にわたるサービスを提供しています。

既存事業に加え、M&Aによる新規事業やソフトバンクグループが投資する会社をはじめとした先端技術・ソリューションを持つ会社との提携により、さまざまなサービス・ソリューションを提供しています。

流通事業は、ソフトウエアの卸販売というソフトバンクグループの創業事業を受け継ぐ事業でです。変化する市場環境を的確にとらえた最先端のプロダクトとサービスを提供しています。法人の顧客向けには、ICT、クラウドサービス、IoTソリューション等に対応した商材を扱っています。

個人の顧客向けには、メーカーあるいはディストリビューターとして、アクセサリーを含むモバイル・PC周辺機器、ソフトウエア、IoTプロダクト等、多岐にわたる商品の企画・供給を行っています。オリジナルのアクセサリーの企画・供給を行うソフトバンクセレクションブランドは、グッドデザイン賞を受賞しています。

その他の事業は、決済代行サービス、スマートフォン専業証券、パブリッククラウドサービスの設計・開発事業のほか、オンラインビジネスのソリューションおよびサービスの提供、デジタルメディア・デジタルコンテンツの企画・制作を行っています。

同社グループでは移動通信サービスをプラットフォームとする最先端の技術革新をビジネスチャンスとして常に追求しており、FinTechやIoT、クラウド等の分野に積極的に投資を行い事業展開を図っています。

ソフトバンク(9434)IPO仮条件から公開価格の日程

| 想定価格 | 1,500円 |

| 仮条件 | 1,500円に決定! |

| 公開価格 | 12月10日 |

想定価格から試算される市場からの吸収金額は約2.4兆円です。オーバーアロットメントを含めると約2.65兆円になります。これほどの吸収を通常日程で行ってくるとは思いませんでしたが、民間企業の特例はないようですね。

大型銘柄の上場では、想定発行価格を高く持ってきて仮条件で少し低い設定にしてくることが多いのですが、今回はどうなるのかと考えています。引き上げてくる可能性もありますが、機関投資家のロードショー(会社説明会)次第でしょう。

ソフトバンク(9434)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 1,603,693,700株 |

| 公開株式数 | 1,603,693,700株 国内募集1,427,287,400株 海外募集176,406,300株 |

| OA売出 | 160,369,400株 |

| 引受幹事 | 野村證券(共同主幹事) 大和証券(共同主幹事) SMBC日興証券(共同主幹事) みずほ証券(共同主幹事) SBI証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) auカブコム証券 岡三証券 岡三オンライン 東海東京証券 岩井コスモ証券 水戸証券 西日本シティTT証券 松井証券 マネックス証券 あかつき証券 |

事前発表と異なり、ネット証券最大手のSBI証券が主幹事に含まれています。個人投資家には嬉しい幹事構成です。案外複数当選できそうだと感じていますが、三菱UFJモルガン・スタンレー証券からの委託販売が行われるauカブコム証券も当選期待が出来そうです。店頭系の証券会社の中では一番個人にやさしいと感じています。

大和証券はチャンス当選枠での当選も期待が出来そうです。さらに東海東京証券からの申し込みも案外当選しそうな気がします。主幹事から申し込む方が多いはずなので、大型上場の場合には平幹事からの申し込みも徹底していたほうが良いと経験的に思います。

IPO抽選に資金がいらない岡三オンラインや松井証券からの申し込みも忘れないようにしておきたいところです。上場規模がとにかく大きいため、複数当選による利益の積み増しを狙います。

あまりにも当選しすぎた場合は、キャンセルも考えますが、抽選に申し込んで簡単に当選することはないのではないか?と考えています。当選確率20%~30%あたりでしょう。

大型上場の場合は何処で当選するのかわからないので、出来るだけ多くの申し込みを行っておいたほうがよいと思います。日本郵政グループ上場の際には、自分が考えていた当選数の半分以下でした。JR九州では多く申込みましたが予定の株数確保は出来ず3分の1あたりでした。ソフトバンクはどうなるのか楽しみにしています。

また、外せないのがマネックス証券の抽選です。マネックス証券は大型上場ではよく当選するので、期待しています。完全平等抽選を行っている企業になるため預け入れ資金や取引実績などが抽選に関係ありません。

資金がある方は、より多くの証券会社から申し込んでおくと複数株の当選が期待できそうです。

ソフトバンク配当金は年2回実施!配当性向85%の驚異的水準

ソフトバンク配当金は年2回実施と目論見に書かれています。2019年3月期の期末配当に関しては、株式上場日から期末配当基準日までの期間を考慮して、連結配当性向85%の2分の1程度を目安として期末配当金額を決定するそうです。

配当金は3%を超えてくると考えています。後程、配当がいくらだったのか追記出来たらと考えています。株主優待については目論見に一切書かれていませんが、今後設定してくるのではないかと考えています。もしくは配当に上乗せされ配当利回りが高くなるのかもしれません。

NTTドコモ(9437)が端末料金の割引ではなく通信料金を2割から4割の割引とすることを発表しています。しかし、端末料金をまともに払うとなると、スマートフォンの寿命などを考えると本当にそのほうが良いのか?とも思えます。来年春に行動に移すそうですが、どのような仕組みになるのか現段階ではわかっていません。

ただ、KDDI(9433)はさらなる割り引きを考えている発言しているため、ソフトバンクも割り引いてくるでしょう。ソフトバンクは5G(第5世代移動通信システム)を急ピッチで進めているので、企業にシステムが採用されると収益も上がるのかもしれません。とにかく事業や子会社がたくさんありすぎて、すべてを把握するのは難しそうです。

会社設立は1986年12月09日、本社は東京都港区東新橋一丁目9番1号、社長執行役員兼CEOは宮内謙氏(69歳)となっています。従業員数は17,300と多く臨時雇用者も3,700人となっています。平均年齢は39歳、平勤続年数11.7年、平均年間給与約755万円です。連結従業員数になるとさらに増え23,172人、臨時雇用者は6,236人となっています。

ソフトバンク(9434)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| ソフトバンクグループジャパン | 4,786,613,170株 | 97.57% |

| 孫 正義 | 4,000,000株 | 0.08% |

| 宮内 謙 | 4,000,000株 | 0.08% |

| 榛葉 淳 | 2,000,000株 | 0.04% |

| 今井 康之 | 2,000,000株 | 0.04% |

※上位株主の状況

【ロックアップ情報】

グローバル・オファリングに関連して、売出人及び貸株人であるソフトバンクグループジャパンは、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の日(2019年6月16日(当日を含む。))までの期間(以下「ロックアップ期間」という。)中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式等の譲渡又は処分等(但し、引受人の買取引受けによる国内売出し、海外売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことおよびグリーンシューオプションが行使されたことに基づいて当社普通株式を売却すること等を除く。)を行わない旨を約束する書面を差し入れる予定です。

また、グローバル・オファリングに関連して、当社は、ジョイント・グローバル・コーディネーターに対し、ロックアップ期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式等の発行等(但し、株式分割による新株式発行等を除く。)を行わない旨を約束する書面を差し入れる予定です。なお、上記のいずれの場合においても、ジョイント・グローバル・コーディネーターは、ロックアップ期間中であってもその裁量で当該合意内容の一部又は全部につき解除できる権限を有しています

ソフトバンクIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(共同主幹事) | 358,820,000株 |

| 大和証券(共同主幹事) | 286,314,000株 |

| SMBC日興証券(共同主幹事) | 229,079,600株 |

| みずほ証券(共同主幹事) | 229,079,600株 |

| SBI証券(共同主幹事) | 105,476,500株 |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 178,981,800株 |

| 岡三証券 | 10,990,100株 |

| 東海東京証券 | 10,990,100株 |

| 岩井コスモ証券 | 8,278,300株 |

| 水戸証券 | 6,851,000株 |

| 西日本シティTT証券 | 999,100株 |

| 松井証券 | 570,900株 |

| マネックス証券 | 570,900株 |

| あかつき証券 | 285,500株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ソフトバンクIPOの直感的初値予想

第一弾⇒ 1,680円

※ファーストインプレッション

第二弾⇒ 1,600円~1,700円

※仮条件発表後

ソフトバンクIPOの初値予想

初値予想1,650円~1,800円

通信障害など様々な問題が起きているが、公開価格前後で発進する予想がでています。幹事引受あたりの1,463円を死守するかどうかに注目が集まっています。様々な情報を基に1,550円~1,600円あたりで初値形成となりそうですが、上場するまでわからりません。私もソフトバンクが当選しているため心配しています。

ソフトバンク(9434)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年4月01日~2025年3月31日 | 118,758,600株 発行価格623円 |

ロックアップは180日間(2019年6月16日)、ロックアップ解除倍率の記載は目論見にありません。ベンチャーキャピタル出資はなく、ストックオプションの株数残や発行価格は上記のようになります。ストックオプションは大量にありますが、行使期限がかなり先なので上場時点では関係がありません。

時価総額は東証データの上場時発行済み株式数の4,787,145,170株から算出すると想定価格ベースで約7.18兆円になります。某紙によると、ゆうちょ銀行が初値ベースで7.56兆円だったと書かれており、意識されそうです。ちなみにNTTドコモの親子上場は8.81兆円だったそうです。

ただ今回は、時価総額比較よりも売出し株が多いため考えるところはあります。当時と地合いも違うでしょうし、日本郵政グループが公開された時よりも日経平均が高いため何とか似たような感じで無難な初値を付けてくると思います。機関投資家も結局参加せざる負えない状況と考えています。

ソフトバングは先行投資をしている部分も大きいため、面白いと思いますがとりあえずは初値売却で数十万円を狙いたいと思います。多く配分があれば少しだけ残して様子を見るのもありでしょう。3月には配当も出ますしね。

![]() ソフトバンク(9434)幹事も完全抽選で当選期待です⇒ マネックス証券

ソフトバンク(9434)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想