サイバー・バズ上場とIPO初値予想【特大利益が狙えるIPO登場か】

サイバー・バズ(7069)IPOが新規上場承認されました。市場はマザーズになり主幹事は大和証券が引受けます。公開株数594,500株、オーバーアロットメント89,100株、市場からの吸収額は約13.7億円と標準的な吸収ですが大きな初値利益が狙えそうなIPOが登場となりました。

Instagramを中心としたインフルエンサーマーケティング事業を行いIPO市場で人気のSNS関係です。しかも業績が好調なので初値2倍~3倍は狙えそうです!

現在発表されている銘柄の中で一番人気と言ってよさそうです。今期利益も第3四半期開示で前期利益を抜いています。売上も最高値となりそうな勢いがあり上場タイミングもばっちりです。

過去にユーチューバー制作サポート事業で人気化したUUUM(3990)の再来となるか期待しています。今回は「Instagram」がメインなので期待は大きそうです。アジャイルメディア・ネットワーク(6573)のような上場ゴール的な感じにはならないと思います。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 9月19日 |

| BB期間 | 9月03日~9月09日 |

| 企業ホームページ | https://www.cyberbuzz.co.jp/ |

| 事業の内容 | Instagramを中心とした自社サービスとしてのインフルエンサーマーケティングやSNSアカウント運用企画代行などのソーシャルメディアマーケティング事業 |

【手取金の使途】

手取概算額731,000千円については、システムの新機能の開発費用及び業務効率化の開発費用、開発エンジニアや営業人員等の優秀な人材を確保するための採用費及び人件費、教育費及びオフィス家賃及び増床に伴う設営投資に充当する予定であります。具体的には以下の通りであります。

①「NINARY」及び「SNSアカウント運用」「インフィード広告配信管理に係るシステム」の新機能の開発費用及び業務効率化の開発費用の一部として85,950千円

②開発エンジニアや営業人員等の優秀な人材を確保するための採用費及び人件費、教育費の一部として293,664千円

③事業拡大に伴う人員増加により、オフィス家賃及び増床に伴う設営投資(敷金、建物附属設備)として272,581千円

2021年9月期・2022年9月期に関しては地代家賃・共益費のみの予定となっており建物附属設備への投資は2020年9月に完了予定となります。

残額については、将来における当社サービスの成長に寄与するための支出又は投資に充当する方針でありますが、当該内容等については現時点で具体化している事項はなく、今後具体的な資金需要が発生し、支出時期が決定するまでは安全性の高い金融商品等で運用する方針であります。

目次まとめ

サイバー・バズ(7069)IPOの業績と事業内容

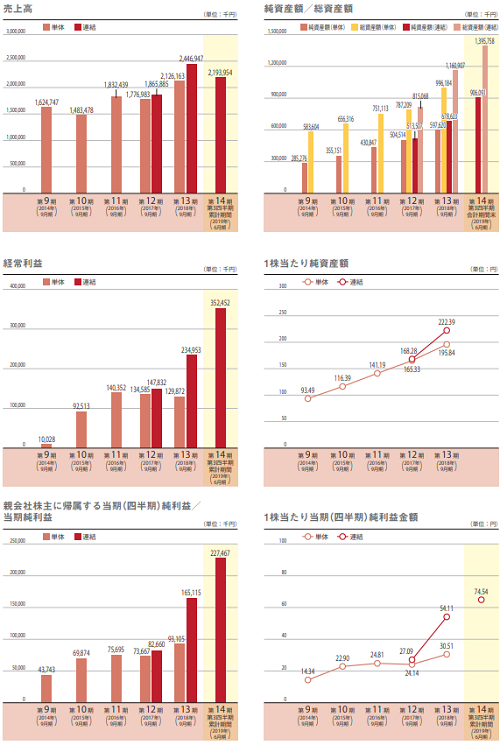

売上・利益ともに好調に推移しています。今期第3四半期6月開示では21.9億円の売上に対し2.27億円の利益になっています。このまま推移すれば今期は前期の1.65億円の利益を軽く抜いてきそうです。

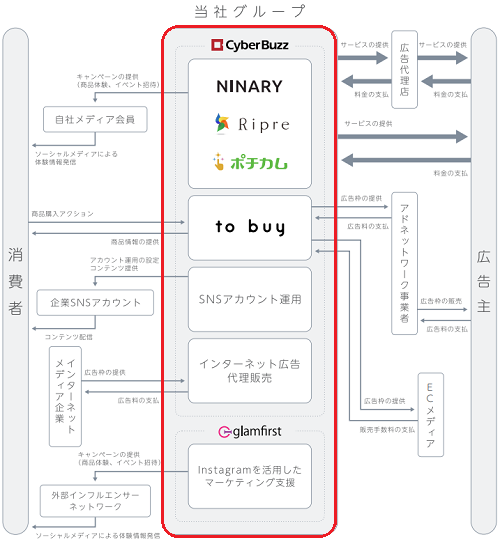

同社グループは「コミュニケーションを価値に変え、世の中を変える」をビジョンとし、同社と子会社1社で構成されています。インターネット市場における、ブログやTwitter、Facebook、Instagram等のソーシャルメディアを通した広告・マーケティングを主たる業務としています。

その他関係会社である「デジタルガレージ」はマーケティングテクノロジー事業、インキュベーションテクノロジー事業、コンテンツ事業、ライフスタイル支援事業等の拡大を通じて、中長期的かつ継続的な事業利益創出に取り組むロングタームインキュベーション事業を展開しており、同社(サイバー・バズ)はマーケティングテクノロジー事業に属しウェブ広告の代理販売等を推進しています。

株式会社デジタルインファクトの「インフルエンサーマーケティング市場調査」によれば、インフルエンサーマーケティング市場は、2018年において219億円と推計され同市場規模は、2019年に267億円、2020年に327億円と拡大していくことが予測されています。

また、インフルエンサーを活用した広告商品の販売の他に、クライアント企業のソーシャルメディアのアカウントの運用支援やインフルエンサーが愛用している商品をお薦めするメディア「to buy」の運営、ソーシャルメディア関連広告を中心とした他社の広告商品の代理販売も行っています。

クライアント企業が広告を打ちたい商品の性質や広告宣伝の目的等に応じ、自社サービス・他社広告商品を組み合わせつつ最適な広告商品を提供する体制を整えています。

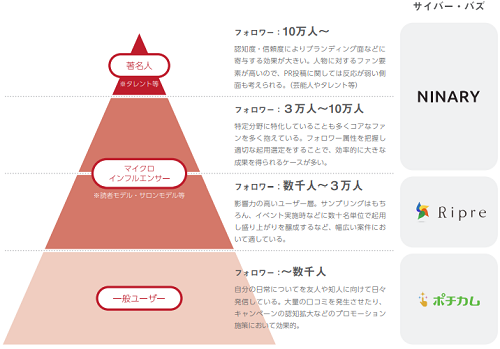

NINARYは、主にInstagramにおいてフォロワー数3万人以上を有する読者モデル等のインフルエンサーによる広告・マーケティングを行うサービスであり、クライアント企業の要望に基づき同社が選定したNINARY会員が、クライアント企業の商品、サービス体験やイベント招待などの機会を受け、

その感想をソーシャルメディア上で発信することで、フォロワーを中心とした一般消費者への情報の拡散や宣伝の支援を行っています。NINARY会員は20代から30代の世代を中心に構成されマーケティングのターゲット層も同世代となります。

NINARY会員は、Ripre会員やポチカム会員と比較して、フォロワー数や知名度の点で同社のインフルエンサー会員の中で最も強い影響力を持っており、ソーシャルメディア上での投稿について報酬を支払いしています。

また、会員の獲得については同社からのスカウトによる募集が9割、会員登録希望者による応募が1割となり審査や登録を経て活動を行っています。

Ripreは、主にブログ、Twitter、Instagram等のソーシャルメディアにおいて、一定数の読者やフォロワーを有するインフルエンサーによる広告・マーケティングを行うサービスであり、クライアント企業がRipre会員に対し、クライアント企業の商品、サービス体験やイベント招待などの機会を提供しています。

それに応募・参加したRipre会員が感想等をソーシャルメディア上で発信することで、フォロワーを中心とした一般消費者への情報の拡散や宣伝の支援を行っています。Ripre会員は30代から40代の世代を中心に構成されており、マーケティングのターゲット層も同世代となります。

Ripre会員はソーシャルメディアのユーザーの中でも読者やフォロワーを多く抱えており、ポチカム会員と比較すると強い影響力を持ちます。なお、ソーシャルメディア上での投稿について報酬は支払いしておらず、会員の獲得については、会員登録希望者による応募のみであり審査、登録を経て活動を行っています。

ポチカムは、「日常をワクワクにかえる」をテーマに、ブログやTwitter、Facebook、Instagram等のソーシャルメディアを利用していれば誰もが参加できるモニターサイトを運営しています。

クライアント企業は、同サイトを通して自身の商品・サービス体験やイベント招待などの機会を提供し、それに応募・参加したポチカム会員が感想等をソーシャルメディア上で発信することで、多数のクチコミを創出し、一般消費者への情報の拡散や宣伝の支援を行っています。

ポチカム会員は、NINARY会員やRipre会員と異なりフォロワー数等の会員審査基準はなく、原則としてソーシャルメディアを利用していれば誰でも会員登録可能です。ソーシャルメディア上での投稿について報酬はお支払いしておらず、会員の獲得については、会員登録希望者による応募のみであり審査、登録を経て活動を行っています。

to buyは、インフルエンサーが独自の記事として自身の愛用品やサービスを紹介するwebメディアを運営しています。主要なECメディアやクライアント企業サイトへ送客し購入が発生した場合、購入額の一部が手数料として同社に支払われます。また、Google Inc.等よりアドセンス収益を得ています。

SNSアカウント運用は、クライアント企業が公式に運用するTwitter、Facebook、Instagram等のソーシャルメディアのアカウントの運用支援を行っています。原則半年間以上の契約にて、サービス内容に応じた月額課金モデルを採用しており、インフルエンサーやカメラマンが撮影した写真等のコンテンツをクライアント企業のアカウント上で同社が投稿を代行するサービスを展開しています。

インターネット広告代理販売は、クライアント企業からの要請等により、YouTube、Instagram、Facebook、Twitter、LINE等のソーシャルメディア関連広告を中心とした他社の広告商品の代理販売を行っています。

同社では以上のような6つの主要サービスが存在しています。

サイバー・バズ(7069)IPO仮条件から公開価格の日程

| 想定価格 | 2,000円 |

| 仮条件 | 2,000円~2,300円 |

| 公開価格 | 9月10日 |

想定価格から試算される市場からの吸収金額は約11.9億円です。オーバーアロットメントを含めると約13.7億円になります。マザーズとしては若干大きめの上場サイズですが、最近は12億円~13億円程度でもぶっ飛ぶ銘柄が多くなっています。

人気化することが事前にわかっている場合は売り渋る投資家も出てきています。同社の場合は売り渋りで上場当日は初値付かずになる可能性は大きいでしょう。まとまった利益になりそうです!

サイバー・バズ(7069)IPOの幹事団詳細と会社データ

| 公募株数 | 370,000株 |

| 売出株数 | 224,500株 |

| 公開株式数 | 594,500株 |

| OA売出 | 89,100株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 エース証券 マネックス証券 いちよし証券 岩井コスモ証券 |

激戦になる予感しかありませんが出来ることをやるしかなさそうです。口座を開設している証券会社から全て申し込む形になり当選確率は1%以下になるでしょう。当選できたら30万円と思って頑張るしかなさそうです。

主幹事からの申し込みはもちろんですが、SBI証券だとポイントを330P~350Pくらいつかえば当選するかもしれません。ポイントはあるけどそのまま使わずにスルーする人が多そうです。ポイントを使うなら50万円以上の利益狙いでNISA口座ですよね。

マネックス証券は引受株数がそんなに多くはないと思いますが、申込むだけ申込んで当選できたらラッキーなパターンです。取引履歴や預け入れ資金による優劣がないため家族で申し込む方も多いでしょう。

いちよし証券もネット申し込みが始まったので申し込んでおきたいと思います。もう何年も当選していない気がするけど申し込みだけはしておきたいと思います。エース証券の口座は開設していないのでスルーです。

岩井コスモ証券は後期型抽選なので需要申し込みと購入申し込みの2回の申し込みが必要になるため忘れないように抽選参加しておきましょう。ブックビルディングが重なると後期型抽選に参加することを忘れてしまいます。

会社設立は2006年4月03日、本社住所は東京都渋谷区桜丘町20番1号渋谷インフォスタワー7階、社長は髙村彰典氏(45歳)です。従業員数95人で年間の臨時雇用者数は17人、平均年齢は28.6歳、平均勤続年数2.4年、平均年間給与約573万円です。

関係会社ではサイバーエージェント(4751)の名前があります。以前は連結子会社だったようですが2018年4月に株式譲渡で持分法適用会社となっています。

連結子会社は株式会社glamfirst1社でソーシャルメディアマーケティング事業を行っています。

サイバー・バズ(7069)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 髙村 彰典 | 1,354,000株 | 36.70% |

| 株式会社デジタルガレージ | 770,000株 | 20.87% |

| 株式会社サイバーエージェント | 600,000株 | 16.26% |

| 株式会社マイナビ | 300,000株 | 8.13% |

| ユナイテッド株式会社 | 250,000株 | 6.78% |

| 近田 哲昌 | 135,000株 | 3.66% |

| 和田 瑞樹 | 105,000株 | 2.85% |

| SBI AI&Blockchain投資事業有限責任組合 | 30,000株 | 0.81% |

| 松本 浩介 | 20,000株 | 0.54% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である髙村彰典、売出人である近田哲昌、和田瑞樹、ユナイテッド株式会社、並びに当社の株主である株式会社デジタルガレージ、株式会社サイバーエージェント、株式会社マイナビ及びSBI AI&Blockchain投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年12月17日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う売却等を除く。)を行わない旨を合意しております。

また、当社の新株予約権を保有する髙村彰典、近田哲昌、和田瑞樹、金森紘、小河原英貴、三木佑太、宮本悠加、辻孝明及びその他役職員24名は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年12月17日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等(ただし、新株予約権の行使により取得した当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

サイバー・バズIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 529,500株 | 89.07% |

| SBI証券 | 23,700株 | 3.99% |

| エース証券 | 11,800株 | 1.98% |

| マネックス証券 | 11,800株 | 1.98% |

| いちよし証券 | 11,800株 | 1.98% |

| 岩井コスモ証券 | 5,900株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

サイバー・バズIPOの直感的初値予想

第一弾⇒ 4,000円~5,000円

※ファーストインプレッション

第二弾⇒ 4,500円~5,300円

※仮条件発表後

サイバー・バズIPOの初値予想

3,000円~5,000円

SNSを利用した事業を行っている企業の業績は好調ということで同社もその傾向にあるようです。上場当日に初値が付くのかどうかがポイントになると思われ仮条件上限の2,300円の2.3倍にあたる5,290円辺りの初値が考えられます。翌日に持ち越す力があるのか先に上場するIPOの確認が必要でしょう。

2019年9月の連結業績予想は売上・利益共に増収増益見込みとなり四半期利益比較で前期比37%にもなります。EPS73.77からPERを計算すると31.18倍、PBR4.81倍あたりになるようです。

ソーシャルマーケティング支援という事業はIPOでも過去にもり上がったことがありトレンダーズ(6069)やアジャイルメディア・ネットワーク(6573)などが類似企業であります。ベクトル(6058)などもSNSを使った企業戦略が得意です。業績が好調のためアジャイルのようになる事は考えていませんが高値で買うと痛い目を見るかもしれません。

投資家の勢いで株価が動くことがあり上にも下にも値動きが激しい業種です。

サイバー・バズ(7069)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2016年3月04日~2024年3月03日 | 540,500株 発行価格200円 |

| 2018年9月30日~2026年9月29日 | 49,500株 発行価格300円 |

| 2020年6月01日~2028年5月24日 | 47,500株 発行価格820円 |

ロックアップは90日間(2019年12月17日)、ロックアップ解除倍率は発行価格又は売出価格の1.5倍以上となっています。この他、新株予約権保有者に対してもロックアップ90日間、ロックアップ解除倍率1.5倍以上が適用されます。

ストックオプションの株数残や発行価格は上記のようになります。行使期限を迎えている株数は590,000株です。

時価総額は東証データの上場時発行済み株式数の3,421,500株から算出すると想定価格ベースで約68.4億円になります。

IPO投資では鉄板銘柄になり公開価格割れになるような事はなさそうです。同日上場にアミファ(7800)がありますが翌日持ち越しになり、ギフティ(4449)と重なることのほうが残念でしょう。どこまで伸びるのか見ものだと思います!

株式売買手数料が「完全無料」のスマートプラス登場! 【日本初で大人気】

⇒ スマートプラス

タグ:IPO初値予想