ジャパンミート(3539)新規上場承認!東証1部or2部IPOで小売業は不人気?

ジャパンミート(3539)IPOが東証へ新規上場承認です。

現段階では所属場所が東証1部なのか2部なのか未定です!

| 業 種 | 小売業 |

| 上場市場 | 東証2部 |

| 公開予定 | 4月21日予定 |

| BB期間 | 4/05~4/08 |

| 仮条件 | 4月04日 |

| 想定価格 | 1010円 |

| 公開価格 | ― |

| 公募株数 | 3,750,000株 |

| 売出株数 | 450,000株 |

| 公開株式数 | 4,200,000株 |

| OA売出 | 630,000株 |

| 引受幹事 | みずほ証券 水戸証券 常陽証券 |

【事業内容】

当社グループは、当社及び連結子会社4社(株式会社花正、株式会社パワーマート、ジャパンミート株式会社及び株式会社ジャパンデリカ)の計5社で構成されており、スーパーマーケット事業及びその他の事業を行っております。茨城県を中心に関東近郊においてスーパーマーケット事業等を展開しておりましたが、平成25年9月に、東京23区内を中心に業務用スーパーマーケットを展開する株式会社花正の株式を取得し、子会社として傘下に収めたことにより、関東圏において、都心部から郊外に跨る店舗網を有することとなっております。

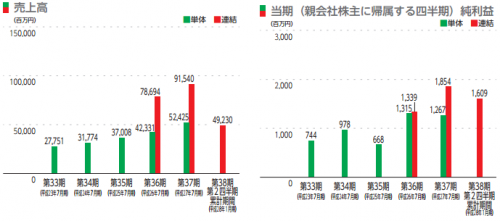

業績はまずまず好調のようですが、今年のIPOを見て分かるように吸収金額が大きいと難あり状態です。規模的に東証1部指定になりそうですが、投資機関の買い需要だけで乗り切れ無さそうな気もします。

上場が重ならなければそこそこ買いが入るでしょうけどね。

※上記表の株数に変更され公開規模はオーバーアロットメント込みで約49億円規模に訂正されています

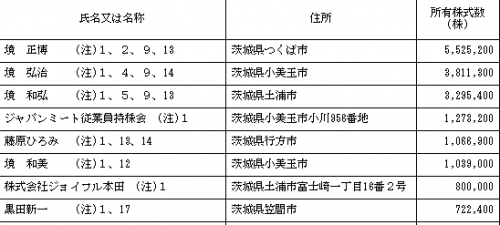

会社設立は1978年、茨城県小美玉市の企業で東京にも店舗があります。

従業員数は連結で777人、臨時雇用者が2208人います。

スーパーなのでパートさんが多いって事だと思います。

ロックアップはかなりしっかりと掛けられています。

解除倍率は1.5倍でロックアップ期間が90日です。

積極的に申し込むIPOではありませんが、状況を見ながら申込を考えたいと思います。

吸収金額は約101億円でオーバーアロットメントをそのまま反映すると約116.2億円とかなりの規模になります。※約42億円規模でオーバーアロットメントを含め約49億円に訂正されました

タグ:IPO初値予想