シー・エス・ランバー(7808)IPO新規上場 | 初値予想と幹事情報

シー・エス・ランバー(7808)IPOが新規上場承認されました。

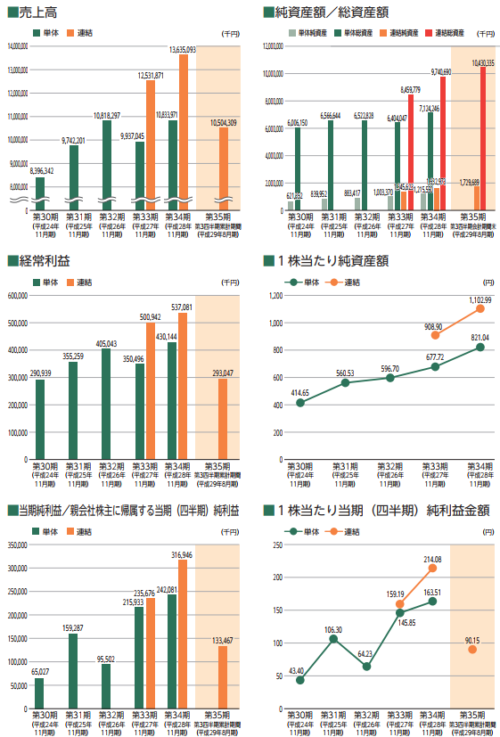

プレカット木材の加工販売を主力にしている企業です。業績は拡大傾向で連結だと伸びはよいと思います。IPOではパッとしない銘柄の上場ですが、ジャスダック上場なので初値も安定していると思います。

直近で上場した大阪油化工業もJQSなので思惑買いがあるかもしれません。

| 業 種 | その他製品 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 11月15日 |

| BB期間 | 10月27日~11月02日 |

| 企業ホームページ | http://www.c-s-lumber.co.jp/ |

【事業の内容】

プレカット木材の加工販売、戸建住宅建築請負、不動産賃貸

【手取金の使途】

手取概算額312,699千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限87,823千円と合わせた、手取概算額合計上限400,522千円については、平成30年11月期に、山武工場にかかる設備投資資金及び長期借入金の返済として充当する予定であります。具体的な内容は以下に記載のとおりであります。

① 山武工場において、製品保管テント新設費用として61,000千円、屋根全面葺替費用として61,000千円、下屋設置費用等として42,000千円を平成30年11月期に充当する予定であります。

② 手取概算額合計上限400,522千円から①の金額を差し引いた残額は、過去に実施した設備投資にかかる長期借入金の返済原資として平成30年11月期に充当する予定であります。

※具体的な充当時期までは、安全性の高い金融商品等で運用していく方針

目次まとめ

シー・エス・ランバー(7808)IPOの業績と事業内容

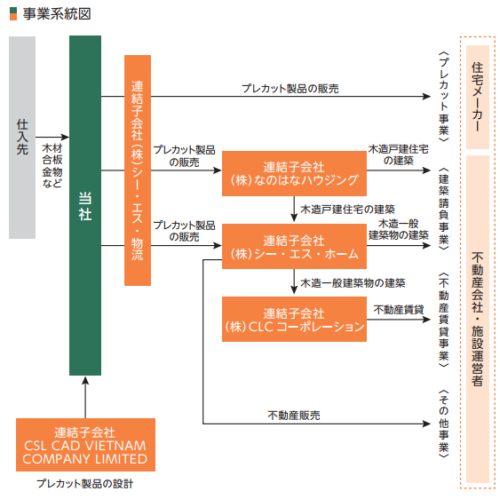

プレカット事業、建築請負事業、不動産賃貸事業、その他事業が同社にはあり、主力がプレカット事業になります。

プレカットではCAD(キャド)をつかって設計し、木材のプレカット加工及び販売やツーバイフォー工法における設計、木材のプレカット加工、パネル(プレカット加工木材を枠組みしてパネルとしたもの)の製造及び販売を行っています。

自社グループ会社との連帯により、豊富な知識に基づく仕入力と提案力を活かし付加価値を創造する木造建築のトータルサービスを展開しています。

上場するからには何かしらの強みがあるものと考えられます。

プレカット以外ににも、建築請負事業では「なのはなハウジング」の木造建住や木造一般建築物の請負を行っています。その他はシー・エスホームが担当しているそうですが、すべて連結子会社です。

企業規模はそこそこ大きいと思われます。連結従業員数は318人で年間臨時雇用数が84人となっています。

シー・エス・ランバー(7808)IPO仮条件から公開価格の日程

| 想定価格 | 1,480円 |

| 仮条件 | 1,380円~1,480円 |

| 公開価格 | 11月06日発表 |

想定価格から試算される市場からの吸収金額は約6.4億円です。

オーバーアロットメントを含めると約7.3億円になります。

吸収額が少ないため初値2倍に届くかもしれませんが、無難に1.5倍程度でしょう。

あまり魅力的な事業内容ではないので業績も横ばい傾向にあると思います。ジャスダック市場を選んでいることからも伝わってきます。

シー・エス・ランバー(7808)IPOの幹事団詳細と会社データ

| 公募株数 | 237,000株 |

| 売出株数 | 193,000株 |

| 公開株式数 | 430,000株 |

| OA売出 | 64,500株 |

| 引受幹事 | みずほ証券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 ちばぎん証券 マネックス証券 |

auカブコム証券にも委託として株が回るため余裕があれば申し込みをしておきましょう。マネックス証券も狙えると思います。

千葉県千葉市花見川区幕張本郷に本社があります。会社設立は1983年になり実績があります。ジャスダックでは多いですね~

従業員数は250人(連結318人)になり平均年齢38.1歳、平均勤続年数約5.4年、年間平均給与は約365万円です。

シー・エス・ランバー(7808)IPOの初値予想

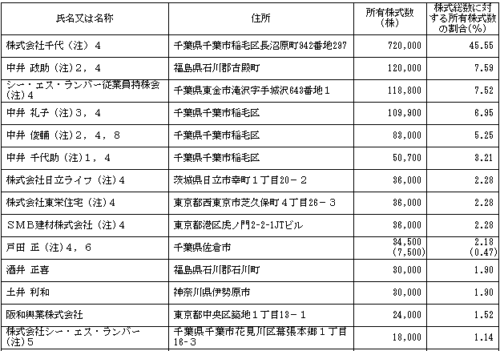

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である株式会社千代、売出人である中井政助、中井礼子、中井俊輔、酒井正喜及び土井利和並びに当社株主である中井千代助、株式会社日立ライフ、株式会社東栄住宅、SMB建材株式会社、戸田正、阪和興業株式会社、双日建材株式会社、渡邊更二、ちばぎんキャピタル株式会社、鈴木正裕、大沼幹男及び高坂省吾は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成30年2月12日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

シー・エス・ランバーIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 399,900株 |

| 三菱UFJモルガン・スタンレー証券 | 17,200株 |

| ちばぎん証券 | 8,600株 |

| マネックス証券 | 4,300株 |

※目論見の訂正事項発表後に記載します

シー・エス・ランバーIPOの直感的初値予想

第一弾⇒ 2,200円

※ファーストインプレッション

第二弾⇒ 2,100円

※仮条件発表後

シー・エス・ランバーIPOの大手初値予想

上限2,200円予想

シー・エス・ランバー(7808)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年3月01~ 平成35年2月28日 | 82,200株 発行価格834円 |

ロックアップは90日間(平成30年2月12日)、ロックアップ解除倍率は発行価格の1.5倍です。

ストックオプションの株数残や発行価格は上記のようになります。

インターネットを使って何かしらの受付でもしていれば個人株主が反応しそうですが、基本的にあまり魅力が無いように思います。初値が高騰するようなIPOではありませんが、無難な初値を付けると思うので公募割れは無いでしょう。

時価総額は東証データの上場時発行済み株式数の1,735,500株から算出すると想定価格ベースで約25.69億円になります。

当選を狙うならみずほ証券の対面取引(店頭口座)で申し込みをすると配分があるかもしれません。わざわざお金持ちは対面で申し込む必要がなくスルーでしょうか?

ジャスダック上場になるので配当も出ると思いますが、第34期事業年度の剰余金の配当が1.63%になっています。配当設定が高ければ買われると思います。

IPOには参加しますが、事業拡大には上場による資金を上手に使っていただく必要がありますね。

![]() テンポイノベーションIPOの主幹事をしています! 【IPOでは穴場口座】

テンポイノベーションIPOの主幹事をしています! 【IPOでは穴場口座】

タグ:IPO初値予想