ナルミヤ・インターナショナル(9275)IPO新規上場 | 初値予想と幹事情報

ナルミヤ・インターナショナル(9275)IPOが新規上場承認されました。東証2部上場の再上場案件となっています。主幹事はSMBC日興証券となり公開株式数5,466,900株、オーバーアロットメント523,300株、上場規模は想定発行価格ベースで約106億円となります。事業は子供服(ベビー)の企画販売となっています。

再上場案件ということで調べてみると「SBI Value Up Fund1号投資事業有限責任組合」がTOBを行いその後、今回の筆頭株主である「日本産業第四号投資事業有限責任組合」へ譲渡されているようです。同年にナルミヤ・インターナショナルへの商号変更となります。

| 業 種 | 小売業 |

| 上場市場 | 東証2部 |

| 公開予定 | 9月06日 |

| BB期間 | 8月22日~8月28日 |

| 企業ホームページ | http://www.narumiya-net.co.jp/index.html |

| 事業の内容 | ベビー・子供服の企画販売 |

【手取金の使途】

差引手取概算額455,023千円については、海外販売の手取概算額(未定)と合わせて、195,000千円を当社の新規出店時の設備投資資金(平成32年2月期出店予定の店舗のうち13店舗)として、150,000千円をCRM強化のための新ECシステム開発資金として、残額を物流センター及び直営店舗の業務効率の向上を目的としたRFIDの導入及び基幹システムの更新資金として充当する予定であります。なお、これらの資金の決済は、新規出店時の設備投資資金及びCRM強化のための新ECシステム開発資金については平成32年2月期末までに、RFIDの導入及び基幹システムの更新資金は平成32年2月期に20,000千円、平成33年2月期に残額が行われる予定であります。

また、上記調達資金は具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ナルミヤ・インターナショナル(9275)IPOの業績と事業内容

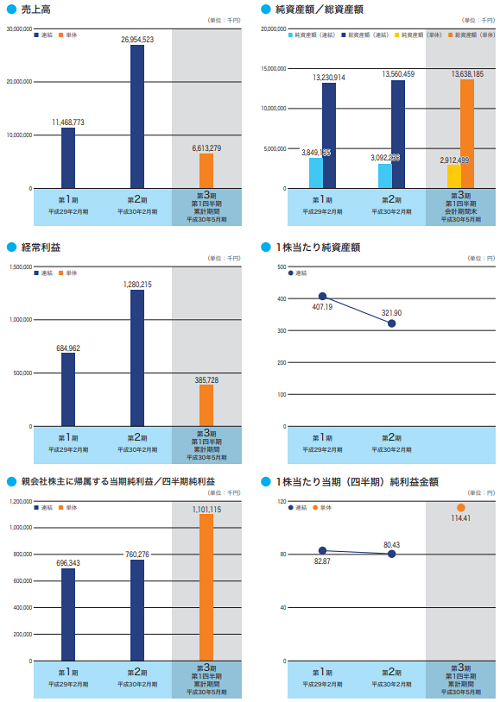

業績は好調に推移しているようです。全国の百貨店587店舗に出店し、ショッピングセンターに152店舗、アウトレットモール20店舗、すべてを合わせると759店舗となります。このほかにも自社ECサイトからの売上げと、ZOZOTOWNや楽天からの売上があります。

大手百貨店では「MINI-K」により子供服業界へ進出し、昭和63年には現在も主力ブランドの一つである「mezzo piano」をデビューさせています。メゾピアノは数回購入したことがありますが対応はよい印象です。

ショッピングセンターでは百貨店系アパレルブランドよりも低価格帯で商品を展開するジュニアブランドの「Lovetoxic」や「petit main」などが有名です。こちらも購入したことがありますが、同系列だとは知りませんでした。アウトレットモールでは「りんくうプレミアム・アウトレット」へ出店しているそうです。

平成20年にeコマース事業を本格的に注力し始め、直営のオンラインショップである「NARUMIYA ONLINE」をオープンしています。NARUMIYA ONLINEはファッション通販サイト「ZOZOTOWN」での販売と併せて当事業における機軸となっているようです。他社通販サイトへの出店は「楽天」「Amazon」などにも出店し、顧客の利便性と当社ブランドの認知向上を図っているそうです。

eコマース事業は、ショッピングセンター事業に次ぐ今後の成長基盤と位置づけているそうなので成功すれば経費の面からも増収増益期待があります。eコマースからの売上は全体の12.7%となっているようです。

非連結子会社が上海にあることとも関係があり、今後は中国市場に再進出するための拠点として活用したいとあります。中国ではTモールという巨大なeコマースがありそこへ出店する準備があるようです。インバウンド需要への期待も高く外国人環境客へのアピールも行っていくそうです。

ナルミヤ・インターナショナル(9275)IPO仮条件から公開価格の日程

| 想定価格 | 1,770円 |

| 仮条件 | 1,540円~1,560円 |

| 公開価格 | 8月29日 |

想定価格から試算される市場からの吸収金額は約96.8億円です。オーバーアロットメントを含めると約106億円になります。ファンド売出し案件かつ、再上場ということでIPOでは特に敬遠されるタイプの銘柄となります。

小売業という業種もIPOにおいて人気があるとは言えません。仮条件の設定次第で配当利回りがどのあたりに着地するのか見極めてブックビルディング参加を決めたいと思います。業績は良いんですけどね。

ナルミヤ・インターナショナル(9275)IPOの幹事団詳細と会社データ

| 公募株数 | 282,500株 |

| 売出株数 | 5,184,400株 |

| 公開株式数 | 5,466,900株 |

| OA売出 | 523,300株 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券 野村證券 みずほ証券 東海東京証券 SBI証券 |

主幹事のSMBC日興証券からの当選確率はかなり高そうです。不人気案件だと思いますが、長期的に見るとこのような再上場案件も上向くことが多いため好きで投資される方もいます。再上場ということで業績改善後の上場ですが、収益期待はあるものの少子高齢化の時代で業績継続に若干不安か?

会社設立は2016年6月08日、東京都港区芝公園二丁目に本社があり、社長は石井稔晃氏(58歳)です。従業員数は1,018人(臨時雇用者数344人)、平均年齢32.8歳、平均勤続年数6.7年、平均年間給与約351万円となります。設立3年目で勤続年数平均が6.7年ということは旧ナルミヤからの勤務年数だと思われます。

ナルミヤ・インターナショナル(9275)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 日本産業第四号投資事業有限責任組合 | 2,697,030株 | 27.41% |

| Shepherds Hill Fund Ⅱ, L.P. | 2,259,000株 | 22.96% |

| Manaslu Fund Ⅱ, L.P. | 2,253,000株 | 22.90% |

| Sonora Fund Ⅱ, L.P. | 2,244,000株 | 22.80% |

| 石井 稔晃 | 135,000株 | 1.37% |

| ナルミヤ・インターナショナル従業員持株会 | 108,300株 | 1.10% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である日本産業第四号投資事業有限責任組合、Shepherds Hill Fund Ⅱ, L.P.、Manaslu Fund Ⅱ, L.P.及びSonora Fund Ⅱ, L.P.は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の平成30年12月4日までの期間中は、SMBC日興証券株式会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式の売却等(ただし、その売却価格が募集における発行価格又は売出における売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後にSMBC日興証券株式会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

ナルミヤ・インターナショナルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 3,990,900株 |

| 大和証券 | 820,000株 |

| 野村證券 | 273,300株 |

| みずほ証券 | 273,300株 |

| 東海東京証券 | 54,700株 |

| SBI証券 | 54,700株株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ナルミヤ・インターナショナルIPOの直感的初値予想

第一弾⇒ 1,770円

※ファーストインプレッション

第二弾⇒ 1,550円

※仮条件発表後

ナルミヤ・インターナショナルIPOの大手初値予想

1,770円~1,970円

その後、1,560円~1,760円

ナルミヤ・インターナショナル(9275)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年3月17日~平成40年5月10日 | 216,000株 発行価格340円 |

ロックアップは90日間(平成30年12月04日)、ロックアップ解除倍率は1.5倍となります。売出人のベンチャーキャピタルはロックアップの対象となります。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の9,906,830株から算出すると想定価格ベースで約175.4億円になります。

今回の上場により上場済み発行株数の6割程度を放出することになり、東証2部上場を考えると荷もたれ感が大きいと思います。主幹事も手腕が問われますがどのように対応してくるでしょうか。仮条件の価格帯次第だと思いますが、個人投資家に人気はあまりないでしょう。

トライオートFXタイアップ特典で現金3,000円上乗せ! 【自動売買】

⇒ トライオートFX

タグ:IPO初値予想