フロンティアインターナショナル(7050)IPO上場と初値予想【主幹事当選狙いだ】

フロンティアインターナショナル(7050)IPOが東証マザーズに新規上場承認されました。識学に続いてSMBC日興証券が主幹事を行います。公開株数が88.5万株あり当選を狙えそうな株数です。業績も好調に推移していることから初値不安はなく需給はよいと考えられます。

事業はイベントやPR、店頭販売などの総合プロモーションを行っており、海外子会社が多くあります。創業者の河村康宏氏の株式保有率も高くベンチャーキャピタル出資もありません。過去にはアメリカン・トレインなどの大型イベント運営にも携わり鉄道を通して日米関係を築いたそうです。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 2月28日 |

| BB期間 | 2月13日~2月19日 |

| 企業ホームページ | http://www.frontier-i.co.jp/ |

| 事業の内容 | イベント・PRや店頭販売等の総合プロモーション事業 |

【手取金の使途】

差引手取概算額352,526千円は、①事業拡大に伴う人件費及び採用費、②本社オフィス増床に伴う費用に充当する予定であります。

①当社の事業拡大に伴う新規採用及び中途採用に伴う人件費及び採用費用として、282,526千円(2020年4月期:141,263千円、2021年4月期:141,263千円)を充当する予定であります。

②2020年4月期中に本社オフィス増床を予定しているため、家賃として70,000千円(2020年4月期20,000千円、2021年4月期50,000千円)を充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

フロンティアインターナショナル(7050)IPOの業績と事業内容

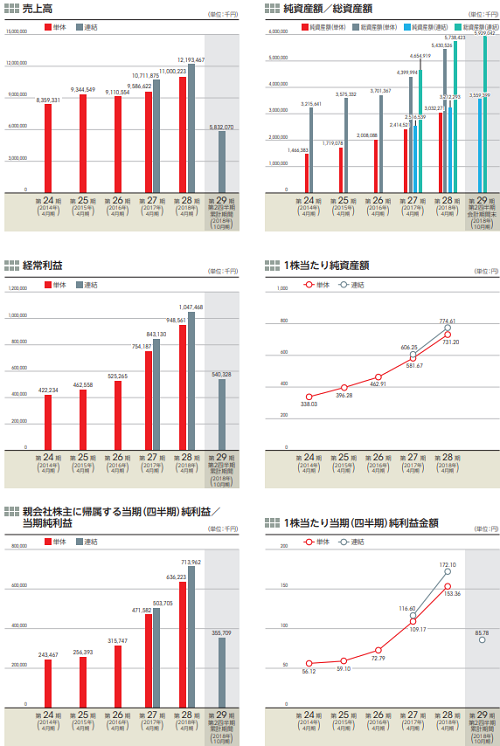

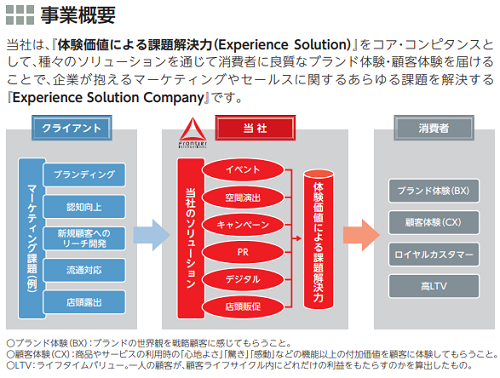

売上の伸び率は高くありませんが、利益率がかなり良くなっているようです。このことから上場段階において業績不安はありません。グループは子会社4社と関連会社2社で構成され、体験価値による課題解決力(Experience Solution)をコア・コンピタンスとして、ブランディングイベントや新商品発表会、街頭でのフィールドイベントなど消費者との直接的なコンタクトポイントを行っています。

同社グループが行っているプロモーション事業は、「イベントプロモーション」「キャンペーンプロモーション」「PR」「スペースプロデュース」「デジタルプロモーション」「店頭販売支援事業」の6つの機能に区分されます。

これらの機能を総合的に活用することにより、クライアントに対して、各プロモーション施策の企画、制作、運営、実施等を提供しているそうです。子会社であるセルコム株式会社、株式会社フロンティアダイレクトは店頭販売支援事業を行っており、上海子会社とインドネシア子会社はプロモーション事業を行っています。

イベントプロモーションは、人々が集まる場を設け時間と空間を共有するライブコミュニケーションならではの共感を、目的に沿った形で創造します。

具体的には、クライアントの製品やサービスを紹介する発表会や製品の特徴を特定の対象顧客層に対して訴求するイベント、製品を手に取って実際に使用・体験できる展示会、サンプリングなどを通じて、消費者に良質なブランド体験・顧客体験を届けます。この他にも、ネットゲームのファンイベント、企業のインナーイベント等、様々なコミュニティーの更なる交流の活性化に寄与します。

キャンペーンプロモーションは、ディスプレイ、プレミアムを主体としたキャンペーン全体の枠組み提案から、オリジナルのプレミアムの企画・制作を行っています。消費者の購買活動を活性化させるための景品が当たるキャンペーン及び飲料ペットボトル等へ添付するプレミアムの制作を中心に、一定期間の特別販売企画としてのキャンペーン総合企画、制作、運営業務を実施しています。

PRは、プロモーションの対象となる商品やサービス、イベント等から、話題性の高いファクトを抽出し、耳寄りな情報として加工して世の中に拡散し、新しいトレンドを生む起爆装置として、効果的なメディア露出のアレンジをサポートします。

スペースプロデュースは、空間開発をより良い体験価値の生成というプロモーションの視点で捉え、大規模なイベント会場のデザイン・施工から、街頭・店頭イベント会場や、店舗のデザイン、施工に至るまで、イベントをトータルでプロデュースする同社ならではの空間開発を実施しています。

デジタルプロモーションは、インターネットやSNS等のコミュニケーションプラットフォームを利用した双方向のコミュニケーションを可能にする総合的なプロモーションの他、VR、AR等の最先端のテクノロジーを用いた今までにない体験価値の創造を行っています。

店頭販売支援事業は、マーケティングにおいて店頭領域への注目度が日増しに高まっている中で、実際の「売り」の現場へ販売人員の派遣、POP等の訴求ツールの制作を実施しています。販売人員に関しては、社内での教育研修を実施すると共に、購買行動のステージごとにコンバージョンレートを管理してプロセスごとの精度向上を図ると共に、専属のデザイナーがオンデマンドでPOP等の訴求ツールを作成しています。

フロンティアインターナショナル(7050)IPO仮条件から公開価格の日程

| 想定価格 | 2,290円 |

| 仮条件 | 2,290円~2,410円 |

| 公開価格 | 2月20日 |

想定価格から試算される市場からの吸収金額は約17.6億円です。オーバーアロットメントを含めると約20.3億円になります。上場規模的には荷もたれ感が発生する規模になり市場の勢いや業績面の評価が必要になります。同社の場合はクリアーしてきそうです!

公開株数からも当選期待が出来そうな株数なので公募組は期待が高まります。セカンダリー組も初値がそれほど上がらない可能性があるため狙い目でしょう。

フロンティアインターナショナル(7050)IPOの幹事団詳細と会社データ

| 公募株数 | 171,600株 |

| 売出株数 | 598,000株 |

| 公開株式数 | 769,600株 |

| OA売出 | 115,400株 |

| 引受幹事 | SMBC日興証券 SBI証券 みずほ証券 マネックス証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 |

当選狙いだと主幹事のSMBC日興証券からの申し込みは必要です。SBI証券からの申し込みはIPOチャレンジポイント狙いですが、ポイントを使われる方は比較的低いポイント当選期待も期待できると思います。

この他、マネックス証券は引受けた株数を全て抽選に回すため申し込みを忘れないようにしたいところです。識学の幹事も引き受けています。機械的な抽選を採用しているため預け入れ資産や取引実績が関係ありません。

会社設立は1990年6月19日で設立29年になることから実績があります。本社住所は東京都渋谷区渋谷三丁目3番5号、社長は河村康宏氏(52歳)です。

従業員数170人で臨時雇用者190人、平均年齢32.4歳、平均勤続年数4.5年、平均年間給与約605万円です。連結子会社を含めたグループ全体の従業員数は192人、臨時雇用者は605人です。

フロンティアインターナショナル(7050)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 河村 康宏 | 2,800,000株 | 62.51% |

| 渡邊 伸一郎 | 600,000株 | 13.40% |

| 古井 貴 | 600,000株 | 13.40% |

| 三晃繊維工業株式会社 | 200,000株 | 4.47% |

| 宗像 恒和 | 160,000株 | 3.57% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人である河村康宏、売出人である渡邊伸一郎及び古井貴、当社株主である三晃繊維工業株式会社、宗像恒和、江口貴宣、松本正樹、野口光幸、乗松正、田中輝之、西島和範、美澤臣一、外塚健博、楢山聖志、神田聡、小久保祐樹、藤井真継及び髙田幸枝は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2019年8月26日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

また、当社は、主幹事会社に対し、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、当社普通株式及び当社普通株式を取得する権利あるいは義務を有する有価証券の発行又は売却(株式分割による新株式発行等及びストック・オプションに係る新株予約権の発行を除く。)を行わないことに合意しております。

フロンティアインターナショナルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 693,000株 |

| SBI証券 | 30,700株 |

| みずほ証券 | 15,300株 |

| マネックス証券 | 15,300株 |

| 三菱UFJモルガン・スタンレー証券 | 15,300株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

フロンティアインターナショナルIPOの直感的初値予想

第一弾⇒ 3,200円

※ファーストインプレッション

第二弾⇒ 3,000円

※仮条件発表後

フロンティアインターナショナルIPOの初値予想

2,500円~3,000円

事業的に成長性期待はできませんが、上場時点の業績は評価できると思います。高くよれば下げる可能性があり初値形成価格は要注意です。仮条件を強気に出してきたため利幅が減りそうです。

フロンティアインターナショナル(7050)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2012年3月17日~2020年3月16日 | 200,000株 発行価格130円 |

| 2013年4月15日~2021年4月14日 | 122,000株 発行価格150円 |

ロックアップは180日間(平成31年8月26日)となり、ロックアップ解除倍率の設定は目論見に書かれていません。書かれていない場合は設定がないと考えられます。ストックオプションの株数残や発行価格は上記のようになり、全ての株数が行使期限に入っています。行使条件が別に存在し、基本的に保有者は売ってこないと考えられます。

時価総額は東証データの上場時発行済み株式数の4,353,000株から算出すると想定価格ベースで約99.7億円になります。上場してみないとわかりませんが、東証1部を狙ってきそうです。ただし、東証が上場市場の再編を検討しているため微妙なところでしょう。

今後、東証は時価総額500億円~1000億円を東証1部にする案が出ており、そうなると半分以上の銘柄が東証1部ではなくなります。課題が多く企業が発進するメディアや書物への経費増加も考えられます。わかりやすく市場を整備したいみたいですが、昇格狙いの手法が使えなくなりそうです。

その代わりインデックス買い需要が大きくなるメリットも考えられますが、ファンドなどの売買による市場悪化も出てきそうです。フロンティアインターナショナルの話とは少しずれましたが、創業年数も長く利益がしっかり出ていることから初値はある程度高くなることが予想されます。

同社が行っている事業は世の中の環境により内容が異なってくると思いますが、電通調べでは屋外展示や展示・映像といった領域における広告費は増加しているそうです。オンラインとオフライン、デジタルとリアルの融合、VR(バーチャルリアリティー)などの新技術を取り入れた事業領域も注目があり新たな収益源となりそうです。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想