識学(7049)IPO新規上場と初値予想【4倍もあり得る】

識学(7049)IPOがマザーズにに新規上場承認されました。2019年1号銘柄になり主幹事はSMBC日興証券、公開株数は330,000株でオーバーアロットメントは49,500株です。幹事構成もネット派向きなので嬉しく思います。申し込みが集中し通常よりも当選確率が下がると思いますが、その分当選すれば爆益になります。

事業は識学を使った経営や組織コンサルティングになり、現在はwebサービスの開発に力を入れているようです。成功すれば業績がさらに加速化し、収益期待もでてきます。これまでは1対1のサービスを行っていたようですが、これだと限界があり厳しいでしょう。四半期利益の伸び率も高く今期は期待ができます。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 2月22日 |

| BB期間 | 2月06日~2月13日 |

| 企業ホームページ | https://corp.shikigaku.jp/ |

| 事業の内容 | 識学を使った経営、組織コンサルティング、識学を使った従業員向け研修、識学をベースとしたwebサービスの開発、提供 |

【手取金の使途】

差引手取概算額356,112千円に、本第三者割当増資の手取概算額上限74,424千円を合わせた、手取概算額合計上限430,536千円については、当社の認知度向上及び集客のための広告宣伝費に222,250千円、事業拡大のための人件費に208,240千円充当し、残額につきましては、平成33年2月期の広告宣伝費に充当する予定であります。具体的には以下の通りであります。

①当社の認知度向上やサービス提供エリアの拡大を見据えた集客のためのウェブマーケティング費用、TVCMや雑誌等のメディアに係る広告宣伝費として、平成32年2月期222,250千円を充当する予定であります。

②当社の事業拡大において、安定的な受注の獲得および管理体制の強化を図るためには、人材の確保が必要不可欠であるため、講師人材等の確保のための人件費等として平成32年2月期に113,410千円、平成33年2月期に94,830千円を充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

識学(7049)IPOの業績と事業内容

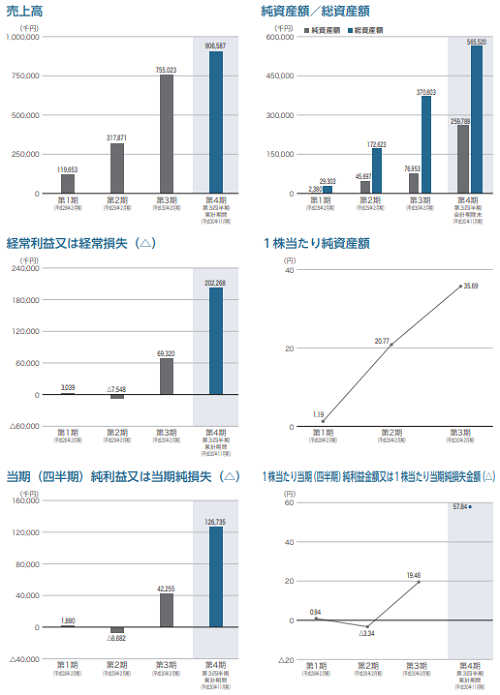

業績は売上・利益ともに好調に推移しています。会社設立から4年未満で9億円以上の売上で1.2億円の利益は評価できそうです。第2期は赤字になっていますが利益から考えてそれほど大きな赤字額ではないため問題ないでしょう。

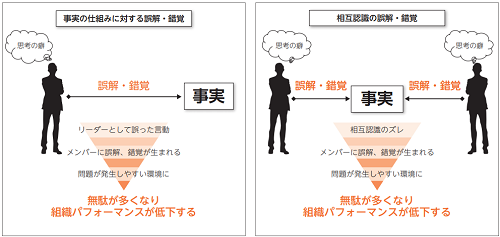

同社がコンサルティングを行う識学とは、ヒトの意識構造を分析し、行動を阻害する誤解や錯覚の発生原因を研究した独自開発の理論になります。ヒトの思考の癖から生じる誤解や錯覚が個人の行動の質及び量を低下させ、さらに、個人の集合である組織内で誤解や錯覚が複雑に絡まった結果、組織のパフォーマンスを阻害するそうです。

識学はこの誤解や錯覚の発生要因と解決策を体系化しており、組織運営に活用することで組織の生産性を高めるとあります。採用している企業はかなりの勢いで増えているそうです。

識学はヒトが行動する際の意識構造を研究している理論であるため、汎用性が高くさまざまな組織に適用可能であると考えられます。そのため顧客獲得にあたり、さまざまな組織規模・多業種の企業への適用がサービスの大幅な改変なく可能です。

これまでの実績では、顧客は成長企業を中心に、プロスポーツチームや大学の部活等のスポーツ分野、歯科医院・整骨院などの小規模事業者から大企業におよび、内容の大幅な調整・変更を必要とせず展開を行っています。

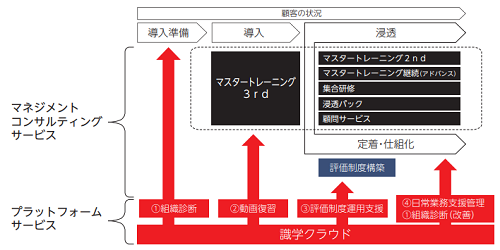

同社サービスはそれぞれ独立して導入可能な単発のサービスながら、組織の生産性向上をさらに加速するため経営者へのマンツーマントレーニングを入り口として、「組織幹部」「管理者層」「新入社員」の複数回のービス提供を必要とする顧客が多く、リピート獲得に繋がっています。

また人事異動のタイミングで定期的なサービス提供を行うケースもあります。さらに評価制度構築サービスによる識学の定着・仕組化やウェブによるプラットフォームサービスによる顧客接点の増加で、中長期的な取引関係構築・収益貢献を実現しているそうです。

同社設立時から行っている「マスタートレーニング3rd」では、組織長(経営者)に対して識学を導入し、生産性の高い組織運営を実現するサービスを行っています。同社講師が3か月間、1回1時間程度のマンツーマントレーニング(計12回)を行い、トレーニングの期間中、知識習得及び課題を設定し行動変化を追跡します。

マスタートレーニングでは独自開発した識学のフレームワークを用いて、課題の実践や行動を通じてポイントを習得していきます。組織の生産性を高めるために、ヒトの意識構造を理解し、実際に組織経営を変化させるまで順を追ったカリキュラムになります。

この他、組織長以下の幹部層に対して識学を導入する「マスタートレーニング2nd」、マスタートレーニング修了後の受講者に対して提供するサービス、集合研修、浸透パック、評価制度構築、顧問サービスなどがあります。

今後は識学クラウドなどを使い、ウェブ上で識学実践を支援するクラウドサービスにも力を入れていくようです。現在でも同様のサービスが行われていますが提携企業が多くなるにつれて人手不足の課題も残りそうです。逆に業績が急上昇しているため期待も大きくなるでしょう。

第4期第3四半期累計期間公開値では、ウェブマーケティング及びオフラインの広告宣伝強化、セミナーの定期開催による新規顧客を中心とした拡販に注力したため導入累計社数が864社となったそうです。またリピート率は54.9%で、522社中287社のリピートになるそうです。

識学(7049)IPO仮条件から公開価格の日程

| 想定価格 | 1,640円 |

| 仮条件 | 1,640円~1,800円 |

| 公開価格 | 2月14日 |

想定価格から試算される市場からの吸収金額は約5.4億円です。オーバーアロットメントを含めると約6.2億円になります。上場規模が小さくかなり人気があると予想されます。

社員教育をするにも識学は重要なポイントになり、会社全体で同じ方向に意識をもっていくことが可能です。傲慢な社員や幹部は特に意識改革としてよいでしょう。

識学(7049)IPOの幹事団詳細と会社データ

| 公募株数 | 240,000株 |

| 売出株数 | 90,000株 |

| 公開株式数 | 330,000株 |

| OA売出 | 49,500株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 マネックス証券 楽天証券 松井証券 いちよし証券 エース証券 DMM.com証券(PR) |

当選を狙うならSMBC日興証券からの申し込みは必ず行っておきましょう。2019年第一号のIPO銘柄になるため初値3倍はあり得ると思います。

2018年第一号のMマート(4380)は初値は4.33倍、2017年第一号のシャノン(3976)は初値4.2倍の初値結果となります。識学も3倍~4倍は可能だと考えています。業績も急拡大しているため文句なしの銘柄です。SMBC日興証券のIPO抽選ルールは下記記事にまとめまています。

この他、引受け株数を全て抽選に回すマネックス証券からの申し込みも必ず行っておきたいと思います。松井証券も前受け金不要で抽選に参加できるため必要でしょう。

SBI証券はIPOチャレンジポイント狙いで申し込みを行いますが、完全抽選枠でもたまに当選できるので期待してみます。外れて当たり前ですけどね。楽天証券は抽選後に倍率が発表される仕組みになり、レオスキャピタル上場では多くの当選者が出ていたので期待したいです。

会社設立は2015年3月05日、本社は東京都品川区西五反田七丁目9番2号KDX五反田ビル4F、社長は安藤広大氏(39歳)です。従業員情報は従業員数40人、平均年齢37.8歳、平均勤続年数1.3年、平均年間給与約735万円となっています。

識学(7049)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 安藤広大 | 854,000株 | 37.31% |

| 福冨謙二 | 594,000株 | 25.95% |

| 株式会社ARS | 380,000株 | 16.60% |

| K&Pパートナーズ2号投資事業有限責任組合 | 240,000株 | 10.48% |

| 梶山啓介 | 44,000株 | 1.92% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である安藤広大、売出人である福冨謙二、当社株主である株式会社ARS、Team Energy株式会社、株式会社五十畑、REGAIN GROUP株式会社、及び株式会社チェンジ並びに当社役員かつ新株予約権者である梶山啓介及び池浦良祐は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年8月20日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社株主であるK&Pパートナーズ2号投資事業有限責任組合は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の平成31年5月22日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

識学IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 297,000株 |

| SBI証券 | 9,900株 |

| マネックス証券 | 6,600株 |

| 楽天証券 | 6,600株 |

| 松井証券 | 3,300株 |

| いちよし証券 | 3,300株 |

| エース証券 | 3,300株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

識学IPOの直感的初値予想

第一弾⇒ 4,100円

※ファーストインプレッション

第二弾⇒ 5,000円

※仮条件発表後

識学IPOの初値予想

3,700円~5,000円

4,000円~6,000円に引上げ!

独自性がある事業内容になり相当人気化する見込みがあります。会社設立4年と短期間での上場は個人投資家に魅力を倍増させるようです。2019年一発目のIPOになるため初値3倍以上を目指してほしいです。仮条件上限は1,800円に決定です!

識学(7049)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成31年3月01日~平成39年2月20日 | 66,000株 発行価格250円 |

| 平成32年12月16日~平成40年12月13日 | 23,000株 発行価格1,680円 |

ロックアップは180日間(平成31年8月20日)と90日間(平成31年5月22日)があり、90日間については解除倍率が1.5倍が適用されます。90日間分は、K&Pパートナーズ2号投資事業有限責任組合1社で240,000株(10.48%保有)となっています。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の2,440,000株から算出すると想定価格ベースで約40億円になります。発行株数が少し多い気もしますが、公募と売出し株数を合わせても33万株なので初値にはあまり影響しないと思います。

株主にはベクトル(6058)やチェンジ(3962)などの上場企業名もあるため期待ができそうです。ベンチャーキャピタル出資も少ないことから2019年もIPOは好調な出だしとなるでしょう。日程的にもリート2銘柄が上場し1週間以上間が空くため需給の心配はありません。

かなり人気が出る銘柄だと思われるため当選すれば30万円の利益も見えてきそうです。2018年末のしこりが少し感じられますが、リンク(4428)は好調な出だしとなりセカンダリー資金も入っていたので識学にも期待できそうです。ご祝儀相場になることを祈ります!

![]() 識学(7049)主幹事引受け企業⇒ SMBC日興証券

識学(7049)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想