セルソース上場とIPO初値予想【バイオ黒字IPOは買い上がるのか?独自評価あり】

セルソースIPOが新規上場承認されました。市場はマザーズで主幹事はみずほ証券が引受けます。再生医療と聞くと赤字で巨額吸収と思ってしまいますが、なんと黒字企業です!しかも明確なVCと言える株主もいません。

上場規模は約42.8億円になり公開株数は480,000株、オーバーアロットメントは72,000株です。会社設立から間もない企業ですが第1期から黒字でそのまま黒字維持している企業です。

バイオ(再生医療)の他にも医療機関の法規対応サポート提供や医療機器販売も行っています。さらに自社ブランド化粧品販売や化粧品のOEM製造受託も行っています。

研究や培養だけではないところが一つの特徴です。上場によって得た資金は加工施設の新設や機械装置の購入に充てあられるようです。ちょっと惹かれるIPOですね。

| 業 種 | 医薬品 |

| 上場市場 | マザーズ |

| 公開予定 | 10月28日 |

| BB期間 | 10月08日~10月15日 |

| 企業ホームページ | https://www.cellsource.co.jp/ |

| 事業の内容 | 再生医療関連事業において、医療機関から脂肪・血液由来の組織・細胞の加工業務を受託する他、医療機関に法規対応サポートの提供や医療機器を販売、コンシューマー事業において自社ブランド化粧品を販売 |

【手取金の使途】

差引手取概算額974,768千円については、「1 新規発行株式」の(注)3.に記載の第三者割当増資の手取概算額上限147,715千円と合わせた、手取概算額合計上限1,122,483千円について、再生医療関連事業における加工施設の新設や機械装置拡充に関する設備投資資金として160,000千円(2020年10月期10,000千円、2021年10月期150,000千円)

新設する加工施設の賃貸に伴う敷金として30,000千円(2021年10月期)、本社事務所の内装・機能拡充費用として45,000千円(2020年10月期)

業務・管理機能効率化等のためのソフトウェア拡充費用として170,000千円(2020年10月期110,000千円、2021年10月期60,000千円)、今後の人材拡充に伴う採用費及び人員増に伴う人件費として620,483千円(2020年10月期140,000千円、2021年10月期267,000千円、2022年10月期213,483千円)

再生医療関連事業の学会運営費用として42,000千円(2020年10月期21,000千円、2021年10月期21,000千円)を、再生医療関連事業の加工受託サービスに関する研究開発費として55,000千円(2020年10月期25,000千円、2021年10月期30,000千円)、それぞれ充当することを予定。

目次まとめ

セルソース(4880)IPOの業績と事業内容

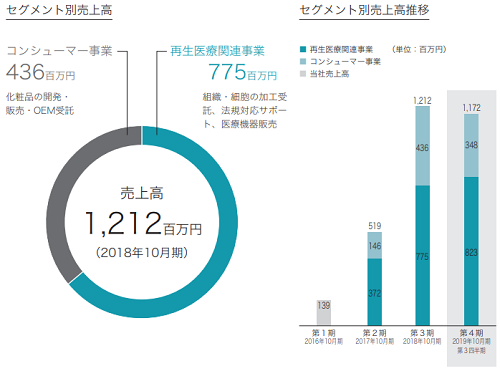

業績は拡大傾向にあります。今期は増収減益になるようで四半期利益比較だと前期と比べて5.2%程下げるようです。内部管理体制や人材獲得の強化により販売費及び一般管理費が増加したそうです。

さらに自己資本比率が高く金融機関の当座貸越枠を確保していることから流動性の問題もありません。財務的にも良いんですよね。

同社は再生医療を提供する医療機関への「脂肪・血液由来の組織・細胞の加工受託サービス」、再生医療等の安全性の確保等に関する法律に関する「再生医療等法規対応サポートサービス」、「医療機器販売」で構成される「再生医療関連事業」と、化粧品及び美顔器を一般消費者に販売する「コンシューマー事業」を行っています。

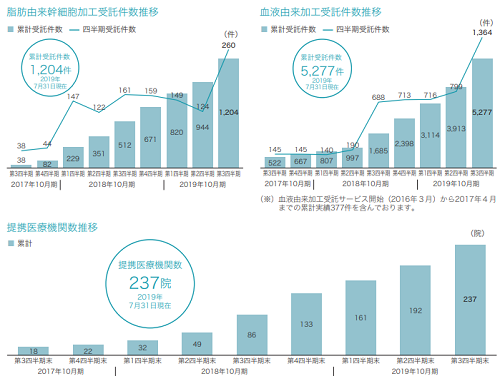

脂肪・血液由来の組織・細胞の加工受託サービスの内容は、同社再生医療センターは再生医療等安全性確保法に基づく当該製造許可を取得しており、整形外科や形成外科等の医療機関より委託を受けて、当該医療機関が患者から採取する脂肪組織を預かります。

その後、脂肪組織由来間葉系幹細胞を抽出し培養、凍結保存する加工作業を行っています。なお、本サービスの委託者である医療機関は、患者から採取した脂肪組織から加工された 脂肪由来幹細胞を公的医療保険が適用されない自由診療のもとで、当該患者に対して主に変形性膝関節症の治療に用います。

同社の行う脂肪由来幹細胞の加工作業に必要な脂肪組織は約20mlと少量であり、抽出及び培養後は凍結処理により長期保存が可能です。

医療機関は本サービスを同社に委託することにより、少量の脂肪組織の採取で当該患者に対して複数回の脂肪由来幹細胞の患部への投与が可能となるため、医療機関及び患者の負担が軽減されます。

本サービスでは患者から採取された脂肪組織の加工作業が完了した時点で加工受託に係る会計上の収益を計上し、その後、当該加工の委託者である医療機関からの要請による脂肪由来幹細胞の発送の都度、配送並びに凍結保存の対価として手数料を収受し別途配送料として会計上の収益を計上しているそうです。

脂肪・血液由来の組織・細胞の加工受託サービスと同じセグメントの「血液由来加工受託サービス」では、整形外科や形成外科等の医療機関より委託を受けて、当該医療機関が患者から採取する血液を預かります。

その血液から多血小板血漿(PRP)を作成し、活性化させ、成長因子等を濃縮し、無細胞化した後に凍結乾燥(フリーズドライ)を施した「PFC-FD」を作成する加工作業を行っています。

再生医療等法規対応サポートサービスでは、医療機関が患者に再生医療を提供する場合、「再生医療等安全性確保法」に基づき、提供しようとする再生医療のリスクに応じた提供計画を事前に厚生労働大臣に提出することが義務づけられています。

このため医療機関が自院で脂肪由来幹細胞や多血小板血漿(PRP)などの特定細胞加工物を製造する場合は、事前に厚生労働大臣へ届出することが必要です。かかる法的手続きを経ない再生医療等の提供あるいは特定細胞加工物の製造は医療機関において法律違反となり罰則があります。

そのため再生医療を行う医療機関より委託を受け、医療機関が患者に再生医療を提供する際に必要となる各種申請・届出業務に係る書類作成等のサポート業務を行っています。

この他、、医療機関に対して患者から血液及び脂肪等の組織を採取するために必要な医療機器の販売も行っています。

コンシューマー事業では同社再生医療センターでの脂肪由来幹細胞の研究に基づき開発された化粧品ブランド「シグナリフト」の美容液「エクストラエンリッチ」やクリーム「エンリッチクリーム」、洗顔ジェル「ジェリーウォッシュ」等、一般消費者向けの化粧品の製造販売を行うほか、美顔器の通信販売を行っています。

同社の化粧品は、再生医療関連事業における脂肪由来幹細胞の研究成果をもとに、肌のハリが生まれるメカニズムに着目して開発された独自成分「シグナペプチド」を配合している点が特徴です。

販売手法は自社Webサイトによる通信販売の他、インターネットショップや医療機関・ドラッグストアなど店舗への販売です。

また、化粧品販売事業者からの化粧品のOEM製造を受託しています。なお、同社が販売する化粧品及びOEM製造を受託した化粧品の製造は化粧品製造業許可を取得している外部事業者に委託します。

セルソース(4880)IPO仮条件から公開価格の日程

| 想定価格 | 2,230円 |

| 仮条件 | 2,180円~2,280円 |

| 公開価格 | 10月16日 |

想定価格から試算される市場からの吸収金額は約10.7億円です。オーバーアロットメントを含めると約12.3億円になります。上場規模は通常サイズで黒字化している再生医療は買われるでしょう!

2019年10月本決算は増収減益となるようですが経常利益が前期と比べ11.5%~11.6%程下げるようです。売上は28%くらい上がるみたいです。提携企業も増えていることから業績期待はあると思います。

セルソース(4880)IPOの幹事団詳細と会社データ

| 公募株数 | 480,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 480,000株 |

| OA売出 | 72,000株 |

| 引受幹事 | みずほ証券(主幹事) 野村証券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 SBI証券 |

主幹事狙いで構わないと思いますが幹事構成から申し込みやすいため全ての証券会社から参加したいと思います。完全なるバイオ銘柄ではありませんが、黒字なので大きく買われるのかも?という期待が先行しています。

三菱UFJモルガン・スタンレー証券主幹事のワシントンホテルもあるためauカブコム証券の口座は持っておいて損はないでしょう。

申込にはBB申込と購入申し込みの2回が必要になります。案外忘れるため気を付けましょう!委託幹事経由で取扱いがあるため気が付かない方もいます。

またクラウドクレジットでTポイントが5,000円分貰えるキャンペーンが始まっています。既に投資しているため参加できませんけど20万円以上の投資を行うと貰えるのでチャンスだと思います!初めてのキャッシュバックキャンペーンだと思います。

セルソースの会社設立は2015年11月30日、本社住所は東京都渋谷区渋谷一丁目19番5号、社長は裙本理人氏(36歳)です。

従業員数は56人(臨時雇用者5人)、平均年齢35.3歳、平均勤続年数1.3年、平均年間給与約526万円です。

セルソース(4880)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 山川 雅之 | 964,800株 | 60.97% |

| 裙本 理人 | 304,000株 | 19.21% |

| シリアルインキュベート株式会社 | 211,200株 | 13.35% |

| 金島 秀人 | 20,000株 | 1.26% |

| 花木 博彦 | 8,000株 | 0.51% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人である裙本理人並びに当社株主であるシリアルインキュベート株式会社及び山川雅之は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の2020年4月24日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡す事等は除く。)等は行わない旨合意しております。

セルソースIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 427,200株 | 89.00% |

| 野村証券 | 21,600株 | 4.50% |

| SMBC日興証券 | 14,400株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 9,600株 | 2.00% |

| SBI証券 | 7,200株 | 1.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

セルソースIPOの直感的初値予想

第一弾⇒ 3,300円~4,500円

※ファーストインプレッション

第二弾⇒ 4,000円~5,000円

※仮条件発表後

セルソースIPOの初値予想

未定(施策)

予想外に初値高騰となるようです。バイオ関連とは言い難い事業になり創薬事業にも当てはまりません。だが「バイオ黒字」というだけでなぜか人気のIPOです。仮条件は2,180円~2,280円に設定され想定発行価格よりも上限方向に50円引上げられています。

売出し株が一切ないため好感されている部分もあるようですがクリニックなどへの自由診療となっているあたりが少しうさん臭さを醸し出します。仮条件上限による吸収額はOAを含め約12.6億円になりマザーズとしては通常サイズになります。

直近に上場した銘柄に資金が流入していることを考えるとセルソースも初値2倍は超えてきそうです。ロックアップ180日間で解除設定はありません。

取引先は美容医療業界をターゲットにし筆頭株主の山川雅之氏の力によるものが大きいとされているようです。山川雅之は脂肪吸引などで有名のようでネットで情報を探せばすぐに経歴が出るような方です。

医師というよりも起業家、そしてこの度の上場です。話題性が先行しているような話もあるため初値はぶっ飛び系なのかもしれません。事業も黒字で企業価値としてはありそうです。

個人的には長期保有はこわいかも?と思えるような感じですね。高齢化社会で需要はあるとのことです。ただ2019年10月決算は増収減益となり四半期利益は前期と比較して5.2%減の1.8億円で着地するようです。

セルソース(4880)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2019年10月24日~2027年10月23日 | 90,000株 発行価格123円 |

| 2020年5月10日~2028年4月24日 | 20,000株 発行価格180円 |

| 2020年10月03日から2028年4月24日 | 17,200株 発行価格180円 |

| 2021年1月29日~2029年1月28日 | 15,200株 発行価格1,850円 |

ロックアップは180日間(2020年4月24日)、ロックアップ解除倍率の設定はありません。市場売却は180日後からになります。ストックオプションの株数残や発行価格は上記のようになり90,000株が行使期限を迎えています。

時価総額は東証データの上場時発行済み株式数の1,920,000株から算出すると想定価格ベースで約42.8億円になります。

想定発行価格からPERを計算してみると17.63倍なのでもっと買われてもよさそうです。完全なバイオ研究銘柄になならないと思いますけど黒字バイオで意識されると時価総額も低くセカンダリー期待で祭りになるかも?

公開株数だけで売出株がないことも好感が持てます。VCの餌食にはなりたくありませんからね。もしかして初値2倍くらいに化けるかもしれません!

またIPO取扱いはありませんが売買手数料が無料なのでスマートプラスが人気だそうです。口座開設してみたけどパソコン派の方はアプリ経由の取引なので面倒と感じるかもですね。スマートフォンで売買しているにはお勧めします。

株式売買手数料が「完全無料」のスマートプラス登場! 【日本初で大人気】

⇒ スマートプラス

タグ:IPO初値予想