アンビスホールディングス上場とIPO初値予想【幹事配分や独自評価あり】

アンビスホールディングス(7071)IPOが新規上場承認されました。市場はJASDAQスタンダードで主幹事は野村證券が引受けます。公開株数1,100,000株、オーバーアロットメント165,000株になり上場規模は約33億円です。

収益は保険収入に依存した収益構造になるため健康保険制度や介護保険制度の改定があると予定した収益を得ることが出来ないことも考えられます。売上に対する保険収入割合が9割になるそうです。

社長の柴原慶一氏はもともと医師で生命科学分野の研究者として約20年キャリアがあるそうです。京都大学や国立遺伝学研究所など多くの企業で働かれた経験があるようです。現在は代表取締役をいくつか兼任されているようです。

| 業 種 | サービス業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 10月09日 |

| BB期間 | 9月20日~9月27日 |

| 企業ホームページ | https://www.amvis.co.jp/ |

| 事業の内容 | 住宅型有料老人ホーム等「医心館」施設内における訪問看護、訪問介護、居宅介護支援及び障害者支援等の各種サービスの提供と施設運営による「医療施設型ホスピス」事業 |

【手取金の使途】

手取概算額2,381,200千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限396,198千円と合わせて、設備資金として①当社グループの「医心館事業」の新規開設に係る資金に充当し、運転資金として②従業員採用費、③ネットワークシステム構築及び各種業務システム整備等の費用、借入金返済資金として④債務返済等に充当する予定であります。

①医心館事業における新規施設の開設資金(保証金、設備投資、什器備品購入及びオープンイベント関係費用等)として、1,500,000千円を充当する予定であります。なお、当社グループでは、当該事業において「医心館」を年間7~10施設、新規に開設する計画となっております。このうち3施設の新規開設に係る資金を手取金により充当する予定であります。

②医心館事業における事業規模及び利用対象者層の拡大への対応に係る従業員採用費として、277,398千円を充当する予定であります。なお、当該費用は、当社グループで就業する従業員を採用及び雇用する費用であり、採用のために人材紹介会社等へ支払う報酬を含んでおります。

③グループ内におけるコミュニケーションの強化(意思決定の迅速化)に係るネットワークシステム構築及び事務効率化に係る各種業務システム整備等の費用として、200,000千円を充当する予定であります。なお、その内訳は、当社と子会社、及び子会社の本部と各施設をつなぐネットワークシステム構築の費用が50,000千円、医療や介護に係る業務システム、及び経理、財務、人事などに係る業務システム整備等の費用が150,000千円となっております。

④長期債務返済として、800,000千円を充当する予定であります。なお、手取金により返済予定の長期借入金は「医心館」の開設資金として行った金融機関からの借入れであります。

また残額が生じた場合には、将来における広告宣伝費及び販売促進費や事業拡大のための運転資金に充当する方針であります。具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

目次まとめ

アンビスホールディングス(7071)IPOの業績と事業内容

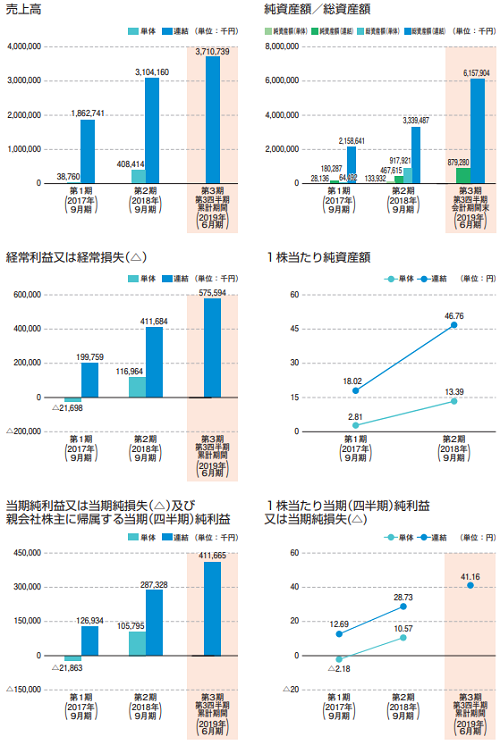

業績は好調に推移しています。グループ企業は同社とアンビスの2社で構成されアンビスは100%持株会社になります。

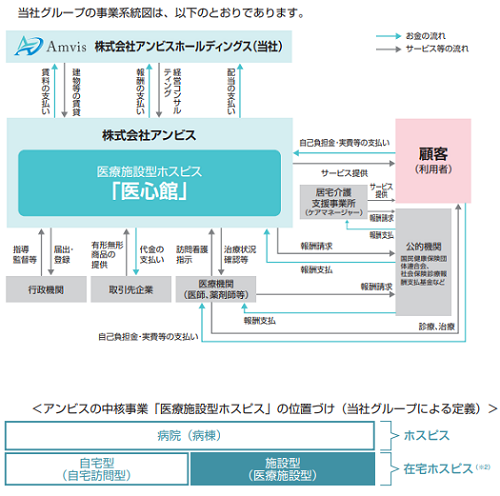

中核事業はアンビスに対する、住宅型有料老人ホーム等の運営及び経営に係るコンサルティング、住宅型有料老人ホーム等の用に供するための土地及び建物の賃借の実施でになります。またアンビスが同社の主たる収益源となっています。

アンビスの中核事業は医療施設型ホスピス事業になります。アンビスでは住宅型有料老人ホーム等「医心館」施設内における訪問看護、訪問介護、居宅介護支援及び障害者を対象とした居宅介護といった各種サービスの提供と施設運営です。

グループ会社として連携することで医療依存度が高い方、例えばがん末期状態にある方、人工呼吸器を装着されている方、神経変性疾患等を患っている方ほかを積極的に受入れ、特化して慢性期や終末期における看護ケアを提供しています。

具体的にはアンビスがそれを行い、同社が「医心館」の出店戦略の企画から協力医療機関の獲得、顧客営業先の開拓、集客・サービス提供状況の分析及び改善、適正運営の確保、診療/介護報酬請求、債権管理、物品調達までのサポートを行います。

同社グループは一気通貫型の地域医療/看護の強化再生ビジネスモデルを構築しています。報告セグメントは医心館事業のみの単一セグメントになります。

医心館事業では、訪問系サービスである「訪問看護」「訪問介護」「居宅介護支援」「住宅型有料老人ホーム」を有機複合的に組み合わせることにより、退院後の行き先に不安や心配がある医療依存度が高い方やその家族といった顧客の幅広いニーズに応える「医心館」を1都9県、19施設を事業所として展開しています。

さらに、医心館では障害者の受入れにも取り組んでおり障害者総合支援法によるサービス提供を行っています。

特に看護師の人員体制を強固にすることで、医療依存度が高い方の慢性期や終末期の療養において充実した看護ケアを提供していることを特徴としています。

原則として医師、薬剤師や介護支援専門員を外部化(アウトソーシング)することで、事業の透明性と公正性を担保し、在宅療養を含めた地域包括ケアシステムや「地域医療」のプラットフォームの一翼を担う存在として地域から認められることを目指しています。

医心館側の視点からは、慢性期や終末期の療養生活の場では医師が施設に常駐して医療を提供する必要性は小さく、連携と協力関係を礎に非常駐化と外部化が可能であるため、看護や介護への人材投入の余力が発生します。

一方、地域の開業医等病床をもたない医院側の視点からは、病床を必要とする患者を診る必要が生じた際には、医心館のベッドを利用することで対応が可能となり、実質的に病床を有するような状態となることで患者対応力の向上につながると考えています。

かつ診療時間外に患者の容態や病床を管理する負担が軽減されます。また、病床を有する市中病院においても病床回転率が向上し、経営の安定につながると考えています。これらのことを事由のひとつとして、医心館と医療機関等との間で強固な信頼関係が築かれていると言うことです。

アンビスの売上高は、主にこれらサービス提供を通じて社会保険診療報酬支払基金や国民健康保険団体連合会等の審査支払機関から得る診療報酬・介護報酬等の保険売上と、入居者から得るホテルコスト(家賃、食費、水道光熱費・管理費等)等の保険適用外売上により構成されています。

アンビスが運営する医心館は、19施設(中京圏6施設173名定員、東北圏3施設134名定員、首都圏7施設345名定員、北関東圏2施設93名定員、甲信越圏1施設41名)、合計786名定員にとなるそうです。これまで延べ2,236名の利用者を得ています。

※2019年7月31日現在

アンビスホールディングス(7071)IPO仮条件から公開価格の日程

| 想定価格 | 2,610円 |

| 仮条件 | 2,610円~2,800円 |

| 公開価格 | 9月30日 |

想定価格から試算される市場からの吸収金額は約28.7億円です。オーバーアロットメントを含めると約33億円になります。業績安定でも大きな吸収となることは少し不安です。

株数もOAを含め1,265,000株あり多くなっています。そして主幹事野村證券と平幹事SBI証券の2社しか引受幹事がない異例です。たまにこのようなパターンはありますけど珍しいですね。

どうやら9割を野村證券が引受けする形となりSBI証券には110,000株程しか回らないようです。30%くらい回してくれる当選期待もできるのに残念です。

アンビスホールディングス(7071)IPOの幹事団詳細と会社データ

| 公募株数 | 1,000,000株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 1,100,000株 |

| OA売出 | 165,000株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 |

完全に野村證券狙いのIPOになると思います。最近は中々当選できないので本当にネットに回しているのか疑問も少しあります。そういえば本人確認の電話が先日あり書類を送り返してくれと言われました。一斉調査が行われているのかもしれません。

SBI証券からの申し込みはIPOチャレンジポイントを使って申込を行ってみると当選するかも?ボーダーラインは200P~240Pあたりでしょうか。見当がつきませんがホスピ事業の収益性から狙っている機関投資家もいるかもしれません。

PERをざっくり計算してみると47.69倍になるみたいなので割高ですね。意外高となればよいですけど少し微妙案件だと感じます。初値1.2倍あたりは期待できそうな気がしますけど地合い頼みかもしれませんね。

会社設立は2016年10月03日、本社住所は東京都中央区八重洲一丁目9番8号、社長は柴原慶一(55歳)です。従業員数20人(臨時雇用1人)、連結従業員数は529人(臨時雇用者231人)となっています。事業は医心館事業だけです。

アンビスホールディングス(7071)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社IDEA,Inc | 7,000,000株 | 66.89% |

| 柴原 慶一 | 3,000,000株 | 28.67% |

| 三橋 秀一 | 40,000株 | 0.38% |

| 前田 早知子 | 30,000株 | 0.29% |

| 鈴木 しのぶ | 30,000株 | 0.29% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社IDEA,Inc、売出人である柴原慶一及び当社新株予約権者である前田早知子、鈴木しのぶ及び西久保千賀は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月6日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

また、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年4月5日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行又は当社普通株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年9月3日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)を行わない旨合意しております。

アンビスホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 990,000株 | 90.00% |

| SBI証券 | 110,000株 | 10.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

アンビスホールディングスIPOの直感的初値予想

第一弾⇒ 2,600円~3,000円

※ファーストインプレッション

第二弾⇒ 仮条件発表後

※仮条件発表後

アンビスホールディングスIPOの初値予想

3,000円~4,000円

3,000円~3,300円に修正!

仮条件が2,610円~2,800円に引き上げられ人気だとわかります。ただ指標的にはかなり割高になり利益が出る幅が減ったように思います。野村證券主幹事なので初値売は少ないと思われ買い気配で始まるでしょう。

2019年9月の連結業績予想では前期に対して売上が69%も伸び52.4億円になるそうです。経常利益はさらに凄く83%増の7.5億円予想になっています。9月決算なのでほぼ確定でしょう!

ジャスダック上場になっていますが配当は出ないようです。まだ3期目なので内部留保でしょうか。ベンチャーキャピタル出資はないため公開株式以外の株流通はないようです。日本ホスピスの上場効果でアンビスホールディングスにも買いが殺到するようです。思惑道りになるのか少し心配です。

公募組が損することはなさそうなので私も全力参加しておきたいと思います。上場規模が35.4億円と大きいため急激な地合い悪化があると公開価格割れが起きるかもしれません。まあ大丈夫でしょうけどね。

時価総額も308億円になるため小型とは言えません。上場で得た資金で医心館を3施設建設するそうなので収益期待は大きそうです。すぐに満床になるのかもしれませんね。スタッフの確保が大変そうです。

アンビスホールディングス(7071)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2019年5月01日~2027年3月31日 | 22,000株 発行価格8円 |

| 2019年9月23日~2027年3月31日 | 86,000株 発行価格8円 |

| 2021年7月25日~2028年6月30日 | 148,000株 発行価格48円 |

| 2021年7月25日~2028年6月30日 | 61,000株 発行価格48円 |

| 2022年7月01日~2029年5月31日 | 147,800株 発行価格631円 |

ロックアップは90日間(2020年1月06日)、ロックアップ解除倍率の設定はなく90日間は売却不可となります。ストックオプションの株数残や発行価格は上記のようになります。108,000株が行使期限に入っているため売却可能となっています。

時価総額は東証データの上場時発行済み株式数の11,000,000株から算出すると想定価格ベースで約287.1億円になります。

出店形態はドミナン戦略を用いた都市型モデルとエリア支配による地方型モデルがあり地域によって出店傾向が異なります。

高齢化社会を迎えるにあたり同社事業は必要になると思います。低所得化していると言われてますが団塊の世代の余力は高く良いサービスを受けるためホスピス型の施設に最終的に入る方は多いでしょう。

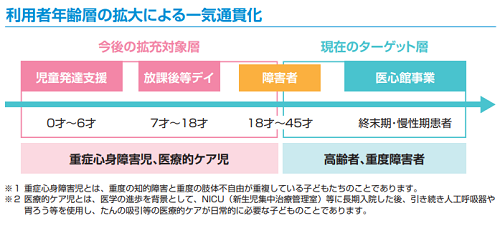

事業の方向性としては今後「重症心身障害児」「医療的ケア児」などにターゲットを広げ、現在の高齢者又は重度障害者(障害者)に絞らない幅広い層をターゲットとしていくそうです。

そこには人材が必要になるため人材確保も課題がありそうです。連結子会社アンビスの第1期人員が175人、第2期人員が327人、今期が推測で509人となります。施設を出店すると大幅に人員が増えるようです。

四季報「フルPDF版」が無料で見れるしIPO取扱いもあります⇒ 立花証券

タグ:IPO初値予想