【評価】クラダシ(5884)IPOの上場と初値予想!厳しい初値になりそう

クラダシ(5884)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は大和証券が引受けます。

上場規模は約19.0億円で公開株数3,300,000株、オーバーアロットメント495,000株です。想定発行価格は500円になっています。

| 業 種 | 小売業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月30日 |

| BB期間 | 6月15日~6月21日 |

| 企業ホームページ | https://corp.kuradashi.jp/ |

| 事業の内容 | ソーシャルグッドマーケット『Kuradashi』の企画・制作・運営 |

目次まとめ

クラダシ(5884)IPOの業績と事業内容

同社はソーシャルグッドマーケット「Kuradashi」を通じた、フードロス削減のためのマッチングビジネスを行います。

インターネットを活用することで、フードロス商材を顧客に届けることを実現しています。売上金の一部を社会貢献団体へ寄付するビジネスモデルにより、社会貢献活動の活性化を図っています。

また、Kuradashi Hubの運営では、オフライン店舗の積極的展開を推進し、オンライン・オフライン接点強化によるシナジーを創造しています。

Kuradashi Storesの運営では、ソーシャルグッドマーケット「Kuradashi」の運営で獲得したエシカル消費に感度の高い会員に向け、パートナー企業のブランディングを支援しています。

クラダシ(5884)IPO仮条件と公開価格の日程

| 想定価格 | 500円 |

| 仮条件 | 500円~520円 |

| 公開価格 | 6月22日 |

想定発行価格から試算される市場からの吸収金額は約16.5億円です。オーバーアロットメントを含めると約19.0億円になります。

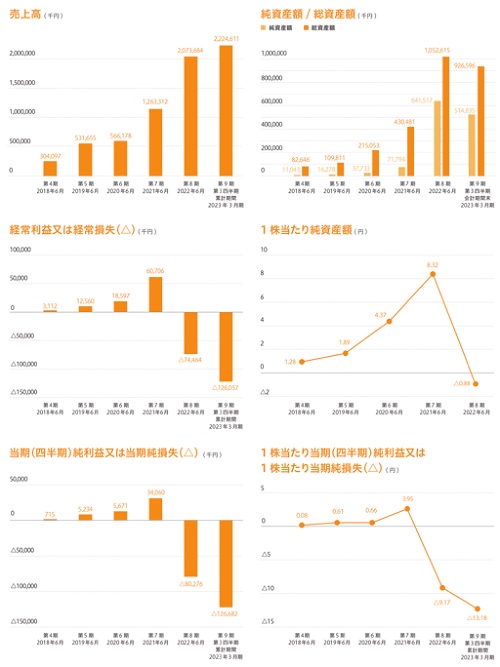

業績が気になり調べると2023年6月期は赤字拡大となっています。IPOとしては厳しそうですね。

クラダシ(5884)IPOの幹事団詳細と会社データ

| 公募株数 | 1,150,000株 |

| 売出株数 | 2,150,000株 |

| 公開株式数 | 3,300,000株 |

| OA売出 | 495,000株 |

| 引受幹事 | 大和証券(主幹事) みずほ証券 SMBC日興証券 野村證券 SBI証券 東洋証券 松井証券 マネックス証券 楽天証券 |

| 委託見込 | 大和コネクト証券 DMM.com証券(PR) |

株数が多いため大和証券から申込んでおけば当選できそうです。業績が悪いため詳しく調べる必要がありそうです。

表向きの事業は面白そうなんですけど赤字だと嫌ですよね。キャピタルゲインが見込める材料があれば別です。

クラダシの会社設立は2014年7月07日、本社住所は東京都品川区上大崎三丁目2番1号、社長は関藤竜也氏(52歳)です。※2023年6月04日時点

従業員数は40人(臨時雇用者5.3人)、平均年齢34.6歳、平均勤続年数1.6年、平均年間給与約654万円です。

クラダシ(5884)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 合同会社Social Good | 7,330,000株 | 71.03% |

| ACTWELL合同会社 | 860,000株 | 8.33% |

| 髙杉 慧 | 425,490株 | 4.12% |

| 新生ベンチャーパートナーズ2号投資事業有限責任組合 | 378,214株 | 3.66% |

| HAKUHODO DY FUTURE DESIGN FUND投資事業有限責任組合 | 302,572株 | 2.93% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年12月26日)でVC出資分にはロックアップが掛かっていないようです。売り圧力は意外にありそうです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 2,970,000株 | 90.00% |

| みずほ証券 | 82,500株 | 2.50% |

| SMBC日興証券 | 82,500株 | 2.50% |

| 野村證券 | 66,000株 | 2.00% |

| SBI証券 | 33,000株 | 1.00% |

| 東洋証券 | 16,500株 | 0.50% |

| 松井証券 | 16,500株 | 0.50% |

| マネックス証券 | 16,500株 | 0.50% |

| 楽天証券 | 16,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 450円~600円

※ファーストインプレッション

第二弾⇒ 550円~650円

※仮条件発表後

初値予想と市場コンセサンス

クラダシの初値予想をリサーチして記載します。

初値予想500円~660円

修正値660円~750円

意外にも利益が見込める予想が出ている。赤字拡大予想でもメディアに取上げられることも多いため需要はあるらしい。

ただ今期は売上30億円以上になるにも関わらず純損失が1.7億円にものぼる。これは流石に厳しい。

小売業でも普通のディスカウントストアーのほうが安いみたいなので、ディスカウントストアーに行かない層を集める必要があるかもしれない。

まあ、ダウンラウンドであることで買われると言った内容に感じる。マジか?

ある程度BBには参加しておきたい。地合いが崩れたら少し怖いかもしれない。吸収金額は約19.7億円で時価総額は約56.0億円。主幹事は大和証券が引受ける!

クラダシ(5884)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2023年11月25日~2031年11月24日 | 14,560株 発行価格68円 |

| 2024年2月18日~2032年2月17日 | 439,960株 発行価格68円 |

| 2024年9月28日~2032年9月27日 | 275,960株 発行価格180円 |

ロックアップは180日間でロックアップ解除倍率設定はありません。ストックオプションの株数残や発行価格は上記のようになります。行使期限入りする株式はありません。

時価総額は東証データの上場時発行済み株式数の10,763,358株から算出すると想定価格ベースで約53.8億円になります。

微妙なIPOなんですけど大手予想待ちです。

売り上げは拡大していますけど赤字額が増え続けています。この状況でIPOを行う理由はただの資金調達か?と思ってしまいます!

タグ:IPO初値予想