ブティックス(9272)IPO新規上場 | 初値予想と幹事情報

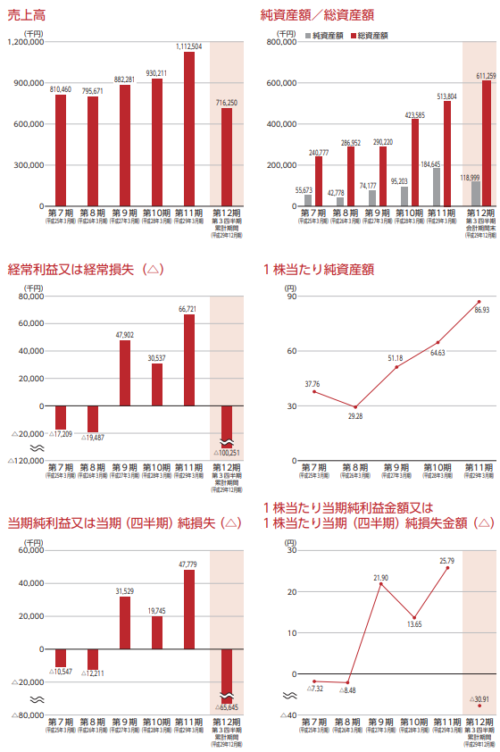

ブティックス(9272)東証マザーズIPOが新規上場承認を受けました。人気市場である介護系でECサイトも運営している企業です。最近はテーマ性がある企業への初値買い意欲が高めなのでブテックスも買い気配から始まりそうです。しかし今期の業績に不安を抱えているため市場の温度感を常に意識しておきたいと思います。

介護事業者などのM&A仲介サービスにも高齢化社会に突入しているということで注目されそうです。業績も不安でしたが、資金使途で自社サイトがスマートフォンアプリに対応していないとあります。上場で得た資金を2,000万円つかって対応するみたいです。

上場による知名度アップとシステム構築でさらなる売り上げが出ることも予想できます。また社員を増やすため、本社の移転も平成31年3月に予定しているようです。上場による吸収は約6億円と軽く、想定価格は1,270円と買いやすい価格帯です。PERは49倍(過去実績)高いためそれほど初値益は見込めないかもしれません。

| 業 種 | 小売業 |

| 上場市場 | マザーズ |

| 公開予定 | 4月03日 |

| BB期間 | 3月14日~3月20日 |

| 企業ホームページ | http://btix.jp/ |

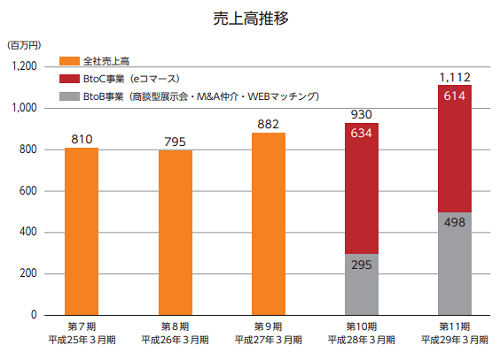

| 事業の内容 | 介護業界を対象とした商談型展示会の開催、介護事業者等のM&A仲介サービス、eコマースでの介護用品の販売等 |

【手取金の使途】

手取概算額230,180千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限72,557千円と合わせて、事業拡大のための運転資金(人材採用費及び人件費)、事務所移転費用(敷金)、EC販売管理システム置き換えのための設備投資資金及び借入金の返済に充当する予定

目次まとめ

ブティックス(9272)IPOの業績と事業内容

高齢化社会になるにつれ介護福祉サービスの需要が伸び続けています。それに伴いブティックスのような企業は多くなっています。同社の場合は、積極的に介護用品展や介護テクノロジー展への出店も行っているようです。

主要なECサイトは12サイトあり、車椅子から介護ベット、シルバーカーなどが用意されています。その他にも、ベビー用品や医療機器、ルームランナーなどを取扱うサイトも有しています。

M&A仲介サービスを調べてみると、商談型展示会の来場者の中M&A仲介サービスを提供し、譲渡契約締結による成功報酬型での仲介手数料を得ているそうです。同社が保有する約3千件の介護事業譲受希望者リストの事業者から条件が合致する企業への売却案件を提示しているそうです。

ブティックス(9272)IPO仮条件から公開価格の日程

| 想定価格 | 1,270円 |

| 仮条件 | 1,270円~1,350円 |

| 公開価格 | 3月22日 |

想定価格から試算される市場からの吸収金額は約5.3億円です。

オーバーアロットメントを含めると約6億円になります。上場規模は小粒なので人気がありそうです。

ただ事業内容は良さそうですが、今期の大きな赤字はなんでしょうね。2017年に上場するはずだったとか?後期型収益構造になるのか分かりませんが、この調子だと前期割れの売上で大赤字でしょう。それでも人気かも?

ブティックス(9272)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 214,000株 |

| 公開株式数 | 414,000株 |

| OA売出 | 62,100株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 丸三証券 SMBC日興証券 藍澤證券 マネックス証券 |

申込めるところからとにかく申し込むしかありません。藍澤證券だけ口座を持っていないため、運を天に任せて抽選に挑みます。SBI証券が一応副幹事なので、引受株数は少し多そうです。

会社設立は2006年11月、東京都品川区西五反田2丁目本社となります。

社長は新村祐三氏、従業員数は40人(臨時雇用3人)、平均年齢34歳、平均年齢2.3年、平均年間給与約538万円です。利益に対して給与の割合が高いでようです。

ブティックス(9272)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 新村 祐三 | 1,310,000株 | 54.18% |

| 天池 祥子 | 170,000株 | 7.03% |

| 新村 佐麻美 | 160,000株 | 6.62% |

| 速水 健史 | 100,000株 | 4.14% |

| 三輪 真理 | 66,000株 | 2.73% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である新村祐三、売出人である天池祥子、速水健史、三輪真理、松尾由美、天野桂介、城戸沙絵子、廣瀨翔子、太田丈史、濱島弘識及び中村亮並びに当社株主である新村佐麻美及び新村理紗は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年7月1日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております

ブティックスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 364,400株 |

| SBI証券 | 12,400株 |

| 丸三証券 | 12,400株 |

| SMBC日興証券 | 12,400株 |

| 藍澤證券 | 8,300株 |

| マネックス証券 | 8,300株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ブティックスIPOの直感的初値予想

第一弾⇒ 1,900円

※ファーストインプレッション

第二弾⇒ 3,100円

※仮条件発表後

ブティックスIPOの大手初値予想

2,700円~3,100円

2,700円~3,100円と価格変わらず

最終予想は3,500円が出てきました~

ブティックス(9272)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成25年9月01日~ 平成33年6月30日 | 36,000株 発行価格50円 |

| 平成28年6月01日~ 平成35年5月31日 | 66,000株 発行価格50円 |

| 平成29年6月01日~ 平成36年5月31日 | 46,000株 発行価格50円 |

| 平成30年7月01日~ 平成37年6月30日 | 50,000株 発行価格60円 |

| 平成31年7月01日~ 平成38年6月30日 | 60,000株 発行価格70円 |

| 平成32年4月01日~ 平成39年1月31日 | 38,000株 発行価格170円 |

ロックアップ期間は90日間、ロックアップ解除倍率の記載は目論見にありません。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の2,324,000株から算出すると想定価格ベースで約29.5億円になります。

4月IPOがすでに出てきました。危なさそうなIPOが出てきても申し込みを積極的にしないと当選しない気がしています。有料レポートを購入している人は開示されている情報よりも濃い情報を得ることができますが、微妙なIPOの場合にはかなり参考になります。見てみましょう!

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式

タグ:IPO初値予想