マクロミル(3978)IPO上場承認 【VC売り抜け560億円規模のIPO】

マクロミル(3978)IPOが新規上場承認されました。

再上場案件になりIPO的にまず人気が薄いでしょうが、さらに株数が多く厳しい展開が既に予想できそうです。

不参加でも良いと思いますが、過去に似たような案件で初値後に上抜けした銘柄もあります。

IPO初心者には難しい銘柄でしょう。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証1部又は東証2部 |

| 公開予定 | 3月22日予定 |

| BB期間 | 3月06日~3月10日 |

| 仮条件 | 3月05日 |

| 想定価格 | 2050円 |

| 公開価格 | 3月13日 |

| 公募株数 | 487,800株 |

| 売出株数 | 25,017,200株 |

| 公開株式数 | 25,505,000株 |

| OA売出 | 1,818,500株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー証券(auカブコム証券) 大和証券 メリルリンチ証券 日本証券 みずほ証券 SMBC日興証券 SBI証券 |

【事業内容】

当社グループは、当社、連結子会社25社及び関連会社2社により構成されております。

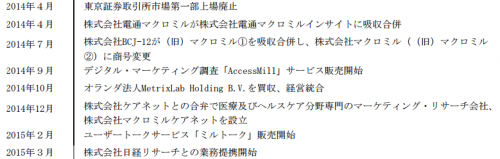

当社グループは2014年4月に当社が非公開化した後、大手FMCG販売企業を主要顧客とするオンライン・マーケティング・リサーチ専業のオランダ法人MetrixLab Holding B.V.及びそのグループ会社を買収(2014年10月)し、当該買収を契機にグローバル規模でのマーケティング・リサーチ事業の展開を本格的に開始いたしました。そのため、当社グループは、企業集団を基礎とした地域別のセグメントから構成されており、日本を主に統括している「マクロミルグループ」、海外を主に統括している「MetrixLabグループ」の2つを報告セグメントとしております。

「マクロミルグループ」は、当社並びに株式会社電通マクロミルインサイト及びMACROMILL EMBRAIN CO.,LTD.、株式会社マクロミルケアネット、株式会社エムプロモ、株式会社エムキューブ等の子会社で構成され、当社が独自開発した自動インターネット・リサーチ・システムを利用することによるオンライン・マーケティング・リサーチ、定性調査、データベース提供、デジタル・マーケティングを主なサービスとして提供。

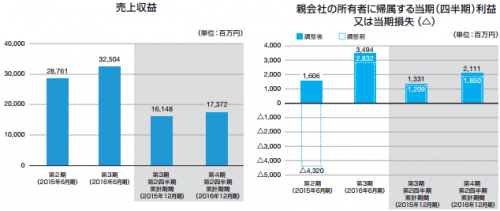

マクロミルの業績が一見良さそうな画像ですが、よく見ると第2四半期を2期にわたり記載してあります。

誤解しそうですね。よって赤字から黒字になっただけです。

再上場ですが、2013年からなので3期分ある気がするのだが?

旧マクロミル利益は2014年6月期に約20億円の赤字を出しています。

非上場後に「MetrixLab Holding B.V.」を買収しているのでその影響かもしれませんね。

日本においてオンラインマーケティング・リサーチ市場でNO.1らしいですが、個人投資家には魅力が薄いのではないかと考えます。

![]() 岡三オンライン証券でIPOの当選をするには?IPO抽選ルール

岡三オンライン証券でIPOの当選をするには?IPO抽選ルール

⇒ SBIネオトレード証券IPO抽選ルールと当選の秘訣 【IPO抽選に資金不要】

⇒ 後期型IPO申込のメリットは何なのか?証券会社別の資金活用

マクロミル初値予想とIPO分析をざっくり考えてみる

マクロミル本社は東京都港区港南、会社設立は2013年11月になります。

社長はスコット・アーンスト氏、従業員数は単体で827人連結で1777人です。

平均年齢は32.3歳になり、平均勤続年数は3.7年、平均年間給与約は約479万円となっています。

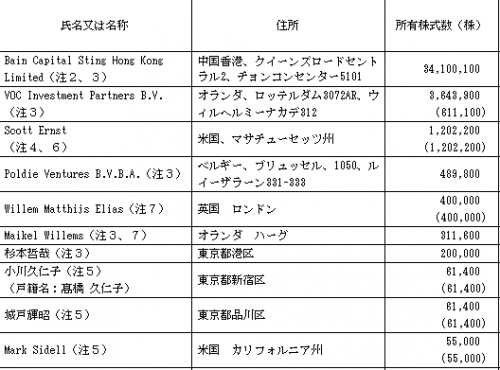

ロックアップ期間が180日間、ロックアップ解除倍率は記載が無く不明です。

売出人のベンチャーキャピタルにはロック付与されていますが、公開株数を吸収できるのかそもそもが疑問です。

上場規模的には東証1部指定になると思われますが、インデックス買いの前に需要がどれだけあるのか?

意外に冷めた感じで見ています。

VCは株式を放出しないと資金回収が出来ないので仕組み的に仕方がありませんが、機関投資家のヒアリング結果がでる仮条件発表時に訂正があるのか無いのかで温度差が解ると思われます!

吸収金額は想定価格2050円ベースで約523億円、オーバーアロットメント1,818,500株を含めた場合は約560億円となります。

私的にはパス案件じゃないか?と考えています。

![]() 完全平等抽選で前受金も要らない企業⇒ SBIネオトレード証券

完全平等抽選で前受金も要らない企業⇒ SBIネオトレード証券

タグ:IPO初値予想