壽屋(7809)IPOがジャスダックに新規上場承認 【フィギュアは初値安定銘柄か?】

壽屋(7809)IPOがジャスダックに新規上場承認されました。

フィギアやプラモデルを作成している企業のため、クールジャパンと言っていいと思いますが製造は中国みたいです。

| 業 種 | その他製品 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 9月26日予定 |

| BB期間 | 9月08日~9月14日 |

| 仮条件 | 9月06日 |

| 想定価格 | 1,980円 |

| 公開価格 | 9月15日 |

| 公募株数 | 300,000株 |

| 売出株数 | 300,000株 |

| 公開株式数 | 600,000株 |

| OA売出 | 90,000株 |

| 引受幹事 | 大和証券 三菱UFJM・S証券 SMBC日興証券 みずほ証券 SBI証券 岡三証券 岩井コスモ証券 エース証券 ※委託取り扱い |

【事業内容】

当社は、フィギュア、プラモデル、雑貨等を中心としたホビーに関わるグッズ(以下、「ホビー関連品」)の企画・製造・販売・サービス活動を主として展開しており、顧客の要望に柔軟に対応できる製販一体型の事業展開を基本としています。なお、当社は、ホビー関連品製造販売事業の単一セグメントであり、セグメントごとの記載をしておりませんので、製品形態別に記載しております。

フィギュアやプラモデル、雑貨などホビー関連を取り扱う企業です。

企画から製造、そして販売まで行い自社の小売店(SHOP)もあります。通信販売はもちろんですが海外販売も行っているそうです。

自社製品の製造にあたっては、該当製品に係る版権を取得し、製品の企画立案から製品開発、自社内の造形技術者による原型製作及び製品形態

のデザイン業務を本社で行った後に、国内外の卸売業者から事前に購入意向を確認し採算性の判断を行った上で生産に移行するそうです。

製造は中国の製造会社に委託していて自社工場を持たない「ファブレス生産形態」をとっています。

⇒ IPO抽選が完全抽選方式のマネックス証券が凄い理由

⇒ 東海東京証券でIPOの当選をする方法とIPO抽選ルール!

壽屋(コトブキヤ)初値予想とIPO分析をざっくり考えてみる

東京都立川市緑町本社になり会社設立は1954年1月と老舗企業です。

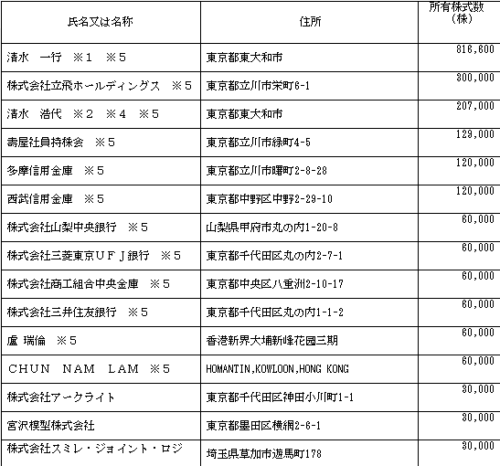

既存株主には信用金庫系の金融機関が目立ちます。社長の清水一行氏の株式保有率は31.99%と3割以上を確保しているようです。

従業員数は166人で平均年齢は33.7歳となっています(年間臨時職員は65人)

平均勤続年数は6.8年で平均年間給与約398万円です。

ロックアップは90日間の設定、その他に既存株主に対して1.5倍のロックアップ解除が付与されています。

目論見にある株主名簿をすべて見ると、ベンチャーキャピタル出資は無いみたいです。個人株主数が多いので初値では売り圧力になる可能性があります(ロック対象の株主を除く)

市場からの吸収金額は約11.9億円、オーバーアロットメントを含めた吸収金額は13.7億円となります。

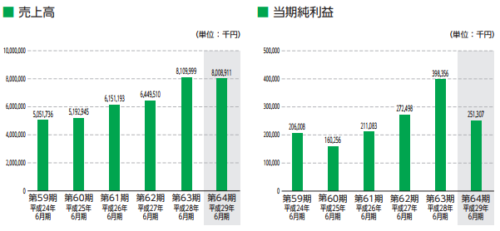

上場規模は通常サイズよりも少し大きめですが、創業63年の実績は侮れないでしょう!売上や利益も安定しているため買い意欲はそこそこあると思います。壽屋IPOの初値は1.2倍~1.5倍で落ち着くのではないかと考えています。

タグ:IPO初値予想