トリプルアイズ上場とIPO初値予想【幹事配分や独自評価あり】

トリプルアイズ(5026)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はいちよし証券が引受けます。

上場規模は約5.5億円で公開株数540,000株、オーバーアロットメント81,000株です。想定発行価格は880円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 5月31日 ※再承認 |

| BB期間 | 5月13日~5月19日 |

| 事業の内容 | システムインテグレーションおよび独自開発のAIプラットフォームの提供 |

目次まとめ

トリプルアイズ(5026)IPOの業績と事業内容

同社グループ企業はトリプルアイズと連結子会社のシンプルプラン、及び所司一門将棋センターの合計3社で構成されており、AIソリューション事業を主な事業として取り組んでいます。

SI部門ではLAMP技術、OSS開発技術をベースとした基幹システム・決済システムといったシステム開発を中心に行います。

金融や流通、不動産、サービス、医療等の様々な業界において実績があるそうです。

大手SIerからの一次請けやエンドユーザーからの直接取引によるシステム開発が主となる案件となっています。

AI、ブロックチェーン、IoT等の研究開発成果を活かした最先端技術によるソリューションを提携先SIerと協働し、顧客先に提案できることも同社グループの特徴です。

トリプルアイズ(5026)IPO仮条件と公開価格の日程

| 想定価格 | 880円 |

| 仮条件 | 5月12日 |

| 公開価格 | 5月20日 |

想定発行価格から試算される市場からの吸収金額は約4.8億円です。オーバーアロットメントを含めると約5.5億円になります。

前回承認時は約10億円の吸収予定だったため規模が縮小されています。想定発行価格も半額以下になっています。前回承認時は1,800円でした!

トリプルアイズ(5026)IPOの幹事団詳細と会社データ

| 公募株数 | 540,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 540,000株 |

| OA売出 | 81,000株 |

| 引受幹事 | いちよし証券(主幹事) 野村證券 みずほ証券 SBI証券 あかつき証券 SMBC日興証券 岡三証券 極東証券 東海東京証券 東洋証券 松井証券 マネックス証券 丸三証券 楽天証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 |

いちよし証券狙いのIPOで良いと思います。他の証券会社からも申込めば当選確率は高くなると思います。IPOに参加しない方も増えてきたようですからね。

直近のIPOには資金が向かっているため同社にも期待したいと思います。多分問題ないと思います。

トリプルアイズの会社設立は2008年9月03日、本社住所は東京都千代田区神田駿河台三丁目4番地、社長は山田雄一郎氏(39歳)です。※2022年4月26日時点

従業員数は197人(臨時雇用者0人)、平均年齢35.5歳、平均勤続年数3.6年、平均年間給与約439万円です。前回承認時よりも従業員数が1人減っています。

トリプルアイズ(5026)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 福原 聖子 | 2,347,000株 | 33.59% |

| 株式会社コスモウエア | 1,800,000株 | 25.76% |

| AI・テクノロジー・イノベーション・ファンド1号有限責任事業組合 | 470,000株 | 6.73% |

| JPE第1号株式会社 | 400,000株 | 5.72% |

| 株式会社キューブシステム | 300,000株 | 4.29% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間((2022年8月28日)になりロックアップ解除倍率が発行価格1.5倍以上になっています。今回はVCもロックアップ対象になっています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 405,000株 | 75.00% |

| 野村證券 | 40,500株 | 7.50% |

| みずほ証券 | 29,700株 | 5.50% |

| SBI証券 | 10,800株 | 2.00% |

| あかつき証券 | 5,400株 | 1.00% |

| SMBC日興証券 | 5,400株 | 1.00% |

| 岡三証券 | 5,400株 | 1.00% |

| 極東証券 | 5,400株 | 1.00% |

| 東海東京証券 | 5,400株 | 1.00% |

| 東洋証券 | 5,400株 | 1.00% |

| 松井証券 | 5,400株 | 1.00% |

| マネックス証券 | 5,400株 | 1.00% |

| 丸三証券 | 5,400株 | 1.00% |

| 楽天証券 | 5,400株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,300円~1,600円

※ファーストインプレッション

第二弾⇒ 1,600円~2,000円

※仮条件発表後

初値予想と市場コンセサンス

トリプルアイズの初値予想をリサーチして記載します。

初値予想1,800円~3,000円

修正値1,800円~2,100円

仮条件は株価設定が割高だったせいで下限方向に下げられました。地合いも大きく関係しているそうです。

しかし初値は高くなる見込みとなり初値持越しの期待も多少あるようです。ロックアップが外れるあたりから売り圧力が高まりVCの換金売りが出てくるとされています。

吸収金額は5.5億円で時価総額59.9億円になります。しばらくIPOがなかったので人気が見込めると思います。市場も横ばいが続きマザーズ指数は下落方向に進んでいます。

一時的な反発でも良いので上場時期には改善してほしいと願っています。その前にIPOに当選しないとですね!

トリプルアイズ(5026)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年8月25日~2027年8月24日 | 230,600株 発行価格10円 |

| 2021年8月30日~2029年8月29日 | 210,600株 発行価格1,000円 |

| 2022年8月29日~2030年8月28日 | 89,600株 発行価格1,000円 |

| 2023年10月27日~2031年10月26日 | 194,800株 発行価格1,925円 |

ロックアップは90日間で解除倍率は1.5倍となっています。再承認で売出株がなくなっているため今回は魅力があります。

ストックオプションの株数残や発行価格は上記のようになります。上場時点で441,200株株が行使期限入りしています。

時価総額は東証データの上場時発行済み株式数の6,802,600株から算出すると想定価格ベースで約59.9億円になります。

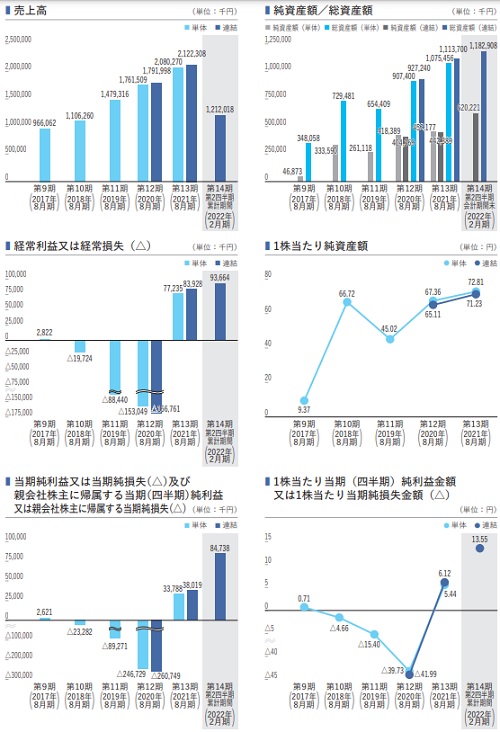

業績予想は前回承認では第1四半期まででしたが、再承認では第2四半期まで公開され業績が伸びていることが確認できます。

情報通信業ですしIPOがしばらくない状況で上場するため買われると思います。ただPERは40.6倍と高いみたいです。EPSは21.67でした!

![]() トリプルアイズ(5026)幹事も完全抽選で当選期待です⇒ マネックス証券

トリプルアイズ(5026)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想