アジャイルメディア・ネットワーク(6573)IPO新規上場 | 初値予想と幹事情報

アジャイルメディア・ネットワーク(6573)IPOがマザーズに新規上場承認されました。SNSなどのアンバサダー(一般消費者や利用者)を利用した事業を行っている企業です。クライアント数が増え続けているため今後の提携次第で売上増加につながりそうです!

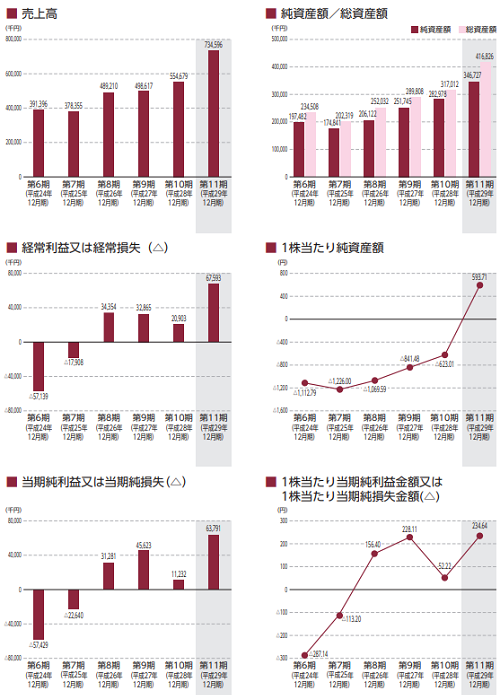

数年前までは赤字だったようですが、着実に前進しているイメージですね。注目ポイントは上場規模が約3.8億円と小さいことです!

株数もオーバーアロットメントを合わせて142,600株しかないため超激戦となりそうです。初値2倍以上は確実でしょう。3倍も普通にあり得るかもしれません。主幹事はみずほ証券となっています。ただし、株主にベンチャーキャピタルが多いのは注意が必要です。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月28日 |

| BB期間 | 3月09日~3月15日 |

| 企業ホームページ | https://agilemedia.jp/ |

| 事業の内容 | ソーシャルメディアや体験を通じたファン発見・活性化・分析サービス「アンバサダープログラム」の提供 |

【手取金の使途】

手取概算額160,016千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限45,175千円と合わせた、手取概算額合計上限205,191千円を、基幹システムの機能強化及びシステムインフラの強化、広告宣伝費、人材採用費に充当する予定であります。具体的には、アンバサダープラットフォームの機能とセキュリティ対策強化費用、システムインフラの強化費用として、平成30年12月期に110,000千円、平成31年12月期に55,191千円を充当する予定であります。また、平成30年12月期において、自社主催のセミナー開催のための広告宣伝費に24,000千円、人材の採用費に16,000千円を充当する予定であります。

目次まとめ

アジャイルメディア・ネットワーク(6573)IPOの業績と事業内容

売上が拡大傾向にあるようですが、利益が不安定なのかもしれません。今期の業績はデータを見ると最高益となりそうです。アンバサダーとは、好きな企業や製品について自発的に口コミ(推奨)するファンのことを指します。

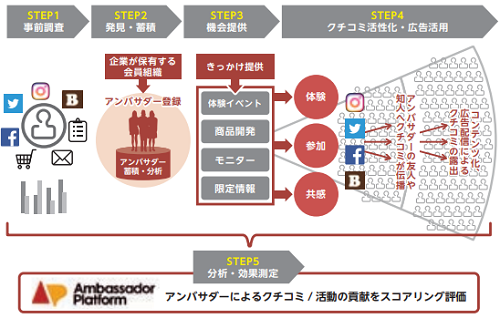

そのアンバサダーと提携し、情報やきっかけを提供、そして口コミを広げるとともにデータ収集を行います。

企業の収益は、システム利用料と事務局運営料の月額基本料、イベントやサンプリング・SNS投稿企画などの施策実施料になります。オンライン上だけでなくオフライン(イベント等)でも活動できる特徴があります。

データの蓄積が事業の収益拡大に結び付き、実績を作ることで新しいクライアント獲得につながりそうです。その他にも官公庁やインバウンドへの利用、海外言語などのプログラム実施による展開も見据えているようです。

アジャイルメディア・ネットワーク(6573)IPO仮条件から公開価格の日程

| 想定価格 | 2,640円 |

| 仮条件 | 2,800円~3,000円 |

| 公開価格 | 3月16日 |

想定価格から試算される市場からの吸収金額は約3.3億円です。

オーバーアロットメントを含めると約3.8億円になります。かなり上場規模が小さく買い殺到の可能性が高そうです。

アジャイルメディア・ネットワーク(6573)IPOの幹事団詳細と会社データ

| 公募株数 | 70,000株 |

| 売出株数 | 54,000株 |

| 公開株式数 | 124,000株 |

| OA売出 | 18,600株 |

| 引受幹事 | みずほ証券(主幹事) 岡三証券 SBI証券 SMBC日興証券 エース証券 極東証券 |

当選は難しそうですが、口座があるところからすべて申込みをするかたちになりそうです。岡三オンラインでも募集が行われると思います。前受け金不要なので口座があれば忘れずに申込ましょう~

会社設立は2007年02月、東京都港区虎ノ門3-8-21に本社があります。

社長は上田怜史氏で株式保有率は低く10.9%、従業員数は49人で平均年齢35.5歳、平均勤続年数3.3年、平均年間給与約794万円です。

アジャイルメディア・ネットワーク(6573)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| MICイノベーション3号投資事業有限責任組合 | 107,840株 | 16.43% |

| MICアジアテクノロジー投資事業有限責任組合 | 107,140株 | 16.33% |

| 徳力 基彦 | 81,400株 | 12.40% |

| 上田 怜史 | 71,500株 | 10.90% |

| NTTインベストメント・パートナーズファンド投資事業組合 | 64,000株 | 9.75% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人であるMICイノベーション3号投資事業有限責任組合及びMICイノベーション4号投資事業有限責任組合並びに当社株主であるMICアジアテクノロジー投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成30年6月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

その他、別途180日間(平成30年9月23日)のロックアップが一部の株主に付与されています。VCではNTTインベストメント・パートナーズファンド投資事業組合と電通デジタル投資事業有限責任組合の名前があります。マイナビなどの名前もありました。

アジャイルメディア・ネットワークIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 101,900株 |

| 岡三証券 | 9,900株 |

| SBI証券 | 8,600株 |

| SMBC日興証券 | 2,400株 |

| エース証券 | 600株 |

| 極東証券 | 600株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

アジャイルメディア・ネットワークIPOの直感的初値予想

第一弾⇒ 8,000円

※ファーストインプレッション

第二弾⇒ 7,200円~8,000円

※仮条件発表後

アジャイルメディア・ネットワークIPOの大手初値予想

5,500円~6,300円

アジャイルメディア・ネットワークIPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成22年5月31日~ 平成30年5月30日 | 800株 発行価格2,000円 |

| 平成22年11月06日~ 平成30年11月05日 | 200株 発行価格2,000円 |

| 平成27年3月23日~ 平成35年3月22日 | 14,800株 発行価格1,875円 |

| 平成30年3月31日~ 平成38年3月30日 | 42,500株 発行価格2,100円 |

| 平成28年6月29日~ 平成38年3月30日 | 13,960株 発行価格2,100円 |

ロックアップ期間は90日分に解除倍率1.5倍設定、180日分に解除倍率の設定なしとなっています。ベンチャーキャピタルも初値売りしないパータンでしょうか?どこかで売ってくると思いますが、上場初日には売ってこないでしょう。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の654,000株から算出すると想定価格ベースで約17.27億円になります。

時価総額でもかなり軽い銘柄なので買収も?と思ってしまいました。売上はまだ5.5億円程度なので高い買い物でしょうけど・・・

投資キャッシュフローを見ると毎年3千万~4千万くらい自己投資しているようですね。

なんだかんだ言っても需給的に買い優勢間違いなしだと思われるため大きく初値上昇しそうです。上場当日に初値はつかず翌日に持越しでしょう!当選したいけど抽選に並ぶしか方法がありません。

![]() アジャイルメディア・ネットワーク幹事引受け企業⇒ SMBC日興証券

アジャイルメディア・ネットワーク幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想