歯愛メディカル(3540)IPO新規上場 | 初値予想と幹事情報

歯愛メディカル(3540)IPOが新規上場承認されました。

JQSに上場する業績好調の銘柄です。

TOKYO PRO Marketに上場していた企業ですが、ジャスダックへ新規上場となっています。このパターンは初めてなのか?

株数が多く当選出来そうな雰囲気なので頂きたいと思います。

| 業 種 | 卸売業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 12月18日 |

| BB期間 | 12月01日~12月07日 |

| 企業ホームページ | http://www.ci-medical.co.jp/ |

【事業の内容】

当社グループ(当社及び当社の関係会社)は、当社(株式会社歯愛メディカル)及び連結子会社3社及び非連結子会社1社により構成されており、歯科医院や歯科技工所を中心に、各種医療機関への通信販売等を主たる業務としております(医療関係者向け通信販売事業等)

目次まとめ

歯愛メディカル(3540)IPOの業績と事業内容

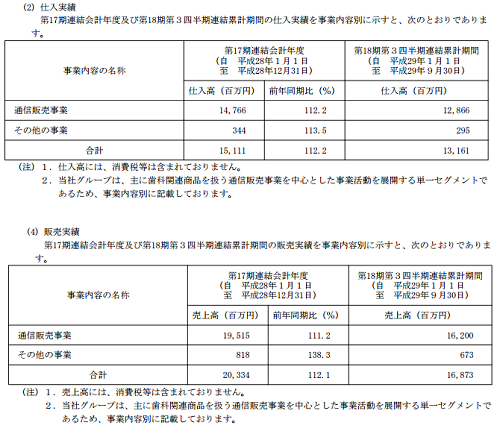

国内外の卸売りメーカーから仕入れた商品を国内の歯科医院を中心に販売している企業です。

歯科関係以外にもクリニック(病院)、動物病院、介護施設、福祉施設、、個人顧客に販売しています。

基本的に通信販売を行っている企業で、ターゲット毎にカタログなども用意されています。

幼児向けの歯ブラシや柔らかい素材で作られた舌クリーナーなどの商品ではグッドデザイン賞を獲得しています。

さらに、CAD/CAM歯科技工物製作事業やデンタルマガジン出版事業、太陽光発電による電力事業、歯科医院・歯科技工所等を対象としたホームページ作成代行事業等も行ってます。

歯愛メディカル(3540)IPO仮条件から公開価格の日程

| 想定価格 | 3,210円 |

| 仮条件 | 3,210円~3,300円 |

| 公開価格 | 12月08日 |

想定価格から試算される市場からの吸収金額は約32.1億円です。

オーバーアロットメントを含めると約35.3億円になります。

吸収金額は大きいですが程々人気になると考えています。

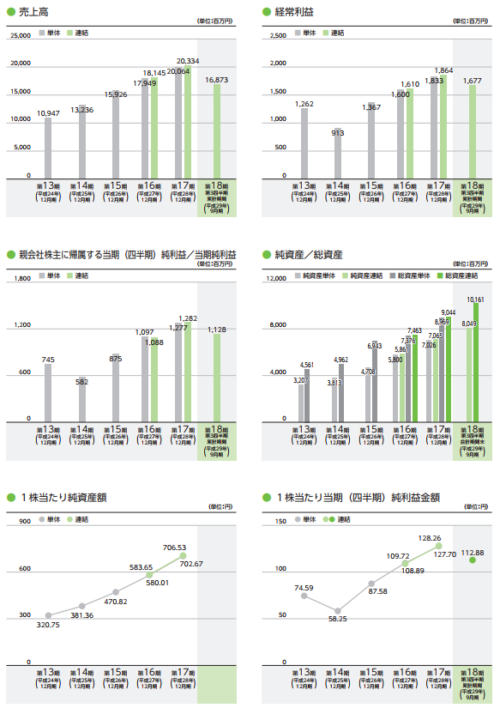

通販だけで売上200億円を超えていますし、利益も12.8億円です。

普通に凄いと思いますね。やはり医療機関の特化した案件を持つため利益面で優位なのでしょう。もしくは参入障壁が高いのかもしれませんね。

歯愛メディカル(3540)IPOの幹事団詳細と会社データ

| 公募株数 | 1,000,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 1,000,000株 |

| OA売出 | 100,000株 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券 三菱UFJM・S証券 auカブコム証券 フィリップ証券 SBI証券 |

SMBC日興証券主幹事が多いため年末に1つ~2つ当選出来れば嬉しいと思います。

基本的に相性が良いので期待したいと思います!株数が多いため平幹事でも当選の可能性は比較高いでしょう。

石川県白山市鹿島町に本社があり、会社設立は2000年01月です。

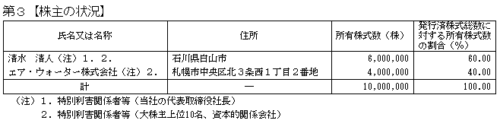

社長は清水清人氏、従業員数179人、平均年齢36.7歳、平均勤続年数3.8年、平均年間給与約406万円です。臨時雇用者数が315人と多いようです。

歯愛メディカル(3540)IPOの初値予想

※株主の状況

【ロックアップ情報】

引受人の買取引受による売出しに関し、売出人である清水清人及び当社株主であるエア・ウォーター株式会社は、SMBC日興証券株式会社(主幹事会社)に対して、当社普通株式に係るTOKYO PRO Marketからの上場廃止日の翌日である平成29年12月18日に始まり、JASDAQ上場(売買開始)日から起算して180日目の平成30年6月15日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、平成29年12月18日時点で自己の計算で保有する当社普通株式(潜在株式を含みます。)の売却等を行わない旨を約束しております

歯愛メディカルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 880,000株 |

| 大和証券 | 50,000株 |

| 三菱UFJモルガン・スタンレー証券 | 50,000株 |

| フィリップ証券 | 10,000株 |

| SBI証券 | 10,000株 |

※目論見の訂正事項発表後に株数を記載、委託幹事は記載なし

歯愛メディカルIPOの直感的初値予想

第一弾⇒ 3,600円

※ファーストインプレッション

第二弾⇒ 3,600円

※仮条件発表後

歯愛メディカルIPOの大手初値予想

初値予想上限3,500円

歯愛メディカル(3540)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションはありません |

ロックアップは180日間、ロックアップ解除倍率の記載は目論見にありません。

ストックオプションの採用はありません。

時価総額は東証データの上場時発行済み株式数の10,000,000株から算出すると想定価格ベースで約321億円になります。

安定して利益が出そうな企業です。

PER的には想定ベースで20.39倍になるため無難なところだと考えられます。

通販事業ですが、連結子会社ではレントゲン医療機器の販売なども行い、OER製造企業との取り組みもあるようです。

医療系のIPOは地味ですが、今回の歯愛メディカルIPOは多少利益が出るのでは?と直感的に思います。

問題は上場が集中し過ぎていることだけですね。

公開価格を割る銘柄ではないと考えていますが、一気に売り上げが上がることもないため初値後はヨコヨコかもしれませんね~

![]() 富裕層が使うロボアドバイザー運用が出来る⇒ ウェルスナビ

富裕層が使うロボアドバイザー運用が出来る⇒ ウェルスナビ

タグ:IPO初値予想