ジーニー(6562)IPO新規上場 | 初値予想と幹事情報

ジーニー(6562)IPOが新規上場承認されました。

IPOにおいて人気のアドテクノロジーを事業にしている企業です。自社開発のGenieeSSPによる収益構造のようですが、グーグルやヤフーなどとの提携があり人気になると思われます。

赤字のようですが大丈夫でしょう?

| 業 種 | サービス業 |

| 上場市場 | 東証マザーズ |

| 公開予定 | 12月18日 |

| BB期間 | 11月30日~12月06日 |

| 企業ホームページ | https://geniee.co.jp/services/ |

【事業の内容】

インターネットメディアの広告収益最大化プラットフォーム「GenieeSSP」を主軸としたアドテクノロジー事業

【手取金の使途】

手取概算額1,139,215千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限220,214千円と合わせて、アドテクノロジー事業における今後の成長のための①設備資金及び②運転資金、③借入金返済として以下のとおり充当する予定

目次まとめ

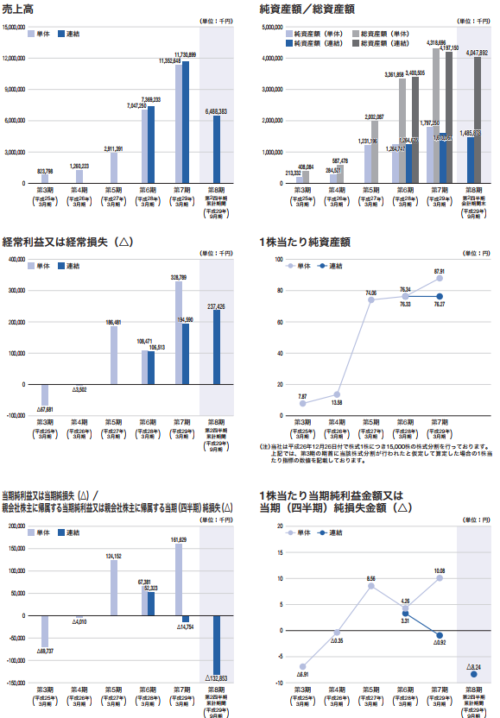

ジーニー(6562)IPOの業績と事業内容

Webサイトやスマートフォンアプリ上に、各々の閲覧者に合った広告を瞬時に選択し表示させる技術(アドテクノロジー)を使って、インターネットメディアや広告主の広告収益や効果を最大化させるシステム(プラットフォーム)を提供している企業です。

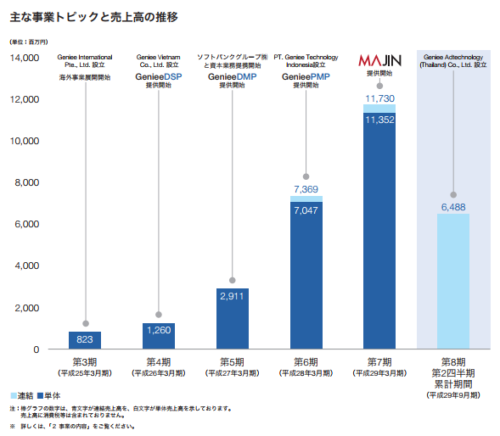

独自開発したインターネットメディアの広告収益最大化プラットフォーム「GenieeSSP」を主軸にアドテクノロジー事業を展開している企業で、「GenieeSSP」が持つ大量の広告配信データと顧客基盤を活かし、広告主向けの「GenieeDSP」、「GenieeDMP」といったアドソリューションのほか、マーケティングオートメーションツール「MAJIN」の提供を開始するなど、事業領域を拡大しています。

アドテクノロジーやDSPなど馴染みが普通は無いと思いますが、スマートフォン端末などを持つ方のほとんどが実は体験しています。難しい世界ですが、既に普及し進化しています。広告主や広告代理店などとの提携もよくある話です。

ジーニー(6562)IPO仮条件から公開価格の日程

| 想定価格 | 1,220円 |

| 仮条件 | 1,220円~1,350円 |

| 公開価格 | 12月07日 |

想定価格から試算される市場からの吸収金額は約16億円です。

オーバーアロットメントを含めると約18.4億円になります。

上場規模は小さくないため当選する可能性はあります。

上場当日は複数社が上場することになっており、ブックビルディングも資金などの関係で選ばれないIPOが出てきます。

ジーニーは赤字なので選ばれないほうに?

そんなことは無いかもしれませんが、今のところ私は積極的に申込みをしたいと考えています。

ジーニー(6562)IPOの幹事団詳細と会社データ

| 公募株数 | 1,023,000株 |

| 売出株数 | 285,000株 |

| 公開株式数 | 1,308,000株 |

| OA売出 | 196,200株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 三菱UFJM・S証券 auカブコム証券 大和証券 SMBC日興証券 いちよし証券 |

野村證券主幹事ですが、他の証券会社からも当選する可能性があります。

公開株数だけで130万株を超えているため期待できると考えています。案外auカブコム証券もいけるのではないでしょうか!三菱も店頭なら期待できると思います。

東京都新宿区西新宿本社になり、会社設立は2010年04月です。

社長は工藤智昭氏、従業員数は149人、平均年齢29.6歳、平均勤続年数2.1年、平均年間給与約586万円です。

年齢や勤続年数の割に給与が高いようですね。

ジーニー(6562)IPOの初値予想

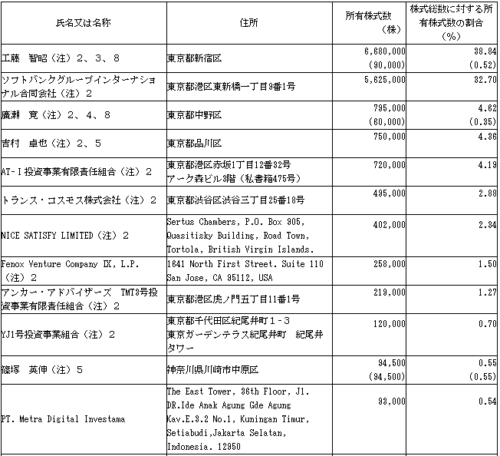

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である工藤智昭、売出人である廣瀬寛及び吉村卓也は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年3月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

当社株主であるソフトバンクグループインターナショナル合同会社、AT-Ⅰ投資事業有限責任組合、トランス・コスモス株式会社、NICE SATISFY LIMITED、Fenox Venture Company Ⅸ, L.P.、YJ1号投資事業組合、PT. Metra Digital Investama及びみずほ成長支援投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年3月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

また、当社株主であるジーニー従業員持株会は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成30年6月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

ジーニーIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 1,138,200株 |

| SBI証券 | 65,400株 |

| 三菱UFJモルガン・スタンレー証券 | 39,200株 |

| 大和証券 | 26,100株 |

| SMBC日興証券 | 26,100株 |

| いちよし証券 | 13,000株 |

※目論見の訂正事項発表後に株数を記載、委託幹事は記載なし

ジーニーIPOの直感的初値予想

第一弾⇒ 2,000円

※ファーストインプレッション

第二弾⇒ 2,600円

※仮条件発表後

ジーニーIPOの大手初値予想

初値予想上限2,300円

ジーニー(6562)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成24年9月29日~ 平成34年3月31日 | 150,000株 発行価格70円 |

| 平成25年3月31日~ 平成34年3月31日 | 360,000株 発行価格107円 |

| 平成26年3月30日~ 平成32年3月31日 | 240,000株 発行価格107円 |

| 平成26年10月17日~ 平成32年3月31日 | 45,000株 発行価格331円 |

| 平成27年12月17日~ 平成37年11月30日 | 121,000株 発行価格900円 |

| 平成28年7月22日~ 平成38年6月30日 | 4,500株 発行価格1,136円 |

| 平成29年1月20日~ 平成38年12月27日 | 52,500株 発行価格1,136円 |

| 平成29年7月15日~ 平成39年6月29日 | 50,750株 株式公開時の発行価格 |

| 平成29年9月07日~ 平成39年6月29日 | 28,500株 株式公開時の発行価格 |

ロックアップは90日間、ロックアップ解除倍率1.5倍となっています。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の17,147,000株から算出すると想定価格ベースで約209.2億円になります。

事業領域の拡大も行っていますが、海外支店による売上期待もあります。

シンガポール、ベトナム、インドネシア、タイなどの国にグループ企業が既にあります。

国内外の企業へOEM提供も行っているそうなので、やり方次第では大きな利益に結び付きそうです!

キーワード的には、ビッグデータやAI(人工知能)、IoT、DSP、アドネットワークあたりでしょう。

IPOでは人気のワードがずらりと並びます。

ただ赤字上場になる見通しなのでイメージはあまりよくないかもしれません。

![]() グローバル・リンク・マネジメントIPO主幹事引受け企業⇒ SMBC日興証券

グローバル・リンク・マネジメントIPO主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想