【評価】インバウンドプラットフォームIPOの上場と初値予想!IPOチャレンジポイント650P位か

インバウンドプラットフォーム(5587)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約16.4億円で公開株数816,00株、オーバーアロットメント122,400株です。想定発行価格は1,750円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 8月30日 |

| BB期間 | 8月15日~8月21日 |

| 企業ホームページ | https://www.inbound-platform.com/ |

| 事業の内容 | 訪日旅行事業(国内・海外用のWi-Fiレンタル、Webメディア運営、在留外国人向け生活関連サービス、キャンピングカーレンタル等) |

目次まとめ

インバウンドプラットフォーム(5587)IPOの業績と事業内容

インバウンドPFはWi-Fi事業、ライフメディアテック事業、キャンピングカー事業の3つの事業を展開しています。

自社サービスを通じて外国人の日本における不便を解消し、日本に来られる外国人や居住されている外国人の満足度及び来日リピート率の向上に貢献することを目指し、様々なサービス展開を行っています。

インバウンドプラットフォーム(5587)IPO仮条件と公開価格の日程

| 想定価格 | 1,750円 |

| 仮条件 | 1,750円~1,850円 |

| 公開価格 | 8月22日 |

想定発行価格から試算される市場からの吸収金額は約14.3億円です。オーバーアロットメントを含めると約16.4億円になります。

業績から考えると上場規模が大きそうですけど問題なく買われると思います。IPO閑散期なので初値2倍を目指すかな?と考えています。

初値2倍を目指す程度ならIPOチャレンジポイントのボーダーラインは650Pあたりが限界でしょう。

複数単元株配分の可能性もあるためポイントの上振れはあるかもしれません。

インバウンドプラットフォーム(5587)IPOの幹事団詳細と会社データ

| 公募株数 | 249,600株 |

| 売出株数 | 566,400株 |

| 公開株式数 | 816,000株 |

| OA売出 | 122,400株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 SMBC日興証券 岩井コスモ証券 岡三証券 東海東京証券 水戸証券 マネックス証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 岡三オンライン |

SBI証券狙いで良さそうですね。あとは既に委託取扱いが決定しているSBIネオトレード証券から参加したいと思います。

SBIネオトレード証券は口座開設後に入金しなくてもIPO抽選に参加できますからね。IPOのルールは別記事にまとめています!

インバウンドプラットフォームの会社設立は2015年10月01日、本社住所は東京都港区新橋六丁目14番5号、社長は王伸氏(36歳)です。※2023年7月31日時点

従業員数は72人(臨時雇用者18人)、平均年齢34.3歳、平均勤続年数2.3年、平均年間給与約529万円です。

インバウンドプラットフォーム(5587)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社エアトリ | 2,936,000株 | 85.43% |

| 王 伸 | 177,600株 | 5.17% |

| クールジャパン投資事業有限責任組合 | 87,000株 | 2.53% |

| 菅原 洋 | 53,000株 | 1.38% |

| みずほ成長支援第4号投資事業有限責任組合 | 28,000株 | 0.81% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年2月25日)でロックアップ解除倍率の記載はありません。みずほ成長支援第4号投資事業有限責任組合には90日間(2023年11月27日)のロックアップと発行価格1.5倍以上で解除条項が適用されます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 694,000株 | 85.05% |

| みずほ証券 | 36,700株 | 4.50% |

| SMBC日興証券 | 24,400株 | 2.99% |

| 岩井コスモ証券 | 12,200株 | 1.50% |

| 岡三証券 | 12,200株 | 1.50% |

| 東海東京証券 | 12,200株 | 1.50% |

| 水戸証券 | 12,200株 | 1.50% |

| マネックス証券 | 8,100株 | 0.99% |

| 楽天証券 | 4,000株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,500円~3,000円

※ファーストインプレッション

第二弾⇒ 2,800円~3,400円

※仮条件発表後

初値予想と市場コンセサンス

インバウンドプラットフォームの初値予想をリサーチして記載します。

初値予想3,000円~4,000円

修正値3,000円前後

仮条件上限1,850円の吸収金額は約17.4億円です。上場規模に問題はないでしょう。

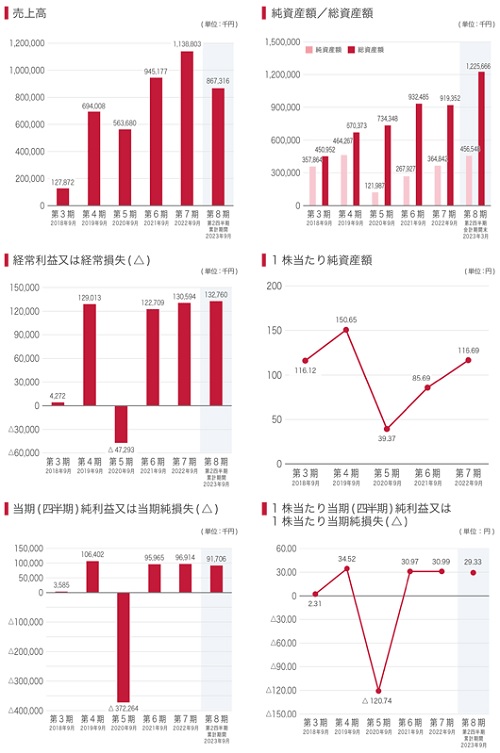

コロナ禍でも業績が拡大し今期も増収増益予想が出ています。大手予想の初値予想修正値が3,000円前後なのはロックアップを意識したようですね。

もっと上に向かうとみていますけど地合いが良いとは言えないようです。

ファンドの出口案件ではないためある程度人気が見込めますがPER的には高い設定となるようです。また、ここにきて補助金収入で6,000万円の計上が発表されています。

そのうち通期予想の上方修正もあるのではないでしょうか?織り込み済みの感じではなさそうです。インバウンド関連旬のテーマになり資金流入期待はありそうです。

インバウンドプラットフォーム(5587)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年10月01日~2028年9月27日 | 228,000株 発行価格426円 |

| 2021年1月01日~2028年11月25日 | 23,200株 発行価格426円 |

| 2021年1月01日~2028年11月25日 | 9,600株 発行価格426円 |

| 2022年8月28日~2030年8月27日 | 28,800株 発行価格1,788円 |

| 2023年5月19日~2030年8月27日 | 20,800株 株式公開時の公募価格 |

ロックアップは90日間と180日間になりVC1社に対してのみ1.5倍解除となっています。

ストックオプションの株数残や発行価格は上記のようになります。310,400株の全株数が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の3,376,000株から算出すると想定価格ベースで約59.1億円になります。

SBI証券主幹事なので一旦は盛り上がると思います。小粒上場とは言えませんけど公開株数が多いためIPOチャレンジポイント枠当選を狙うかもしれません。

初値2倍期待のIPOでしょう。上場2日目まで引っ張ることは難しい気がしています。

![]() インバウンドPF幹事引受け企業⇒ SMBC日興証券

インバウンドPF幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想