ジャパン・インフラファンド投資法人(9287)上場とIPO初値予想【幹事配分や独自評価あり】

ジャパン・インフラファンド投資法人(9287)IPOが新規上場承認されました。市場は東証インフラ市場になり主幹事はみずほ証券が引受けます。

上場規模は約72.9億円で公開口数70,500口、売出口数0口、オーバーアロットメント2,400口です。丁度1年前にエネクス・インフラ投資法人(9286)が上場しています。

丸紅の資本が入ったIPOになるため期待する面が少しあります。しかしインフラファンドの初値パフォーマンスは公開価格割ればかりなのでもしかすると今回も公開価格割れになるかもしれません。

ちなみにエネクス・インフラ投資法人の公開価格は92,000円で初値は88,300円の公開価格割れでした。初値段階ではインフラファンド人気が特にありません。

| 業 種 | インフラファンド |

| 上場市場 | 東証インフラファンド(REIT) |

| 公開予定 | 2月20日 |

| BB期間 | 2月04日~2月10日 |

| 企業ホームページ | https://jia-jif.com/infrafund |

【手取金の使途】

一般募集における手取金7,050,000,000円については、後記「第二部 ファンド情報 第1 ファンドの状況2投資方針(2)投資対象③取得予定資産の概要」に記載の本投資法人が取得予定の特定資産(投信法第2条第1項における意味を有します。)(以下、当該取得予定の特定資産を総称して「取得予定資産」といいます。)の取得資金の一部に充当する予定です。

なお、一般募集と同日付をもって決議された第三者割当(詳細については、後記「第5募集又は売出しに関する特別記載事項1オーバーアロットメントによる売出し等について」をご参照ください。)による新投資口発行の手取金上限(240,000,000円)については、本投資法人が取得予定資産の取得資金として借り入れた借入金の返済又は将来の新たな特定資産の取得資金の一部に充当する予定です。

※有価証券届出書(EDINET)抜粋

目次まとめ

ジャパン・インフラファンド投資法人(9287)IPOの業績と事業内容

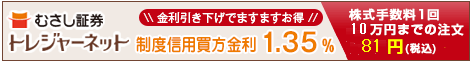

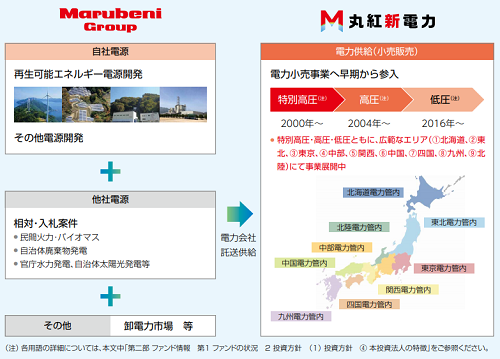

丸紅株式会社が出資率90%でみずほ銀行5%、みずほ信託銀行5%となっています。丸紅は昔から太陽光発電に力を入れている企業です。世界的にもインフラ事業を行っていることから本投資法人に運用不安はありません。

再生エネルギー分野では太陽光発電の他にも、風力発電や水力発電、バイオマス発電などを日本国内で手掛けています。総合商社としての地位も高く日本を代表する企業の一つだと思います。

海外インフラ事業にも力を入れている企業になりグルーバルで活躍しています。その事業から比較すれば今回のインフラファンドは規模が小さいと言えそうです。

総合商社の強みを生かし太陽光発電関連事業者との取引実績が多くあり、外部ネットワークを通じた物件情報の取得や、パネル・蓄電池などの最新技術や業界動向を把握できる体制を構築しているそうです。丸紅の完全子会社三峰川電力は60年の実績があると目論見に書かれています。

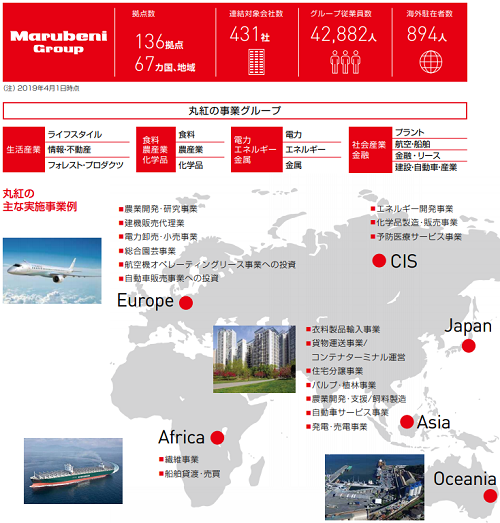

三峰川電力は全国で太陽光発電を含む再生エネルギー発電所を34ヶ所保有しているそうです。また丸紅新電力としても活動しており電力小売自由化が開始された2000年以降、PPS(Power Producer and Supplier)として丸紅新電力株式会社を設立し電力小売事業にも参入しているそうです。

丸紅グループの知識や実績は文句のつけようがないほどレベルが高いと考えられます。また丸紅グループはユナイテッド・アーバン投資法人(8960)のスポンサーも行っていますし、私募リートも2019年9月末時点で2,500億円の運用資産があります。

丸紅の他には10%がみずほグループが出資を行い融資面でメリットがありそうです。目論見には「みずほグループは豊富な再生可能エネルギーのプロジェクトファイナンス組成実績」と書かれています。2012~2018年度合計の国内プロジェクトファイナンス融資実績が第一位となっています。

みずほグループの紹介により物件取得事例もあるそうです。みずほが出資すれば内部事情も透明化できる期待があるため悪くありません。目論見では丸紅グループがこんなに凄いんだぞ!と言わんばかりのアピールとなっていました。

ジャパン・インフラファンド投資法人(9287)IPO仮条件と公開価格の日程

| 想定価格 | 100,000円 |

| 仮条件 | 93,000円~95,000円 |

| 公開価格 | 2月12日 |

想定価格から試算される市場からの吸収金額は約70.5億円です。オーバーアロットメントを含めると約72.9億円になります。

インフラファンドでは他の銘柄とあまり募集額は変わらないと思います。エネックス・インフラ投資法人の想定ベースによる吸収額は約94.5億円だったので比較するとコンパクト上場になります。

数十億円の差は大きいかもしれませんね。また知名度が高い企業の資本が入っているため期待できるかもしれません。丸紅には今回の上場で1,200口を割り当てるそうです。

ジャパン・インフラファンド投資法人(9287)IPOの幹事団詳細と会社データ

| 公募口数 | 70,500口 |

| 売出口数 | 0口 |

| 公開口数 | 70,500口 |

| OA売出 | 2,400口 |

| 引受幹事 | みずほ証券(主幹事) SMBC日興証券 |

幹事引受けが2社しかありません。選択の余地がないため素直にみずほ証券とSMBC日興証券から申し込みを行いましょう。ネット抽選は両方の企業で行われるため当選狙いの方は申し込みを行いましょう!

多分、IPO当選確率は高いと思います。これまでインフラファンドが6社上場し公開価格を超えたのはタカラレーベン・インフラ投資法人(9281)1社だけです。しかも新奇性があっただけで買われたのでは?と個人的に思っています。

エネクス・インフラ投資法人も伊藤忠エネクスがスポンサーで50.1%を上場時に保有していましたが、初値段階では全く人気がありませんでした。上場後は公開価格を回復する場面もありました。

最近のリートは初値で割れると、長期的には株価が回復してくる傾向が多いと思います。IPOに当選して割れても保有し続ければ分配金も出るので損しにくい金融商品だと思います。

また昨今、台風などの自然災害が怖いためインフラファンドに資産の大半をつぎ込むような投資は避けるべきでしょう。

新しく「株式型クラウドファンディング」のユニコーン(UNICORN)に投資を行ってみました。上記のオリーブ技研に投資を行い上場(IPO)を行うまで待ちたいと思います。

株主優待も貰えるみたいなので楽しみに上場を待ちたいと思います。投資金を活用してビジネス領域を拡大してほしいと願っています!

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 57,810口 | 82.00% |

| SMBC日興証券 | 12,690口 | 18.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 98,000円~102,000円

※ファーストインプレッション

第二弾⇒ 95,000円~98,000

※仮条件発表後

ジャパン・インフラファンド投資法人初値予想と市場コンセサンス

93,000円~98,000円

丸紅がスポンサーということで注目されてはいるものの、他社と大きく異なるような事業は行っていません。再生エネルギーを行っているインフラファンドで同社だけが特別扱いされるようなことはなさそうですね。

R&Iの信用格付け「A」も買われる材料としては厳しいのかも?という気がします。NAV倍率0.86倍、LTV43.3%に今期はなる予定です。

投資対象となる地域が北陸電力管内の石川県と富山県に集中し、日照時間を考えると発電量が少し低いよ話も出ているようです。さらに続く太陽光発電などの再生エネルギー物件の優先交渉がないことで将来性の不安が多少あるのかもしれません。

丸紅案件ということであまり心配する事もなさそうな気がしますけれど、仮条件範囲が93,000円~95,000円に引き下げられたことを考えると人気はなさそうですね。スルーするのか公募株をしばらく持つのか投資家判断が必要のようです。

ジャパン・インフラファンド投資法人の分配金がわかったので追記します

分配金は普通分配と利益超過分の合計で計算してください。わかりやすいように利益超過分の価格も掲載してみました。

2020年5月と11月の合計で5,508円です。2021年5月と11月の合計で8,060円になる予想が見込まれています。

| 項目 | 1口分配金 |

| 2020年5月 | 普通分配1,166円 利益超過871円 |

| 2020年11月 | 普通分配2,881円 利益超過590円 |

| 2021年5月 | 普通分配2,857円 利益超過1,606円 |

| 2021年11月 | 普通分配2,873円 利益超過724円 |

インフラファンドへの人気は低いようですけれど、分配金狙いだと満額貰えば類似比較で割安です想定発行価格算出で約8.06%の利回りになります。利益超過分を含んで計算しています。

丸紅グループということもあり格付け投資情報センターの信用格付け「A」がどこまで買い支えしてくれる材料になるのかも随時監視しておきたいと思います。

市場コンセサンス的には公開価格前後のようです。

※2020年1月27日追記

ジャパン・インフラファンド投資法人(9287)IPOの評価と申し込みスタンス

ジャパン・インフラファンド投資法人で初値利益を稼げるのか?と考えた場合、なんとか公開価格を超え手数料程度の利益が残るかも?と考えています。

あまり積極的に参加したいとは思っていません。また過去には仮条件を引き上げてきたにもかかわらず全く人気がなかったインフラファンドも存在します。主幹事などの考え方や大人の事情もあると思います。

※東証リート指数6ヶ月(2020年1月17日)

現在の地合いや環境は悪くないと思っているので気が向いたら抽選申し込みを行いたいと思います。とりあえず仮条件待ちで良いと思います!単価も100,000円前後になると考えられるので気楽です。

太陽光発電の売電価格も下がっていることから安定した資産取得とコスト削減などが関係してくると思います。

同投資法人のLTVは巡航ベースで60%程度になり70%を上限としているそうです。また平均鑑定利回りが8.5%になるそうです。この他、1MW当たり取得予定価格3.3億円、平均設備利用率12.4%だそうです。

さらに信用格付(R&I)がAとなりこれまで上場したインフラファンドのどれよりも信用力が高いそうです!

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想