名南M&A上場とIPO初値予想【幹事配分や独自評価あり】

名南M&A(7076)IPOが新規上場承認されました。市場は名古屋証券取引所のセントレックスで主幹事は東海東京証券が引受けます。事業はM&Aの仲介やコンサルティングを行う企業です。

東海地方において金融機関からの依頼が多くシェアを拡大し続けているようです。上場後はM&Aアドバイザーの人員を増やし積極的に事業拡大を狙います。

現在は東海地方のすべての地方銀行や多くの信用金庫と業務提携を行っています。今後は全国展開している金融機関と提携を行い本格的に全国進出を狙うようです。

親会社の名南経営コンサルティングが全国の会計事務所向けに情報共有及び各種経営ツールを提供するインターネットサービスを展開しているそうです。

| 業 種 | サービス業 |

| 上場市場 | 名古屋証券取引所セントレックス |

| 公開予定 | 12月02日 |

| BB期間 | 11月14日~11月20日 |

| 企業ホームページ | https://www.meinan-ma.com/ |

| 事業の内容 | M&Aの仲介・コンサルティング |

【手取金の使途】

手取概算額259,616千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限97,759千円と合わせた手取概算額合計上限357,375千円全額を運転資金に充当する予定であります。

当社の事業は、M&Aアドバイザーの人員を増加させることが業績に直結すると考えておりますが、採用者がM&Aアドバイザーとして安定した収益を獲得するようになるまでには時間を要することから、それまでの期間における新たな人材採用費及び採用者を含めた教育費用として175,000千円を充当予定であります。また、事業拡大のための大型セミナーの開催、各種メディアへの広告宣伝、ダイレクトメール発送等のための広告宣伝費として46,000千円を充当予定であります。

このほか、事業運営効率化のための案件管理システムと自社ホームページの機能増強のためのシステム関連費用として、136,375千円を充当予定であります。なお、具体的な充当時期までは安全性の高い金融商品にて運用する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

名南M&A(7076)IPOの業績と事業内容

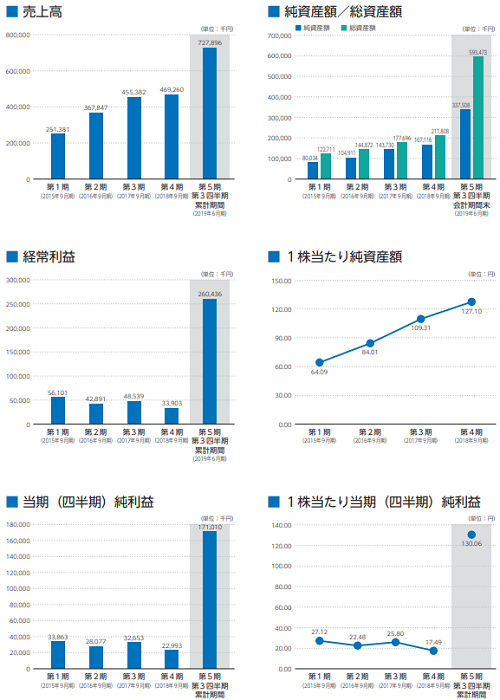

名南M&Aの業績は売上が伸びていますけれど利益は横ばいです。ただ今期は売上・利益共に大きな伸びとなっているためインパクトある業績です!

創業からこれまで中堅中小企業を対象としたM&A仲介業務を行っている企業です。前期の成約件数が34件で今期第3四半期累計期間で35件となっています。

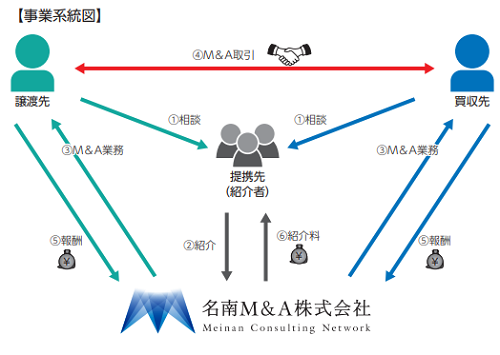

M&A仲介業務では譲渡を希望する企業と買収を希望する企業の引き合わせから、提携条件の調整、契約書類の作成、取引の実行に至るまでの一連のM&Aプロセスにおいて、クライアントを支援しています。

中立的な立場で提携条件を調整し、譲渡先と買収先の双方から報酬を受領する業務と、譲渡先(又は買収先)の立場に立って支援し、譲渡先(又は買収先)のみから報酬を受領する業務があります。

その他、「企業評価」「契約書類の作成支援」「コンサルティング業務」等、一連のM&Aプロセスの中の一部の業務のみ実施することもあります。

同社の特徴については中堅中小企業を対象としてM&A仲介業務に取り組んでいます。親族が経営を承継する企業が年々減る中で、事業承継手段としてM&A(譲渡)を希望する中小企業が増えています。

今後国内人口が減少し多くの業界で国内マーケットの縮小が予想される中、業界内でのシェア拡大や事業の多角化、他地域進出の手段としてM&A(買収)を希望する中堅中小企業が増えています。

譲渡と買収、双方のニーズが増加する中で中堅中小企業のM&Aは増加傾向にあるそうです。

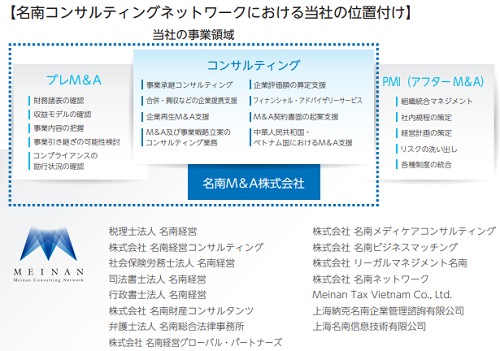

名南コンサルティングネットワークは東海地方において50年以上中堅中小企業の経営を支援しており、東海地方における高い知名度と信用力を有しています。

また東海地方のすべての地方銀行と多くの信用金庫と業務提携しており、案件情報を開発するためのネットワークが構築されています。

さらに国が運営するM&Aの公的な相談窓口である愛知県・岐阜県・三重県の「事業引継ぎ支援センター」にM&A専門業者として登録しており、「事業引継ぎ支援センター」からの紹介により譲渡案件を多数受託しています。

名南コンサルティングネットワークは、東海地方の中堅中小企業を中心に6,000社超のクライアントを有しています。クライアントの事業承継問題や事業拡大戦略について、関係法人と協同でソリューション提案を実施することにより、M&Aニーズの発掘に繋げています。

また名南コンサルティングネットワークは全国の約1,700の会計事務所に対し、情報共有及び各種経営ツールを提供するインターネットサービスを展開しています。当該サービスのユーザーである会計事務所と連携してM&A案件の発掘に取り組んでいるそうです。

名南コンサルティングネットワーク事業の中でM&Aを行っている企業を上場させる流れのようですね。勉強会や研修などにより従業員の「税務、法務、労務等のあらゆる側面から最適なM&Aスキームを提案」できる人材育成を行っているそうです。

名南M&A(7076)IPO仮条件から公開価格の日程

| 想定価格 | 1,610円 |

| 仮条件 | 1,720円~2,000円 |

| 公開価格 | 11月21日 |

想定価格から試算される市場からの吸収金額は約7.1億円です。オーバーアロットメントを含めると約8.1億円になります。

名古屋証券取引所の新興市場を取り扱うセントレックスへの上場は久しぶりです。地場上場になりますが主幹事の東海東京証券に期待ができるでしょう。ここ数年公開価格割れになるような事はなかったため多分大丈夫だと思います!

事業の「M&A」はIPO市場において人気があるほうです。

名南M&A(7076)IPOの幹事団詳細と会社データ

| 公募株数 | 180,000株 |

| 売出株数 | 260,000株 |

| 公開株式数 | 440,000株 |

| OA売出 | 66,000株 |

| 引受幹事 | 東海東京証券(主幹事) みずほ証券 SBI証券 岡三証券 エース証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

IPOの当選を目指すなら東海東京証券狙いでよさそうですね。396,000株を引き受けることが決まっているようなので全体の9割を引受けます。ネットからIPO抽選に参加できるため申し込んでおきましょう。

SBI証券からだとポイントを使えば当選できそうです。使う方はほぼいないと思いますけどダブルエーでは70P位で当選している方をみました。IPOに資金が向かっていない今がチャンスかも?

それと驚異的な伸びとなっているSBIネオモバイル証券のTポイント投資をご紹介します。こちらもSBI証券がCCCマーケティングとタッグを組んで日本で初めてサービスを行いました。世間でポイントが乱立している状況でも知名度が高いTポイントに絞ってサービスを行っています。

毎月注文を出しているので楽しめています。色々とわからないときはチャット機能でAIに聞いたりオペレターに聞いたりできます。ここ数年で市場規模が大きくなると考えているサービスです。

他のポイントからTポイントに交換できたりする時代なのでサービス領域は広いと思います。数百円分のポイントがあれば投資を始められます。毎月200P貰えるのでそれだけでも投資できますけどね。

名南M&Aの会社設立は2014年10月02日、本社住所は名古屋市中村区名駅一丁目1番1号JPタワー名古屋、社長は篠田康人氏(45歳)です。

従業員数27人(臨時雇用2人)、平均年齢35.4歳、平均勤続2.5年、平均年間給与約643.2万円です。事業部門は情報開発部と経営管理部があります。

名南M&A(7076)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社名南経営コンサルティング | 1,248,800株 | 94.98% |

| 名南M&A社員持株会 | 5,350株 | 0.41% |

| 株式会社十六銀行 | 5,000株 | 0.38% |

| 株式会社大垣共立銀行 | 5,000株 | 0.38% |

| 岐阜信用金庫 | 5,000株 | 0.38% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社名南経営コンサルティング並びに当社株主である株式会社十六銀行、株式会社大垣共立銀行、岐阜信用金庫、株式会社百五銀行、株式会社三重銀行、株式会社第三銀行、株式会社名古屋銀行、株式会社愛知銀行、岡崎信用金庫、株式会社北陸銀行、オリックス株式会社、篠田康人、青木将人、櫻田貴志、南川剛廣、森鋭一、若山哲史及び大倉淳は、主幹事会社に対し、

元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年5月29日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等を行わない旨合意しております。

※有価証券届出書(EDINET)抜粋

名南M&AIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 東海東京証券(主幹事) | 396,000株 | 90% |

| みずほ証券証券 | 13,200株 | 3% |

| SBI証券 | 13,200株 | 3% |

| 岡三証券 | 13,200株 | 3% |

| エース証券 | 4,400株 | 1% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

名南M&AIPOの直感的初値予想

第一弾⇒ 1,700円~2,000円

※ファーストインプレッション

第二弾⇒ 2,000円~2,500円

※仮条件発表後

名南M&AIPOの初値予想

2,000円~3,000円

2,600円~3,000円に修正!

想定発行価格から仮条件範囲が大きく引き上げられています。想定と仮条件上限の差は390円にもなります。仮条件範囲は1,720円~2,000円に決定しています。東海東京証券はたまにこのやり方があるような気がします。

吸収額はOAを含め約8.1億円から約10.1億円になり2億円の上乗せです。機関投資家のリサーチが行われたと思いますがかなり強気のようです。多分上場時は問題なく吸収できると思います。しかし予想以上に引き上げられた感じがしています。

セントレックスの2億円は大きいですよね。ただ同市場はいきなり資金が入ることもあるため先が読みにくいと言われているようです。PERは20.90倍、PBR4.24倍となりあまり上値余地がなくなってきた感じもします。個人投資家もシビアになっているため上値追いがあるのか見当がつきません。マザーズ上場であれば買いだと思いますが・・・

2020年9月期の本決算は売上10.9億円で利益が2.1億円です。前期利益水準なので評価がわかれそうです。売上は36.4%増となっています。東海地方で中堅中小企業のM&A仲介を行っているため地場では有名企業のようです。関係企業の買い期待もできるのかも?

名南M&A(7076)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプション採用なし | -株 発行価格-円 |

ロックアップは180日間(2020年5月29日)、ロックアップ解除倍率の記載はありません。また名南M&A社員持株会が存在しこちらはロックアップの対象になっていません。銀行などの提携金融機関はロックアップ対象となっています。さらにストックオプションはありません。

時価総額は東証データの上場時発行済み株式数の1,494,850株から算出すると想定価格ベースで約24.1億円になります。

最近話題のM&Aを行う企業なのでテーマ性があり注目されると思います。マザーズ上場ではなく地場のセントレックスを選択していることがデメリットです。上場から数日で出高が細ってくるため参戦も難しくなります。

株価設定が高くないため当選狙いの投資家は多そうですね。ネットだとキャンセルが出来るためとりあえずで申し込む方も多いのかも?

東海東京証券は主幹事を引受けることもたまにあるため狙い目の証券会社です。大手証券に比べるとIPO狙いの投資家は少ないと思われるため口座がまだない方は作っておいて損はないでしょう!

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式

タグ:IPO初値予想