マリオン(3494)IPO新規上場 | 初値予想と幹事情報

マリオン(3494)IPOがジャスダックに新規上場承認されました。SBI証券が主幹事のためIPOチャレンジポイントによる獲得を目指す方も多いと思いますが、公開株数が少なく複数株の配分は難しそうです。公開株式数243,200株、オーバーアロットメント36,400株、上場による吸収金額は約6.1億円となります。

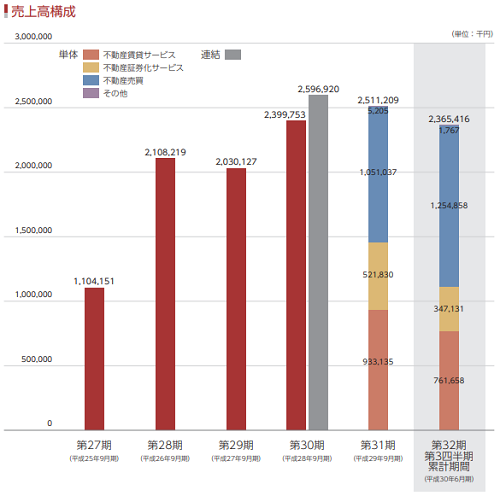

賃貸不動産を手掛けている企業ですが、不動産証券化サービス(クラウドファンディング)の取扱いもあり普通の不動産業ではなさそうです。売上の多くは不動産売買によるものですが上場後の業績期待はできるでしょう。

| 業 種 | 不動産業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 9月13日 |

| BB期間 | 8月27日~8月31日 |

| 企業ホームページ | https://www.mullion.co.jp/ |

| 事業の内容 | 賃貸用不動産の運営および管理ならびに不動産賃料収入に基づく不動産証券化商品の組成及び販売 |

【手取金の使途】

差引手取概算額475,524千円に「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限72,668千円を合わせた手取概算額548,192千円については、賃貸不動産の取得又は保有不動産に係る借入金の返済に充当する予定であります。充当対象となる好適物件がない場合には、既存の保有不動産に係る借入金の返済に充当する予定であり、この場合、当該既存の保有不動産の抵当権を解除し、証券化商品の組成を行う予定であります。いずれの場合も、平成31年9月期までの充当とする方針であり、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

マリオン(3494)IPOの業績と事業内容

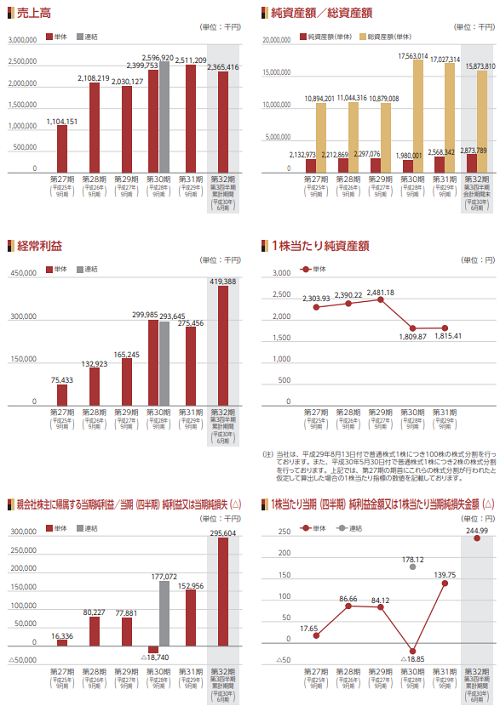

業績は比較的安定しているようです。第30期に単体で赤字になっていますが、一時的なことのようで既に改善しています。上場規模や株数から考えると初値は大きく上昇すると思いますが、株価に対しての材料が欲しいところです。

首都圏を中心に全国主要都市に賃貸不動産を所有している企業になり、居住者向け中でも単身世帯向けに強みを持つ企業です。平成16年の不動産特定共同事業法の許可取得以降、マリオンボンド(名称)として賃貸不動産の賃料収入を証券化する投資家向け不動産証券化サービスを提供しています。

不動産賃貸サービスでは、交通利便性が高く品質に優れた物件を厳選し、物件の管理業務を自社で行うことにより入居者のニーズに合致した建物設備の導入、入居率の向上と安定化のための施策を実施しています。地方公共団体東京事務所などをターゲットに戸数591戸のうち29.1%に相当する172戸を安定性として運営しています。

物件には自社保有物件の「長期保有物件賃貸サービス」、第三者所有の不動産を当社が賃借人として一括して借り上げこれを最終賃借人に転貸する「サブリースサービス」、第三者所有の賃貸不動産に管理サービスを提供する「受託物件サービス」の3種類があるようです。

不動産証券化サービスでは、平成27年以降サラリーマンボンドの名称でインターネットでの申込が可能なクラウドファンディング型不動産証券化商品を提供しています。

平成16年以降の証券化商品への一般投資家の累計出資額は、マリオンボンド、サラリーマンボンド合計で11,930百万円、平成29年9月末現在の匿名組合預り金残高は6,126百万円、同社総負債金額の42.3%を不動産証券化商品により調達しています。

不動産売買では、不動産賃貸サービス対象不動産、不動産証券化サービス対象不動産の別を問わず所有不動産の出口戦略の一環として物件の売却を随時おこなっています。不動産売買については、不動産賃貸サービス、不動産証券化サービスのいずれについても一連のライフサイクルの一環として実施しているそうです。

マリオン(3494)IPO仮条件から公開価格の日程

| 想定価格 | 2,170円 |

| 仮条件 | 2,200円~2,380円 |

| 公開価格 | 9月03日 |

想定価格から試算される市場からの吸収金額は約5.3億円です。オーバーアロットメントを含めると約6.1億円になります。JASDAQスタンダード上場ということで地味感がありますが、マザーズと違って業績に安定感がある企業が多くなります。

初値形成後にセカンダリー相場があるようには思えませんが、初値だけは高くなると思います。初値1.5倍~1.8倍程度であれば株価の上下もそれほどないのかもしれませんが、2.3倍あたりだと急落も?株数的には初値持越しも十分あり得ると思いますが最近のIPOは勢いが感じられないため微妙です。

マリオン(3494)IPOの幹事団詳細と会社データ

| 公募株数 | 243,200株 |

| 売出株数 | 0株 |

| 公開株式数 | 243,200株 |

| OA売出 | 36,400株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 エース証券 極東証券 東海東京証券 むさし証券 藍澤證券 岩井コスモ証券 |

当選を狙う場合は主幹事SBI証券からの申し込みは必須でしょう。株数から考えても難しいと思いますがIPOチャレンジポイントを狙って申し込みだけは行っておきましょう。次にSMBC日興証券でしょう。

岩井コスモ証券は後期型抽選になるため口座を持っていない方はIPO抽選ルールを確認しておくとよいと思います。今回は申込んでも厳しいかもしれませんが次回に期待しましょう。

会社設立は1986年11月、本社は東京都新宿区富久町9番1号にあり社長は福田敬司氏(71歳)となります。従業員数は19人(臨時雇用者4人)、平均年齢44.2歳、平均勤続年数8.0年、平均年間給与約507万円です。

マリオン(3494)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 福田 敬司 | 572,600株 | 36.65% |

| 一般社団法人ホンジン・ホールディングス | 300,000株 | 19.20% |

| 株式会社マリオン | 239,800株 | 15.35% |

| SBIホールディングス株式会社 | 192,000株 | 12.29% |

| 西川 勝子 | 92,200株 | 5.90% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、当社取締役であり貸株人である福田敬司及び株主である一般社団法人ホンジン・ホールディングスは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年3月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である西川勝子、株式会社ベルーナ及び株式会社フレンドステージは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年12月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却等は除く。)は行わない旨合意しております。

マリオンIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SBI証券(主幹事) | 206,600株 |

| SMBC日興証券 | 12,200株 |

| エース証券 | 4,900株 |

| 極東証券 | 4,900株 |

| 東海東京証券 | 4,900株 |

| むさし証券 | 4,900株 |

| 藍澤証券 | 2,400株 |

| 岩井コスモ証券 | 2,400株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

マリオンIPOの直感的初値予想

第一弾⇒ 4,500円

※ファーストインプレッション

第二弾⇒ 5,000円

※仮条件発表後

マリオンIPOの大手初値予想

4,300円~5,000円

その後、4,700円~5,500円

マリオン(3494)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成31年9月28日~平成38年9月15日 | 36,600株 発行価格4,250円 |

ロックアップは90日間(平成30年12月11日)と180日間(平成31年3月11日)にわかれていて、90日間にはロックアップ解除倍率1.5倍が適用されます。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,565,800株から算出すると想定価格ベースで約33.98億円になります。

マリオンIPOは悪くないと思いますが、業績が倍々になっているわけでもありませんし。クラウドファンディングもそれほど新しい材料としては意識されないのではないでしょか。同社が販売しているマリオボンドの分配率は3.75%~5.08%、運用期間 5年~7年となっています。

サラリーマンボンドは分配率1.9%~2.8%、運用期間5年となっているため大手企業と比べると低いし期間も長いと感じます。ターゲット層が違うと思いますが、新商品の準備もあるようですからこれからに期待したい企業となっています。サラリーマンボンドは1口10万円のようですね。3.85億円案件で予想分配金1.9%、5年満期で完売しているようです。

上場企業で比較するとOwnersBook(オーナーズブック)やタテルファンディングに軍配が上がりそうです。投資をするほうから言わせると利回りが低すぎます。担保設定で変わると思いますが、1.9%なら運営企業の利益が大きそうです。

![]() マリオン(3494)IPO幹事決定しました!⇒ 岩井コスモ証券

マリオン(3494)IPO幹事決定しました!⇒ 岩井コスモ証券