日総工産(6569)IPO新規上場 | 初値予想と幹事情報

日総工産(6569)IPOが新規上場承認されました。

製造系人材サービスなどの派遣や請負を手がけている企業で、事務系の派遣サービスや施設介護在宅介護等の介護・福祉事業も行っています。企業運営上の業務やビジネスプロセスなどを引き受けるBPOも一部行っているそうです。

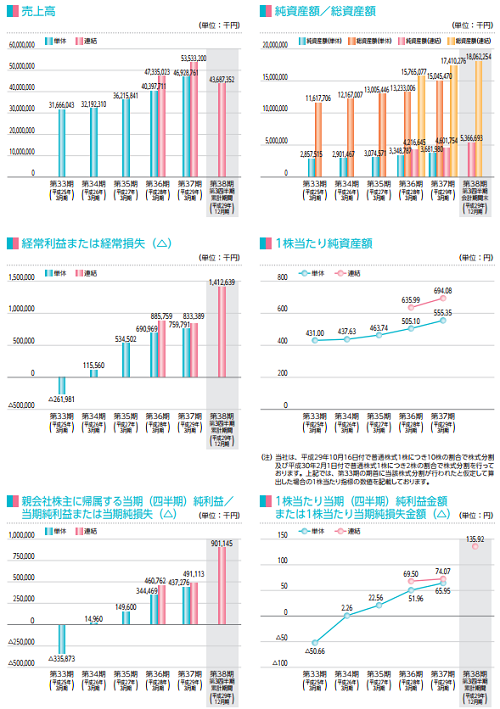

想定価格が3,570円と大きく公開株数もオーバーアロットメントを含め約314万株もあります。主幹事はみずほ証券が務め吸収金額は112億円規模の上場です。業績は問題なさそうですから上場日近辺の地合い次第なのかもしれません。売上は連結で535.3億円以上となかなかインパクトがあります。

| 業 種 | サービス業 |

| 上場市場 | 東証1部or東証2部 |

| 公開予定 | 3月16日 |

| BB期間 | 2月28日~3月06日 |

| 事業の内容 | 製造派遣・製造請負、一般事務派遣・BPO、施設介護・在宅介護 |

【手取金の使途】

手取概算額3,782,587千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限361,596千円と合わせた手取概算額上限4,144,183千円について、設備投資資金に500,900千円、事業拡大のための運転資金に1,104,000千円及び長期借入金の返済に2,539,283千円に充当する予定

目次まとめ

日総工産(6569)IPOの業績と事業内容

連結子会社3社及び持分法適用関連会社1社で構成され「総合人材サービス事業」「その他の事業」に分かれています。総合人材サービス事業では事業の柱である製造派遣と製造請負に分かれます。派遣事業を行う企業は多いですが、日総工産は全国展開している大きな企業です。

人口や顧客に合わせ営業所を全国展開している企業ですが、調べると70拠点となっています。

営業拠点が23ヶ所、採用拠点数(オフィス)47ヶ所となります。その他にも自社運営の求人サイトなどを通じて募集を募っているようです。代表的なサイトは工場求人ナビになります。

現在のところ東証に上場すると発表があり、所属場所は未定となります。

はっきりと上場場所が決定するのは公開価格が発表される3月07日になるためご注意ください!

派遣や請負の他、有料老人ホームや介護ステーション、通所介護施設の運営なども行います。売上の95%は総合人材サービス事業となっています。

日総工産(6569)IPO仮条件から公開価格の日程

| 想定価格 | 3,570円 |

| 仮条件 | 3,130円~3,250円 |

| 公開価格 | 3月07日 |

想定価格から試算される市場からの吸収金額は約97.5億円です。

オーバーアロットメントを含めると約112億円になります。

東証1部に決定すると思いますが、東証1部ならば様々な指数やインデックスなどのからみから買い需要は大きいでしょう。東証2部だと不安しか残りませんが、9割がた?東証1部だと考えています。

日総工産(6569)IPOの幹事団詳細と会社データ

| 公募株数 | 1,150,000株 |

| 売出株数 | 1,580,000株 |

| 公開株式数 | 2,730,000株 |

| OA売出 | 409,500株 |

| 引受幹事 | みずほ証券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 いちよし証券 岡三証券 岡三オンライン 岩井コスモ証券 エース証券 マネックス証券 SBI証券 |

みずほ証券や三菱UFJモルガン・スタンレー証券からの申込だと当選確率は高そうです。後期型IPOからの申込みの準備だけはしておきたいですね(auカブコム証券や岩井コスモ証券)

マネックス証券あたりも申込者が少ないと予想が出来るため穴場になる可能性はあります。地合いが不安定だとIPO当選のチャンスでもあります!

会社設立は1980年8月、本社は神奈川県横浜市港北区新横浜一丁目4番1号です。

社長は清水竜一氏で56歳になられるようです。

従業員数は1,139人(連結従業員1,554人で臨時雇用302人)、平均年齢は40.5歳で平均勤続年数8.5年、平均年間給与は約446万円です。

日総工産(6569)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 清水興産株式会社 | 2,262,000株 | 30.86% |

| 清水 唯雄 | 2,120,000株 | 28.92% |

| 株式会社CWホールディングス | 1,728,000株 | 23.58% |

| 清水 智華子 | 576,000株 | 7.86% |

| 清水 智湖 | 144,000株 | 1.96% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である清水興産株式会社、売出人である清水唯雄及び清水智華子並びに当社株主である株式会社CWホールディングス及び清水智湖、並びに当社新株予約権者であり当社の代表取締役社長である清水竜一は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成30年6月13日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社株式を主幹事会社が取得すること及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

日総工産IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 2,511,500株 |

| 三菱UFJモルガン・スタンレー証券 | 81,900株 |

| いちよし証券 | 27,300株 |

| 岡三証券 | 27,300株 |

| 岩井コスモ証券 | 27,300株 |

| エース証券 | 27,300株 |

| マネックス証券 | 13,700株 |

| SBI証券 | 13,700株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

日総工産IPOの直感的初値予想

第一弾⇒ 3,670円

※ファーストインプレッション

第二弾⇒ 3,400円

※仮条件発表後

日総工産IPOの大手初値予想

3,700円~4,100円

3,250~3,600円

日総工産(6569)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年3月23日~ 平成35年3月22日 | 349,800株 発行価格420円 |

ロックアップは90日間である平成30年6月13日までとなり、ロックアップ解除倍率は1.5倍となります。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の7,780,000株から算出すると想定価格ベースで約277.7億円になります。

東証1部規定である250億円は超えています。流通株式数の2万株や流通時価総額20億円以上も当てはまります。あまり期待するといけませんが、お小遣い程度は取れると思います。

事業内容や業績は問題ありませんが地合いが一番問題ですね。私はIPOに参加します。

![]() 確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

タグ:IPO初値予想