キュービーネットホールディングス(6571)IPO新規上場 | 初値予想と幹事情報

キュービーネットホールディングス(6571)IPOが新規上場承認されました。インテグラル系のベンチャーキャピタルが殆どの株を保有していて売出し人となっています。良いイメージはありませんが、IPO当選を考えると複数枚取れそうです。また難しい案件が出てきましたね。

公開株数は9,785,900株とかなり多いため主幹事も共同になっています。悩んだらパスしたほうが良いかもしれませんが、日程は頭に入れておきたいと思います。吸収金額は253億円規模と大きいです。

| 業 種 | サービス業 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 3月23日 |

| BB期間 | 3月07日~3月13日 |

| 企業ホームページ | http://www.qbnet.jp/ |

| 事業の内容 | ヘアカット専門店チェーン「QB HOUSE」等を運営するキュービーネット株式会社をはじめとしたグループ会社の経営管理全般を行う持株会社 |

目次まとめ

キュービーネットホールディングス(6571)IPOの業績と事業内容

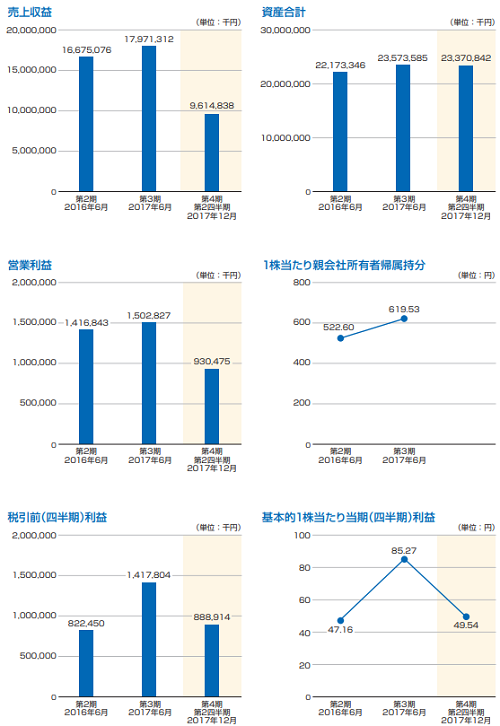

キュービーネットホールディングスの業績は拡大しているようです。今後も店舗数が増えると売上げは伸びると思いますがどうなんでしょう?店舗形態は直営店とフランチャイズチェーン店があります。店舗スタッフ育成のため研修施設も東京、大阪、名古屋の3拠点にあります。

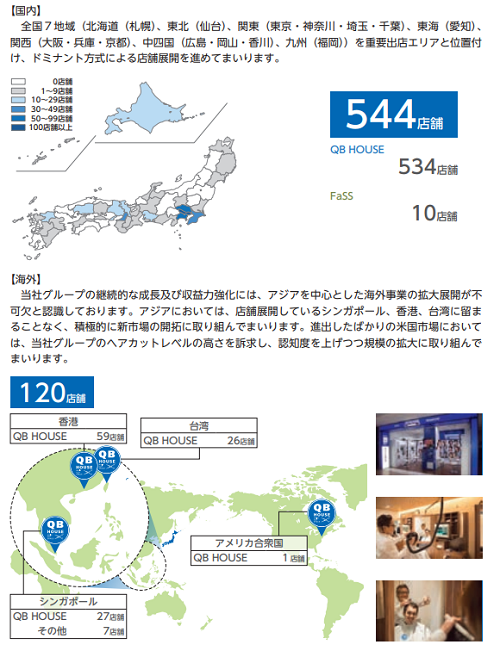

国内店舗数は544店舗もありますが、店舗がない県もあるようです。どちらかと言えばどこにでもある感じでしょう。とくに東京や大阪周辺に店舗が集中しているようです。人口の差でしょうね。

海外にも120店舗あり、ほとんどはアジアへの進出となっています。売上が大きいのは店舗数と同じで香港となっています。香港は2005年2月に2店舗から始まっていました。2017年の来客数は約1,889,000人となっています。勢いがあります。

キュービーネットホールディングス(6571)IPO仮条件から公開価格の日程

| 想定価格 | 2,250円 |

| 仮条件 | 2,000円~2,250円 |

| 公開価格 | 3月14日 |

想定価格から試算される市場からの吸収金額は約220億円です。

オーバーアロットメントを含めると約253億円になります。かなり大きな資金吸収となっていますが、東証1部上場だと乗り越えられそうな気がしています。難しいか?

キュービーネットホールディングス(6571)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 9,785,900株 |

| 公開株式数 | 9,785,900株 |

| OA売出 | 1,467,800株 |

| 引受幹事 | 大和証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) みずほ証券 SMBC日興証券 東海東京証券 岡三証券 岩井コスモ証券 マネックス証券 SBI証券 |

株数が多いためどこから申し込みをしても当選期待は高そうです。大和証券と三菱UFJモルガン・スタンレー証券ならなおさらだと思います。三菱から委託されるauカブコム証券も今回は期待ができそうですね。後期型IPOを上手に使えばあとから参加可能かもですね。

会社設立は2014年10月、東京都渋谷区渋谷2丁目に本社があり、社長は北野泰男氏です。

従業員数はわずか2名、平均年齢49.4歳、平均勤続年数2.7年、平均年間給与約1,061万円です。連結従業員数は1,724人、臨時雇用者405人です。

キュービーネットホールディングス(6571)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| インテグラル2号投資事業有限責任組合 | 10,133,500株 | 74.27% |

| Integral Fund Ⅱ(A)L.P. | 1,120,200株 | 8.21% |

| インテグラル株式会社 | 592,300株 | 4.34% |

| 北野 泰男 | 536,000株 | 3.93% |

| 入山 裕左 | 142,000株 | 1.04% |

※上位株主の状況

【ロックアップ情報】

引受人の買取引受による売出しに関連して、売出人かつ貸株人であるインテグラル2号投資事業有限責任組合及びIntegral Fund Ⅱ(A)L.P.、並びに当社の株主であるインテグラル株式会社、北野泰男、入山裕左、宮﨑誠及び松本修は、共同主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2018年9月18日)までの期間(以下、「ロックアップ期間」という。)、共同主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を共同主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

キュービーネットホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券 | 5,675,700株 |

| 三菱UFJモルガン・スタンレー証券 | 3,131,500株 |

| みずほ証券 | 293,600株 |

| SMBC日興証券 | 293,600株 |

| 東海東京証券 | 97,900株 |

| 岡三証券 | 97,900株 |

| 岩井コスモ証券 | 97,900株 |

| マネックス証券 | 48,900株 |

| SBI証券 | 48,900株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

キュービーネットホールディングスIPOの直感的初値予想

第一弾⇒ 2,300円

※ファーストインプレッション

第二弾⇒ 2,200円

※仮条件発表後

キュービーネットホールディングスIPOの大手初値予想

2,250円~2,500円

キュービーネットホールディングス(6571)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2017年11月30日~ 2026年9月29日 | 740,000株 発行価格520円 |

| 2018年9月30日~ 2026年9月29日 | 850,000株 発行価格520円 |

| 2019年9月30日~ 2027年9月28日 | 54,000株 発行価格550円 |

ロックアップは180日間(2018年9月18日)までとなっています。ロックアップ解除倍率記載はありません。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の12,000,000株から算出すると想定価格ベースで約270億円になります。

年末同様にIPOならどれでも利益が出るパターンになることを祈りたいですね。簡単に獲得できるチャンスなので他の微妙なIPOも考える余地はありそうです。

![]() 完全平等抽選の企業で資金に左右されない⇒ マネックス証券

完全平等抽選の企業で資金に左右されない⇒ マネックス証券

タグ:IPO初値予想