【評価】ライズ・コンサルティング・グループ(9168)IPOの上場と初値予想!

ライズ・コンサルティング・グループ(9168)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は野村證券が引受けます。

上場規模は約123.9億円で公開株数12,671,400株、オーバーアロットメント1,900,700株です。想定発行価格は850円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 9月12日 |

| BB期間 | 8月28日~8月31日 |

| 企業ホームページ | https://www.rise-cg.co.jp/ |

| 事業の内容 | 総合コンサルティング事業 |

目次まとめ

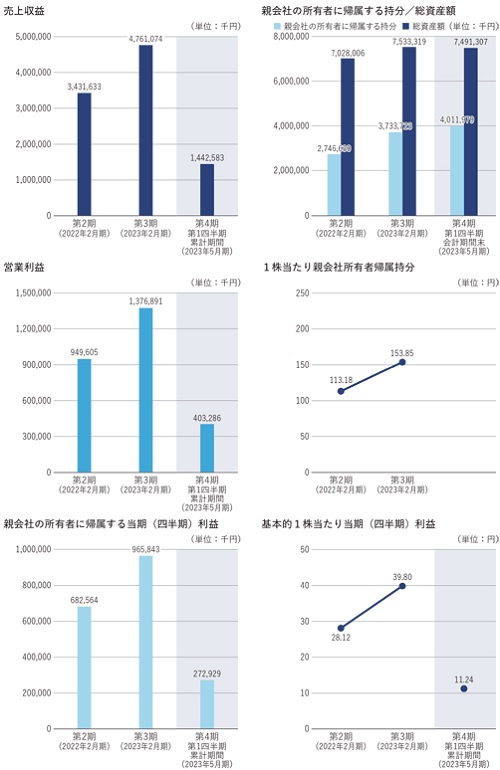

ライズ・コンサルティング・グループ(9168)IPOの業績と事業内容

同社グループは幅広い領域における経営コンサルティング事業を展開しています。

コンサルティング事業では、単に顧客に対して求められたレポートを提出することから脱却し、顧客に常駐してサービスを提供する中で顧客の要望を日々キャッチしつつ、Hands-onで課題を解決するために顧客課題の解決にコミットするコンサルティングサービスを展開しています(Hands-on Style)。

また、プロジェクトの中で日々変わっていく課題に対応するためにあえて明確なスコープを設定せず(Scopeless)、本質的な課題に取り組む形でのコンサルティング契約を基本としています。

ライズ・コンサルティング・グループ(9168)IPO仮条件と公開価格の日程

| 想定価格 | 850円 |

| 仮条件 | 800円~850円 |

| 公開価格 | 9月01日 |

想定発行価格から試算される市場からの吸収金額は約107.7億円です。オーバーアロットメントを含めると約123.9億円になります。

ファンド出口案件なので人気がないでしょう。割れる可能性が高そうです。殆ど売出株ですからね。

ライズ・コンサルティング・グループ(9168)IPOの幹事団詳細と会社データ

| 公募株数 | 129,800株 |

| 売出株数 | 12,541,600株 |

| 公開株式数 | 12,671,400株 |

| OA売出 | 1,900,700株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 みずほ証券 大和証券 SMBC日興証券 松井証券 マネックス証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 大和コネクト証券 |

野村證券からの申込みだと200株セットでしょうか?想定発行価格から仮条件が上振れするようにも感じませんからね。

ライズ・コンサルティング・グループの会社設立は2020年11月27日(実質上2010年12月13日)、本社住所は東京都港区六本木一丁目6番1号、社長は北村俊樹氏(39歳)です。※2023年8月09日時点

従業員数は241人(臨時雇用者12人)、平均年齢31.6歳、平均勤続年数2.2年、平均年間給与約1,118万円です。

ライズ・コンサルティング・グループ(9168)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| Sunrise CapitalⅢ,L.P. | 10,812,360株 | 42.53% |

| Sunrise CapitalⅢ(JPY),L.P. | 6,107,800株 | 24.02% |

| Sunrise CapitalⅢ(Non-US),L.P. | 4,843,530株 | 19.05% |

| 朝日 竜樹 | 2,427,000株 | 9.55% |

| コタエル信託株式会社 | 439,410株 | 1.73% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年12月10日)でロックアップ解除倍率設定はありません。ロックアップ率は高いようです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 11,543,700株 | 91.10% |

| SBI証券 | 633,600株 | 5.00% |

| みずほ証券 | 158,400株 | 1.25% |

| 大和証券 | 158,400株 | 1.25% |

| SMBC日興証券 | 126,700株 | 1.00% |

| 松井証券 | 25,300株 | 0.20% |

| マネックス証券 | 25,300株 | 0.20% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 700円~900円

※ファーストインプレッション

第二弾⇒ 750円~880円

※仮条件発表後

初値予想と市場コンセサンス

ライズ・コンサルティング・グループの初値予想をリサーチして記載します。

初値予想800円~900円

修正値780円~850円

IPOでは度々人気になるコンサルティング会社になります。株価設定は妥当水準にあるようなので多少は初値買いが期待できるようです。

しかし上場による吸収金額は101.4億円~123.9億円と大きく公開価格割れ懸念が大きいようです。ダウンラウンド案件になるそうだけれども今はファンド案件に手を出したくない投資家が多いと思います。

仮条件も下振れとなったことで勢いは感じられないと思います。そもそもファンド売出し株が多く業績の割に吸収金額が大きい印象を受けます。しかも無配ですからね。

消極的にIPO抽選に参加しておきます。SBI証券のIPOチャレンジポイント狙いで良さそうですね!

ライズ・コンサルティング・グループ(9168)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2023年6月01日~2031年5月28日 | 716,970株 発行価格100円 |

| 2022年9月07日~2030年8月31日 | 439,410株 発行価格163.8円 |

ロックアップは90日間で解除倍率設定なしです。ストックオプションの株数残や発行価格は上記のようになります。全株数が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の24,396,910株から算出すると想定価格ベースで約207.4億円になります。

公開価格割れの心配があるIPOだと思うので消極的に参加する予定です。

上場できるのか?中止や延期などあるのかも?と思っています。IPO空白期間があるためBBだけは好調かもしれません。

バンカーズに口座開設すると選べるe-GIFTが1,500円分貰えます。投資を10万円すれば2,000円分が上乗せされ3,500円分も貰えます!

他のキャンペーンにも重複して参加できるためお得だと思います。凄いですね。

タグ:IPO初値予想