世紀(6234)IPO新規上場 | 初値予想と幹事情報

世紀(6234)IPOが新規上場承認されました。

2018年1発目のIPOは超ネガサ株の登場です!IPOに当選出来れば相当な利益が出そうな銘柄です。

主幹事は野村證券なので当選期待は薄いと思いますが、全力申込で当選を狙いたいと考えています。

マザーズ上場で、公開株数は45万株強とオーバーアロットメント68,300株です。

吸収額は27.2億円規模の上場で少し大きいようですが、地合いもよいため公開価格の2倍以上の初値が付く可能性は十分あります。

初値翌日持ち越しになる可能性もあるでしょう!

目次まとめ

世紀(6234)IPOの上場日程

| 業 種 | 機械 |

| 上場市場 | マザーズ |

| 公開予定 | 2月08日 |

| BB期間 | 1月23日~1月29日 |

| 企業ホームページ | https://www.seiki-hot.com/ |

| 事業の内容 | 射出成型合理化機器「ランナーレスシステム」の製造販売 |

【手取金の使途】

手取概算額1,234,902千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限326,118千円と合わせて、設備資金として平成31年3月期に260,000千円、平成32年3月期に180,000千円、平成33年3月期に930,000千円充当予定であります。各期の設備投資は、主に、本社工場建屋の拡張並びに製造拠点の新設で、これらは大型ホットハーフの組立に対応する新設備の整備に加え、納入先により近接した地域で製造を行うことによるリードタイムの短縮や生産効率の向上を目的とした投資であります。

世紀(6234)IPOの業績と事業内容

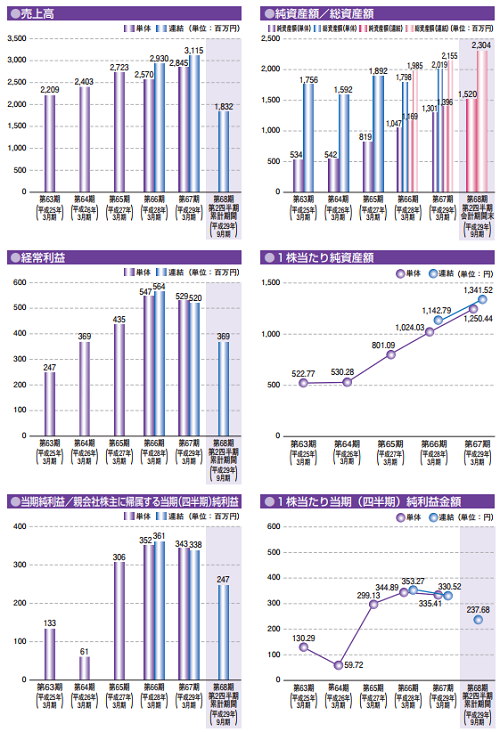

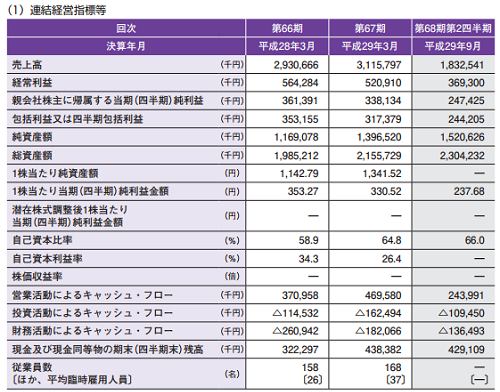

売上が安定し当期利益は第65期から急激に伸びています。

その後勢いは鈍化しているようですが、第68期(今期)の利益伸び率は第2四半期段階で前年の約67%程度の進捗率となっています。

地味な事業なので利益が急激に伸びることはないでしょう。しかし、上場による効果は段々と聞いてくるため1年後~2年後の株価に期待できそうです。

キャッシュフローを見ると営業活動は向上、設備投資もできており良い感じです。

借入金も事業収益が高いため減っているようです。

現金などの保有も増えており、配当期待もできそうです。

単体では配当性向37.4%となっています。

事業は射出成形加工の製造工程において、成形品には全く不必要な「ランナー」を無くし、成形品のみを形成する金型内に組み込まれる合理化システムを行っています。

主な商品は、金型に組み込む樹脂を成形品のゲートまで溶融したまま導く「プローブ」、射出成形機から射出された樹脂を溶融状態のままプローブまで分岐する「マニホールド」、金型の一部にプローブ及びマニホールドを組み込み配線し、モジュール化した「ホットハーフ・プリワイヤード」と樹脂を溶融温度に制御する温度制御「コントローラー」、バルブタイプのゲート開閉を制御する「エアーコントローラー」、ヒーター等の部品、消耗品その他製品の製造販売となります。

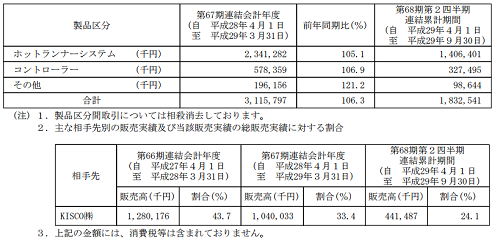

取引先はKISCOへの割合が高いようです。

筆頭株主となっているためだと思いますが、売上割合は段々と減っているようです。上場を以前から視野に入れていたのでしょう。

連結子会社も海外に4社あり、アジア圏を中心に商品を販売しています。

商品はホットランナーシステムを主力としているようです。

世紀(6234)IPO仮条件から公開価格の日程

| 想定価格 | 5,190円 |

| 仮条件 | 1月22日 |

| 公開価格 | 1月30日 |

想定価格から試算される市場からの吸収金額は約23.6億円です。

オーバーアロットメントを含めると約27.2億円になります。

マザーズ上場を考えると10億円規模が望ましいと思いますが、2018年第1号案件なので買い需要が大きく勝と推測できます。仮条件が少々上振れするようなことがあっても人気だと思います。

CREロジスティクスファンド投資法人(3487)のIPOが前日にありますが、前イベントなので本命は今回の世紀でしょう。

世紀(6234)IPOの幹事団詳細と会社データ

| 公募株数 | 260,200株 |

| 売出株数 | 195,200株 |

| 公開株式数 | 455,400株 |

| OA売出 | 68,300株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 みずほ証券 三菱UFJM・S証券 auカブコム証券 SBI証券 岡三証券 岡三オンライン 極東証券 |

IPOの申込みはできるだけ多くの口座から申し込みをしないと今回の当選は厳しいでしょう。

主幹事の野村證券口座は相当な数があると思われます。どこが一番当選しやすいか?を考えるよりも証券口座を多数持っていないと今回は難しいでしょう。

SBIネオトレード証券もIPO取扱いの期待があるように思います。前受け金不要でIPOの申込みが出来ることに注目が集まりますが、取引手数料が安いことも雑誌などでよく取り上げられています。

会社設立は1954年4月、社長は川端秀一氏です。

従業員数は139人、平均年齢46.05歳、平均勤続年数が20.49年、平均年間給与約575万円です。連結子会社を含めると186人で臨時雇用者が34人です。

世紀(6234)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| KISCO株式会社 | 1,023,000株 | 98.27% |

| 川端 秀一 | 6,000株 | 0.58% |

| 田村 広 | 4,500株 | 0.43% |

| 丸山 俊一 | 3,000株 | 0.29% |

| 上杉 知彦 | 1,500株 | 0.14% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるKISCO株式会社は、主幹事会社に

対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年5月8日までの期間中、主幹事

会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーア

ロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

世紀IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | -株 |

| SMBC日興証券 | -株 |

| みずほ証券 | -株 |

| 三菱UFJモルガン・スタンレー証券 | -株 |

| SBI証券 | -株 |

| 岡三証券 | -株 |

| 極東証券 | -株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

世紀IPOの直感的初値予想

第一弾⇒ 8,000円~10,000円

※ファーストインプレッション

第二弾⇒ 仮条件発表後

※仮条件発表後

世紀IPOの大手初値予想

未定(施策)

世紀(6234)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションの設定無し | 0株 |

ロックアップは90日間、ロックアップ解除倍率の記載はありません。

ストックオプションの設定もありません。

時価総額は東証データの上場時発行済み株式数の1,301,200株から算出すると想定価格ベースで約67.5億円になります。

事業内容は東証2部上場のような感じですが、マザーズ市場へ上場となっています。

昨年12月のIPOラッシュ時だと初値2倍はきつそうな気もしますが、2018年第1号上場のため初値3倍も視野に?

世紀IPOに当選出来なくても初値が高くなり、セカンダリーも好調だと他の銘柄に当選すれば利益も大きくなると思ううため歓迎します!

狙って取れるIPOではないため抽選枠で頑張りたと思います。

世紀(6234)IPO幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想