東京インフラ・エネルギー投資法人(9285)IPO新規上場 | 初値予想と幹事情報

東京インフラ・エネルギー投資法人(9285)IPOが新規上場承認されました。インフラファンドになり上場規模は小さいと思いますが、人気はそれほどないと思います。主幹事は野村證券になっているためまさかの展開もあるかもしれませんが、積極的に参加する銘柄ではないと感じています。

スポンサーはアドバンテックとなっており事業は総合科学機器メーカーです。アドバンテックから太陽光発電所を買い入れる形で東京インフラ・エネルギー投資法人が上場する流れとなっているようです。売却後は本投資法人を4.8%保有するそうです。

| 上場市場 | 東証 |

| 公開予定 | 9月27日 |

| BB期間 | 9月10日~9月13日 |

| 決算期 | 6月末、12月末 |

| 資産運用会社 | 東京インフラアセットマネジメント株式会社 |

| スポンサー | アドバンテック、東京インフラホールディングス、あいおいニッセイ同和損害保険、NECネッツエスアイ |

| 会計監査人 | 太陽有限責任監査法人 |

| 企業ホームページ | https://www.tokyo-infra.co.jp/ |

【手取金の使途】

一般募集における手取金4,340,000,000円については、後記「第二部 ファンド情報 第1 ファンドの状況 2 投資方針 (2)投資対象 ③ 取得予定資産の概要」に記載の本投資法人が新たに取得を予定している特定資産(投信法第2条第1項における意味を有します。以下同じです。なお、当該特定資産を本書において「取得予定資産」といいます。)の取得資金の一部に充当する予定です。なお、一般募集と同日付をもって決議された第三者割当による新投資口発行の手取金上限217,000,000円については、手元資金とし、将来の借入金返済資金の一部又は特定資産の取得資金の一部に充当する予定です。

目次まとめ

東京インフラ・エネルギー投資法人(9285)IPOの業績と事業内容

メインスポンサーがアドバンテックになり出資率が50.7%になっています。東京インフラホールディングスが42.8%になり、あいおいニッセイ同和損害保険5%、NECネッツエスアイ(1973)1.5%の出資率になります。

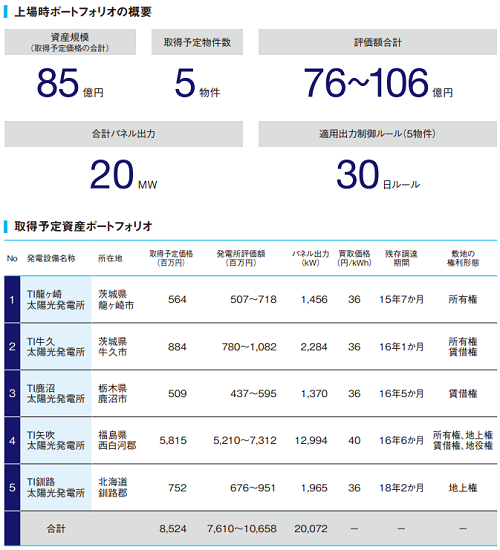

サポート会社はMULエナジーインベンストメント(発電事業の売却情報提供)とJFEテクノス(発電事業の売却情報提供)です。取得予定物件は5物件となり資産規模が85億円になるようです。

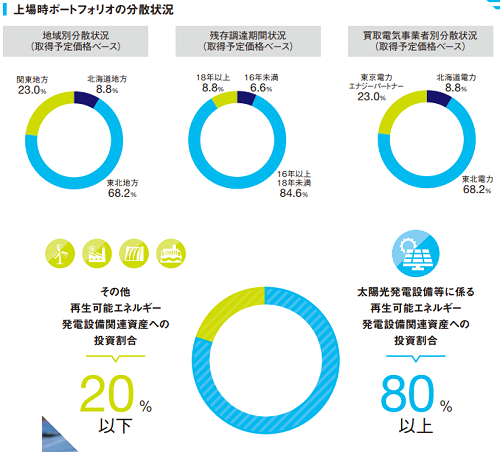

保有ポートフォリオは東北地方が68.2%と多く、残存調整期間が16年以上となっているものが93.4%を占めます。売電先は東北電力へ大半を売却している構造になります。

現在のポートフォリオは太陽光のみとなりますが、上場後は太陽光発電設備による再生エネルギー発電設備関連資産へ80%以上、その他再生エネルギー発電設備関連資産へ20%以下を目指すようです。安定した場合には変更もあり得るようです。

有利子負債比率(LTV)は原則として60%以下を目安として管理を行い、新たな資産獲得時には一時的に60%を超えることもあるそうです。不動産と違い減価償却率が高めに設定されるため、利益超過分の分配期待もできるようです。また、不動産よりも寿命が短い資産になるため投資をされる際にはお気を付けください。

万が一のためスポンサーである、あいおいニッセイ同和損害保険の保険を導入しており、最低保証賃料の支払いがあるそうです。目論見によると上場インフラファンド市場では初めてになる事例だそうです。

東京インフラ・エネルギー投資法人(9285)IPO仮条件から公開価格の日程

| 想定価格 | 100,000円 |

| 仮条件 | 97,000円~100,000円 |

| 公開価格 | 9月14日 |

想定価格から試算される市場からの吸収金額は約43.4億円です。オーバーアロットメントを含めると約45.6億円になります。インフラファンドの上場規模として通常もしくは小さいと思います。

小さくても他社ファンドと何が違うのかわかりにくく、やはりスポンサーの力と考えると既存投資ファンドに軍配が上がりそうな気がします。

東京インフラ・エネルギー投資法人(9285)IPOの幹事団詳細と会社データ

| 公募株数 | 43,400口 |

| 売出株数 | 0口 |

| 公開株式数 | 43,400口 |

| OA売出 | 2,170口 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 |

ネット申し込みをされる方は野村證券からの取扱いはないと思いますので、SMBC日興証券からの申し込みとなりそうです。申し込みをされる方も限定的だと思います。申し込みをすれば配分見込みは高いと思います。

東京インフラ・エネルギー投資法人(9285)IPOの初値予想

東京インフラ・エネルギー投資法人の初値は公開価格前後もしくは割れてしまうのではないか思っています。スポンサーの知名度や珍しくない太陽光発電になるためです。

過去の上場銘柄を見ても4銘柄中3銘柄が公開価格を割っています。昨年上場したカナディアン・ソーラー・インフラ投資法人(9284)も世界では有名な企業でしたが、公開価格割れとなっています。現在は公開価格を超えているため、上場時の需給に差が生まれるのでしょう。

カナディアン・ソーラー・インフラ投資法人(9284)は公開価格10万円で初値は9.5万円でした。現在は公開価格を推移していますが、分配金利回り6.84%となっています。インフラファンドの中ではいちごグリーンインフラ投資法人(9282)が一番人気があり分配金利回り5.33%になります。

東京インフラ・エネルギー投資法人の分配金次第だと思いますが、仮に7%利回りでも人気はないと考えています。野村證券店頭口座の方は電話が掛かってくるかもしれませんが、長期投資なら利益が出せるチャンスはあると思います。

なんとなくネガティブにとらえてしまいますが、公開価格が引き下げられれば買い需要発生の構造になるかもしれません。個人的には積極的な参加は控えるつもりです。ひょっとしたらブックビルディング申し込みもしない可能性があります。

これから上場する企業に直接投資が可能! 【ファンディーノで小額投資】

⇒ ファンディーノ公式サイト

タグ:IPO初値予想