ワシントンホテルIPO上場とIPO初値予想!大規模ビジネスホテルをGETせよ

ワシントンホテルIPOが新規上場承認されました。市場はIPOで不人気の東証2部になります。主幹事は三菱UFJモルガン・スタンレー証券が引受け売出株がなく公開株数が1,800,000株になります。

オーバーアロットメント270,000株も含めると上場規模は26.7億円です。東証2部にしてはサイズが大きいためBB抽選申し込みに悩みそうですね。

ビジネスホテルチェーンとして全国展開している企業です。業績は横ばいながらインバウンド需要などで増益も考えられます。日韓関係は打撃だと思いますが第1四半期は好調のようです。

上場効果による収益は考えにくいと思いますけど既存株主は資産価値が上がるので喜びでしょう!

| 業 種 | サービス業 |

| 上場市場 | 東証2部 ※名古屋証券取引所にも同時上場 |

| 公開予定 | 10月18日 |

| BB期間 | 10月01日~10月07日 |

| 企業ホームページ | https://www.washingtonhotel.co.jp/ |

| 事業の内容 | ビジネスホテルの運営 |

【手取金の使途】

手取概算額2,134,850千円及び「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限322,177千円とあわせて、新規店舗の出店費用及び既存店舗のリニューアル費用へ充当する予定でございます。

ホテルの新設に1,686,945千円、リニューアル770,082千円

目次まとめ

ワシントンホテル(4691)の業績と事業内容

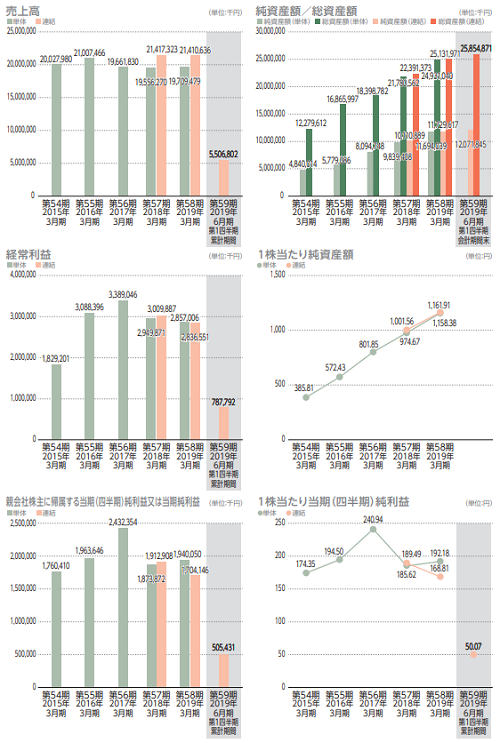

業績は売上・利益ともに横ばいで推移しています。企業規模が大きいため仕方がないことでしょう。

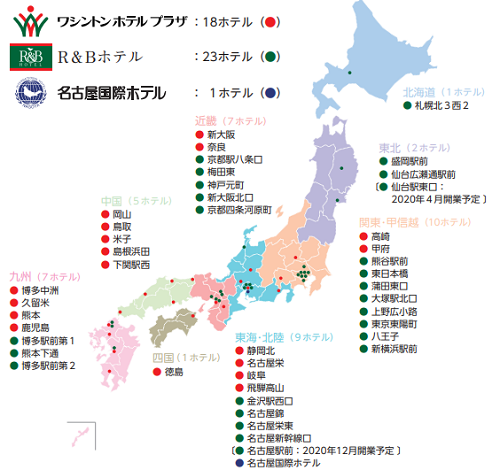

同社と連結子会社の名古屋国際ホテル株式会社の2社で構成されるホテル事業の単一セグメントです。「ワシントンホテルプラザ」、「R&Bホテル」、「名古屋国際ホテル」の3つのブランドホテル事業の運営とゴルフ場クラブハウス内レストランの運営受託を行っています。

ワシントンホテルプラザは1969年の1号店開業以来、50年の歴史があり、高度経済成長の時代の中、低料金で安全に泊まることができるスタイルがビジネスパーソンに支持をされ出店を伸ばしています。

主要駅もしくは繁華街に近い立地と、老舗としての安心感が評価されているそうです。部屋タイプは、シングル、ツイン、ダブルと各種タイプの部屋を保有し、一部のワシントンホテルプラザには飲食店や宴会場を併設しています。

また、利便性の高いビジネス・観光の拠点となるよう直営18ホテルをチェーン展開しています。

R&Bホテルは宿泊特化型ホテルとして首都圏を中心に、全国で直営23ホテルのチェーン展開を行っています。

毎朝スタッフが焼き上げるあつあつの焼きたてパン、挽きたてのコーヒー、ジュース、スープ、味付けゆで玉子を無料で提供することで、付加価値の向上を目指しています。

スタッフの95%以上が女性であり細やかな配慮で、少しでもお客様のお役に立てるよう親切な応対を心がけています。

客室はR&Bホテル八王子の16室のツインを除いて他はすべてシングルです。さらに、チェックインの工程を細分化し、宿泊台帳記入や金銭授受には従業員の人手を介さず、宿泊台帳記入は館内の案内表示にて顧客を誘導することで対応します。

金銭授受は自動精算機を導入し少人数オペレーションを徹底し、業務効率を上げることでリーズナブルな価格での提供が可能となっています。

名古屋国際ホテルは1964年に名古屋初の本格的都市型ホテルとして開業した、歴史と伝統ある老舗ホテルであり、飲食店舗と宴会場を付帯して運営しています。

運営するホテルは全国に42ホテル(2019年8月末)です。2019年3月期の同社グループホテル全館の客室数は9,118室、ADRは6,317円、稼働率は78.6%となっています。

グループの収益としては、「ワシントンホテルプラザ」「R&Bホテル」「名古屋国際ホテル」での収益が98%超となり、ゴルフ場クラブハウス内レストランによる収益は少ないそうです。

直販である自社サイトの「宿泊ネット」のほか、オンライン旅行予約サイトをはじめとするインターネットによる宿泊予約の獲得、旅行会社の販売する旅行商品への客室提供を主要な経路としています。

2019年3月期における販売経路の割合はインターネット経由の販売が71.8%になるそうです。電話などによる一般販売が20.5%、旅行代理店経由の販売が7.7%となっています。

宿泊ネットは25万人の会員(2019年8月末)、年間延べ62万室が利用される同社が運営する入会費・年会費無料の宿泊予約サイトです。

2019年3月期における客室販売の約4分の1が宿泊ネットによる販売であり、宿泊ネットのリピーター比率は61.4%(2019年3月期)と、宿泊ネット会員は安定顧客となっています。

ワシントンホテル(4691)IPO仮条件から公開価格の日程

| 想定価格 | 1,290円 |

| 仮条件 | 1,280円~1,310円 |

| 公開価格 | 10月08日 |

想定価格から試算される市場からの吸収金額は約23.2億円です。オーバーアロットメントを含めると約26.7億円になります。上場規模は東証2部と考えると少し規模が大きいと思います。

知名度が高い企業なのので公開価格割れはないと思いますが買い上がる力があるのかは微妙ですね。また株主優待が既に用意されているため一定の買いが入るでしょう。

ワシントンホテル株主優待設定の状況

株主優待は3月31日末に権利が発生し100株以上の株主に対して提供されます。送付日は6月下旬になり有効期限は7月01日~翌年6月30日です。

| 株数 | 内容 |

| 100~299株 | 2枚(宿泊20%割引) |

| 300~499株 | 3枚(宿泊20%割引) |

| 500~999株 | 4枚(宿泊20%割引) |

| 1,000~9,999株 | 5枚(宿泊20%割引) |

| 10,000株以上 | 10枚(宿泊20%割引) |

ワシントンホテルプラザと名古屋国際ホテルについては、宿泊20%割引の他に飲食20%割引としても利用できます。

優待効果はありそうなので初値利益も少し望めると思います。50%高になるような地合いではないため利益が出たらラッキーと思うことにしたいですね。

ワシントンホテル(4691)IPOの幹事団詳細と会社データ

| 公募株数 | 1,800,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 1,800,000株 |

| OA売出 | 270,000株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー証券(主幹事) auカブコム証券 みずほ証券 東海東京証券 岡三証券 岡三オンライン SMBC日興証券 大和証券 SBI証券 マネックス証券 |

三菱UFJモルガン・スタンレー証券とauカブコム証券からの当選狙いになりそうです!久しぶりの主幹事になり、あさくま以来の引受けです。今年で4つ目になります。

普段から資金をあまり入れていない人が多いので岡三証券や東海東京証券は狙えるかもですね。ブックビルディングが混雑してきたら当選のチャンスなので頑張って申し込みをしたいと思います。

ギフティの当選者を何人も見かけたマネックス証券も申し込みですね。日程を確認しながら申込まないと結構辛いので放置する人もいるでしょう。基本厳しいけど期待したいです。

地合い次第だと思いますがすべての口座を開設しているので全力申し込みを行えば100株位は当選するかもしれません。株単価も低いですからね。

会社設立は1961年5月11日、本社住所は愛知県名古屋市千種区内山三丁目23番5号、社長は内田和男氏(69歳)です。

従業員は正社員が426人になり臨時雇用者475人と多いです。平均年齢37.8歳、平均勤続年数9.8年、平均年間給与約435万円です。連結従業員になると正社員458人になり臨時雇用者が541人になります。

ワシントンホテル(4691)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社丸栄 | 1,433,520株 | 14.20% |

| 藤田観光株式会社 | 1,061,280株 | 10.51% |

| 株式会社三菱UFJ銀行 | 503,000株 | 4.98% |

| 株式会社みずほ銀行 | 503,000株 | 4.98% |

| 株式会社名古屋銀行 | 503,000株 | 4.98% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人である株式会社三菱UFJ銀行、当社株主である株式会社丸栄、藤田観光株式会社、株式会社みずほ銀行、株式会社名古屋銀行、日本生命保険相互会社、明治安田生命保険相互会社、株式会社近藤紡績所、名古屋中小企業投資育成株式会社、朝日生命保険相互会社、住友生命保険相互会社、サッポロビール株式会社、アサヒビール株式会社、松下不動産株式会社、ワシントンホテル役員持株会、株式会社三井住友銀行、三井住友信託銀行株式会社、東映株式会社、清水建設株式会社、農林中央金庫、株式会社トーホーフードサービス、株式会社ホクリョーリード、株式会社大丸松坂屋百貨店、瀧定名古屋株式会社、豊島株式会社名古屋本社、名古屋鉄道株式会社、中部電力株式会社、東海ラジオ放送株式会社、東邦瓦斯株式会社、ワシントンホテル従業員持株会、株式会社丸金、綿久リネン株式会社、あいおいニッセイ同和損害保険株式会社、内田和男、株式会社丸八真綿、大同特殊鋼株式会社、日本碍子株式会社、株式会社中日新聞社、浜口邦久、株式会社愛知銀行、オークマ株式会社、岡谷鋼機株式会社、住友林業クレスト株式会社、豊和工業株式会社、日笠豊昭、株式会社オーエンス、桑名東部開発株式会社、株式会社エース・ブレッド、イーダ株式会社、愛知時計電機株式会社、株式会社西日本綜合メンテナンスは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年4月14日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受けによる売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

ワシントンホテルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 三菱UFJモルガン・スタンレー証券(主幹事) | 1,566,000株 | 87.00% |

| みずほ証券 | 90,000株 | 5.00% |

| 東海東京証券 | 36,000株 | 2.00% |

| 岡三証券 | 36,000株 | 2.00% |

| SMBC日興証券 | 18,000株 | 1.00% |

| 大和証券 | 18,000株 | 1.00% |

| SBI証券 | 18,000株 | 1.00% |

| マネックス証券 | 18,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ワシントンホテルIPOの直感的初値予想

第一弾⇒ 1,350円~1,650

※ファーストインプレッション

第二弾⇒ 1,300円~1,400円

※仮条件発表後

ワシントンホテルIPOの初値予想

1,300円~1,500円

東証2部と名古屋証券取引所2部への重複上場になります。株主構成が堅いイメージで全て公募株のため上場さえすれば株価安定となるでしょう。割安水準だと買われると思います。

ただ人気がないため一段下げとなれば回復まで時間が必要になるでしょう。東証2部のため流動性に欠けるため出来高も日を追うごとに細ってくるでしょうね。配当が28円予定なので仮条件上限の1,310円算出で2.14%の利回りになります。

株主優待も最低単元100株で貰えるため悪くない株です。類似企業比較でも割安であることから仮条件が引上げられても違和感がありません。2020年3月の連結業績予想も今期とほぼ変わらず推移する予定です。

EPS158.35でBPS1,297.02になるようですからPER8.27、PBR1.01倍になります。インバウンド効果がいつまで見込めるのか先行きが怪しくなっていますが仮条件引き上げで割れたら恥かしいですよね。親引けは従業員持ち株会が15,000株を上限に行うようです。

韓国からの来日者がほとんどいなくなり同社にも影響はあると思います。またオリンピック前の上場で既存株主は一安心でしょう。今の市場では買い上がる感じもしないため公開価格割れしなければOK?

ワシントンホテル(4691)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションの採用なし | -株 発行価格—円 |

ロックアップは180日間(2020年4月14日)、ロックアップ解除倍率の記載はありません。目論見の株主からすぐに売却してきそうな感じはしませんがベンチャーキャピタル出資や信託関係の株主がいるあたりは注意でしょう。

ストックオプション(新株予約権)の設定はありません。創業当時は丸栄や中部財界から出資を受け名古屋国際ホテルを設立したところから始まります。ワシントンホテル1号は1969年になるそうです。

時価総額は東証データの上場時発行済み株式数の11,900,000株から算出すると想定価格ベースで約153.5億円になります。

時価総額はある程度大きく全て公募株式で募集する形になります。株主優待設定もあり意外高でそのまま上昇パターンも考えられます。初値が引きければ上向く力が強いのかもしれません。ま、当選狙いで攻めてみたいと思います!

![]() ワシントンホテルIPOに当選期待!後期型抽選だね⇒ auカブコム証券

ワシントンホテルIPOに当選期待!後期型抽選だね⇒ auカブコム証券

タグ:IPO初値予想