スタメン(4019)上場とIPO初値予想【幹事配分や独自評価あり】

スタメン(4019)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約14.7億円で公開株数1,600,000株、オーバーアロットメント240,000株です。想定発行価格は800円になっています。株数が多いため当選を狙って申し込みたいと思います!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 12月15日 |

| BB期間 | 11月30日~12月04日 |

| 企業ホームページ | https://stmn.co.jp/ |

| 事業の内容 | エンゲージメント経営プラットフォーム「TUNAG」の開発及び提供等 |

【手取金の使途】

手取概算額792,000千円については、認知度向上及び顧客基盤拡大に係る広告宣伝費、事業の拡大に伴う人材基盤の拡充に係る採用教育費及び人件費、当社サービス提供を効率化するための外注費及び業務委託費、人員拡大に伴うオフィス移転に係る費用並びに借入金の返済に充当する予定であります。具体的には以下の投資を予定しております。

①認知度向上及び顧客基盤拡大に係る広告宣伝費として107,000千円

②事業の拡大に伴う人材基盤の拡充に係る採用教育費及び人件費として376,000千円

③当社サービス提供を効率化するための外注費及び業務委託費として8,000千円

④人員拡大に伴うオフィス移転に係る移転費用、賃料、敷金及び保証金として210,000千円

⑤金融機関からの長期借入金の返済として40,000千円を充当予定であります。※有価証券届出書(EDINET)抜粋

目次まとめ

スタメン(4019)IPOの業績と事業内容

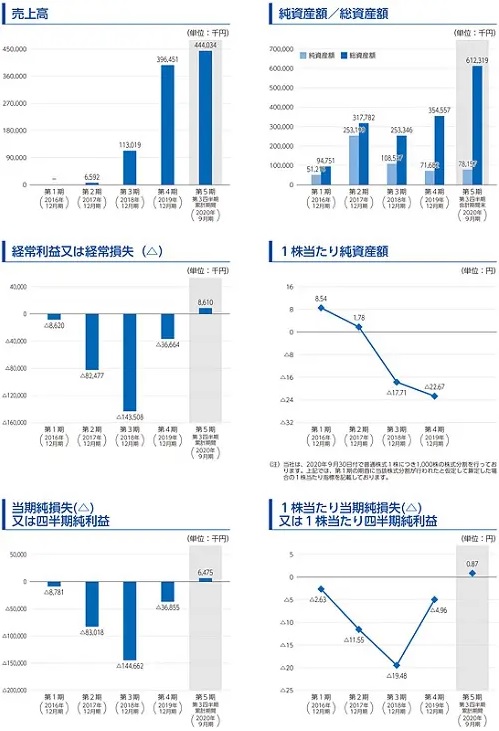

業績不安がある銘柄です。調べると今期ようやく黒字化する見込みとなっていますが、赤字転落もあり得る数値です。場合によっては赤字になることも十分考えられます。今期300万円の利益予想ですからね。

エンゲージメント経営プラットフォーム「TUNAG」は企業のエンゲージメント向上を通じて、企業活動を支援するプラットフォームサービスを行います。

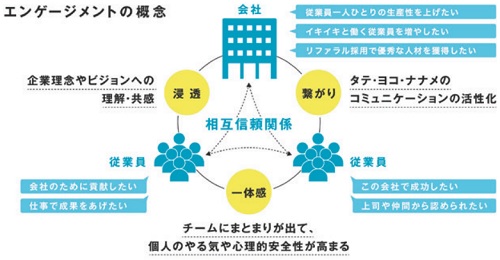

エンゲージメントとは「会社と従業員」のタテの相互信頼関係、及び「従業員同士」のヨコの相互信頼関係が確立されている状況と定義づけており、待遇や環境など与えられるモノの上に成り立つ従業員満足度とは異なる概念です。

信頼関係を土台とするエンゲージメントについては、業績指標や離職率との相関関係が報告されておりますが、米ギャラップ社が世界各国の企業を対象に実施した従業員のエンゲージメント調査によると、我が国のエンゲージメントスコアは140カ国中135位という結果とないます。

エンゲージメントの向上、組織改善を行なっていくためには、現状の課題を明らかにした上で、それに対して適切な施策を設計し、さらに設計した施策を継続的に実施していくという3つのステップが必要となります。

「TUNAG」は、それぞれのステップに対して「エンゲージメントサーベイ」「組織改善コンサルティング」「社内制度運用クラウド」というソリューションを提供できるエンゲージメント向上へのワンストップサービスとなっています。

エンゲージメント経営プラットフォーム「TUNAG」はクラウド上で提供するサービスの対価を利用期間に応じて受領するサブスクリプションモデルを採用しており、アカウント数に応じた料金体系となっております。

月額利用料をストック収益として積み上げていくことで、継続的な顧客接点にもとづくサービスの向上と安定収益基盤の拡大を目指しています。

政府主導で働き方改革が推進されている国内において、エンゲージメント経営支援という独自の切り口を提案すること、また「組織課題の解決」という企業経営の根幹を事業領域としていることにより、「TUNAG」はサービス提供開始以降、業種・業態を問わず契約企業数を拡大しているそうです。

スタメン(4019)IPO仮条件と公開価格の日程

| 想定価格 | 800円 |

| 仮条件 | 800円~880円 |

| 公開価格 | 12月07日 |

想定発行価格から試算される市場からの吸収金額は約12.8億円です。オーバーアロットメントを含めると約14.7億円になります。

IPOラッシュに入る前に何とか当選できると大きな利益になると思います。上場ラッシュに入ると初値が飛ばなくなるため当選を狙ってみたいと思います。株数が多いため期待しています。

スタメン(4019)IPOの幹事団詳細と会社データ

| 公募株数 | 1,000,000株 |

| 売出株数 | 600,000株 |

| 公開株式数 | 1,600,000株 |

| OA売出 | 240,000株 |

| 引受幹事 | 大和証券(主幹事) 野村證券 みずほ証券 SMBC日興証券 SBI証券 マネックス証券 東洋証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

大和証券の次に当選しそうなのはマネックス証券でしょう。16,000株の引受けがあります。あまり期待はできませんけど当選確率が高い証券会社からの申込みは行っておきたいと思います。

IPO投資をするなら当たり前のことですが、意識しないとなかなかできない事なんですよね。

また、DMM.com証券(PR)に口座開設を行えば、株式新聞の有料版を無料で見ることができます。

1年間で48,000円(税別)の情報を手に入れることができるため是非利用しておきましょう。IPO抽選も前受け金不要で参加できます!

スタメンの会社設立は2016年1月29日、本社住所は愛知県名古屋市中村区井深町1番1号、社長は加藤厚史氏(39歳)です。※2020年11月14日時点

従業員数は58人(臨時雇用者0人)、平均年齢28.9歳、平均勤続年数1.6年、平均年間給与約432万円です。

スタメン(4019)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 加藤 厚史 | 4,265,000株 | 54.39% |

| ジャフコSV5共有投資事業有限責任組合 | 960,000株 | 12.24% |

| 株式会社スターフロンツ | 600,000株 | 7.65% |

| 大西 泰平 | 455,000株 | 5.80% |

| 株式会社エイチーム | 400,000株 | 5.10% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人であり当社の株主、貸株人かつ代表取締役である加藤厚史、並びに当社の株主かつ取締役である大西泰平、小林一樹、満沢将孝及び森山裕平、並びに当社の株主かつ監査役である松井常芳、並びに当社の株主かつ執行役員である喜多亮介及び松谷勇史朗 ~省略~ は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年6月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

また、当社株主であるジャフコSV5共有投資事業有限責任組合、株式会社エイチーム、ジャフコSV5スター投資事業有限責任組合、株式会社DGベンチャーズ、火浦俊彦及び馬上英実は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2021年3月14日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等(発行価格又は売出価格の1.5倍以上)を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 1,472,000株 | 92.00% |

| 野村證券 | 48,000株 | 3.00% |

| みずほ証券 | 16,000株 | 1.00% |

| SMBC日興証券 | 16,000株 | 1.00% |

| SBI証券 | 16,000株 | 1.00% |

| マネックス証券 | 16,000株 | 1.00% |

| 東洋証券 | 16,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~3,200円

※ファーストインプレッション

第二弾⇒ 1,760円~2,024円

※仮条件発表後

スタメン初値予想と市場コンセサンス

初値予想1,800円~3,000円

修正値2,000円~2,700円

利用企業が拡大していることからIPOでも買われるでしょう。ただ初値2.3倍を超えるような初値期待は低い模様。そして何より気になるのは事業規模が小さいことです。

2020年12月の業績予想は売上6.1億円で経常利益700万円です。前期比較だと売上が54.5%増、経常利益は-3,600万円から黒字化して700万円になります。四半期利益は-3,600万円から300万円になります。

企業評価は難しいと思いますがIPOで利益が見込めるため参加したいと思います。PERは1725.49倍と参考になりません。PBRは8.55倍です。とりあえず参加して初値売却を狙います!

スタメン(4019)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年6月01日~2027年5月24日 | 6,000株 発行価格200円 |

| 2020年3月27日~2028年3月26日 | 168,000株 発行価格200円 |

| 2020年8月06日~2028年8月05日 | 45,000株 発行価格200円 |

| 2020年8月06日~2028年8月05日 | 55,000株 発行価格200円 |

| 2021年3月25日~2029年3月24日 | 46,000株 発行価格200円 |

| 2021年3月25日~2029年3月24日 | 48,000株 発行価格200円 |

| 2022年7月14日~2030年7月13日 | 49,000株 発行価格200円 |

ロックアップは90日間(2021年3月14日)と180日間(2021年6月12日)になり、90日間分に1.5倍のロックアップ解除が設定されています。

ストックオプションの株数残や発行価格は上記のようになります。274,000株が行使期限に入ります。ただし売却は一部の株主しかできないようです。

時価総額は東証データの上場時発行済み株式数の8,425,000株から算出すると想定価格ベースで約67.4億円になります。

面白い事業を行っているため投資家に人気があると思います。初値が低ければセカンダリー投資もある得るかもしれません。初値が抑えられた銘柄のセカンダリーが好調ですからね。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想