東和ハイシステム(4172)上場とIPO初値予想【幹事配分や独自評価あり】

東和ハイシステム(4172)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事は野村證券が引受けます。

上場規模は約10.0億円で公開株数400,000株、オーバーアロットメント60,000株です。想定発行価格は2,180円になっています。

事業への魅力はあまりない気もしますけど、上場規模から初値利益は狙えそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 12月25日 |

| BB期間 | 12月09日~12月15日 |

| 企業ホームページ | https://www.towa-hi-sys.co.jp/ |

| 事業の内容 | 歯科医院向け統合システム(電子カルテ・レセプト・各種アプリケーション等)の開発・販売 |

【手取金の使途】

手取概算額391,120千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限120,336千円と合わせて、設備資金として①商品開発投資224百万円と②社内デジタル化推進63百万円の合計287百万円に、運転資金として③既存商品・サービスの機能向上推進93百万円に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

東和ハイシステム(4172)IPOの業績と事業内容

業績が横ばいなので面白みのない業績です。ただ安定という意味では良いかもしれません!配当が55円出るため想定発行価格計算だと配当利回りが2.5%になります。

同社は、「人生もロマン、経営もロマン、無限の可能性に挑戦」を経営哲学として代表取締役である石井滋久が設立しています。

石井滋久は、「歯科医院の先生方の夢を叶えるお手伝いをしたい」との思いから、歯科医院向けシステムの研究開発・営業・サポートに取り組み、現在は「歯科電子カルテ統合システム Hi Dental Spirit XR-10i」を主力商品としています。

従来、歯科向けコンピューターでは、保険診療報酬の請求に係るレセプト機能、診療カルテを電子的な記録として管理運営する電子カルテ機能、患者に対するインフォームドコンセントに係る機能、歯科医院の運営管理の効率化を推進する機能が、各々別個に運用されていました。

同社は、電子カルテ機能とレセプト機能を備えた基幹システムに、タブレット端末を活用したインフォームドコンセント機能及び歯科医院の運営管理の効率化を推進する機能を融合させ、これらを一元的に管理・運営できるという意味で統合システムと呼称しており、独自に開発してきたそうです。

同社の統合システムには、生体認証とデータベースソフトとを活用した電子保存の3基準への適合、150万ステップ超のシステムボリュームによる手書きカルテと同様の利便性、タブレット端末(iPad)を活用した種々のアプリケーションでの運用という特徴があります。

このシステムを充分に活用していただくため、「サポートなくして販売なし」「お客さまの笑顔、お客さまの満足が私たちの喜び」「顔が見え、心が触れ合う」を事業理念にしています。

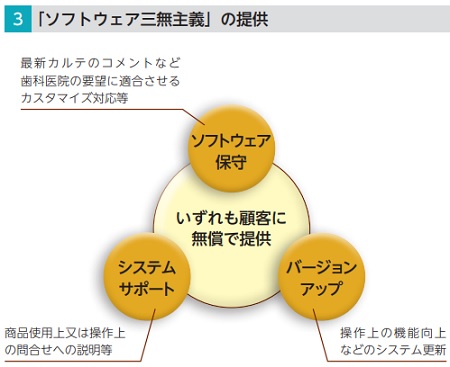

そして、システム使用にあたり顧客の負担を軽減する「ソフトウェア三無主義」を掲げ、地域密着型の「顔の見える」営業サポート体制を顧客に提供することにより事業拠点を展開しているそうです。

東和ハイシステム(4172)IPO仮条件と公開価格の日程

| 想定価格 | 2,180円 |

| 仮条件 | 2,180円~2,300円 |

| 公開価格 | 12月16日 |

想定発行価格から試算される市場からの吸収金額は約8.7億円です。オーバーアロットメントを含めると約10.0億円になります。上場規模が小さく初値2倍くらいは見込めると思います。

野村證券主幹事なので当選しにくいけれど頑張って申込みしておきましょう。日程的に疲れてくるため申込みミスが出やすくなるタイミングです。1撃10万円~20万円を狙って最後までがんばりましょう!

東和ハイシステム(4172)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 400,000株 |

| OA売出 | 60,000株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 みずほ証券 SMBC証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

今期の業績は増収増益を予想しているようですね。資金拘束されるSMBC日興証券からの申込みも確実に行っておきたいと思います。

後期型抽選の楽天証券だと申込みを行わない方も多いはずです。抽選後に倍率が出る面白い証券会社なんですよね。

東和ハイシステムの会社設立は1978年3月01日と本社住所は岡山市北区野田三丁目12番33号、社長は石井滋久氏(75歳)です。※2020年11月27日時点

従業員数は125人(臨時雇用者0人)、平均年齢33.5歳、平均勤続年数7.4年、平均年間給与約411万円です。

東和ハイシステム(4172)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 石井 滋久 | 1,045,200株 | 53.11% |

| 有限会社エス・イー | 704,400株 | 35.79% |

| 石井 恵美子 | 76,800株 | 3.90% |

| 猪子 久美子 | 45,600株 | 2.32% |

| 石井 滋雅 | 31,200株 | 1.59% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である石井滋久、売出人である石井恵美子、石井滋雅及び有限会社エス・イー並びに当社株主である猪子久美子、河野圭哉、上山政己、丹賢史、髙橋睦治、山﨑武恆、澤田盛繁、福井五郎、辻啓一及び渋谷泰弘は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社株主である東和ハイシステム社員持株会は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 352,000株 | 88.00% |

| SBI証券 | 20,000株 | 5.00% |

| みずほ証券 | 12,000株 | 3.00% |

| SMBC日興証券 | 12,000株 | 3.00% |

| 楽天証券 | 4,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,200円~4,000円

※ファーストインプレッション

第二弾⇒ 2,800円~3,800

※仮条件発表後

東和ハイシステム初値予想と市場コンセサンス

初値予想4,000円~5,000円

修正値3,000円~3,500円

IPO市場が何となく元気がなくなっているため大手初値予想の修正値も軒並み下げられている印象を受けています。同社株が公開価格割れするとは思えませんが、初値2倍が厳しい状況になってきた可能性があります。

IPOはその時の地合いの流れで評価されたりしますからね。さらにマザーズ指数の勢いが大事なので直近の勢いがない状況が長引くと悪影響です。

歯科医院を対象にしたシステム開発販売のため、投資家に魅力的と思われない可能性はあると思います。野村證券主幹事のため売り圧力は基本的に少ないでしょう。

2021年9月期の単独業績予想は売上21.47億円で経常利益4.16億円です。前期比較だと売上12.4%増で経常利益は4.5%増になります。そして四半期利益は2.66億円で前期比8.6%増です。

ジャスダック銘柄なので安定の事業イメージです。EPS125.80とあるためPERは18.28倍、BPS1,523.53とあるためPBRは1.51倍になります。配当金が55円出る予定なので仮条件上限2,300円だと配当利回りが2.4%になります。

人気はあまりないけれど吸収額が上限で10.6億円なので、これまで通りの市場であれば初値2倍程度までは上がると思います。そこが今回は難しいようです。

東和ハイシステム(4172)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 該当事項なし | -株 発行価格-円 |

ロックアップは90日間(2021年3月24日)、ロックアップ解除倍率の記載はありません。持株会に対しては別に180日間(2021年6月22日)のロックアップが設けられています。

ストックオプションの株数残や発行価格は上記のようになります。該当なしのためありません。

時価総額は東証データの上場時発行済み株式数の2,168,000株から算出すると想定価格ベースで約47.3億円になります。

ジャスダック上場で業績が横ばいなので初値が付いても買い上がる感じの事業ではなさそうです。初値売却で利益をガッチリ得られればと言った感じですね。

歯科医院向け統合システムは需要があると思いますけど、業績の頭打ち感が売上から感じ取れます。今期は増収増益に転じるみたいです!

イークラウドに口座開設するだけでAmazonギフト券1,000円が貰えます!未上場株に投資を行い数倍~数十倍の利益を得られる可能性がある投資です。

投資を実行したらさらにAmazonギフト券が上乗せされるキャンペーンも同時に行われています。株式投資型クラウドファンディングにデビューする切欠になるでしょう!

タグ:IPO初値予想