ベビーカレンダー(7363)上場とIPO初値予想【幹事配分や独自評価あり】

ベビーカレンダー(7363)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。

上場規模は約7.4億円で公開株数165,000株、オーバーアロットメント24,700株です。想定発行価格は3,880円になっています。

株価設定が高く公開株数も少ないことから人気が見込めそうです!

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場予定 | 3月25日 |

| BB期間 | 3月10日~3月16日 |

| 企業ホームページ | https://corp.baby-calendar.jp/ |

| 事業の内容 | 妊娠・出産・育児向けの情報メディア事業及び産婦人科向けの経営支援ソリューション事業 |

【手取金の使途】

手取概算額296,416千円については、前記「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限88,169千円と合わせた、手取概算額合計上限384,585千円について、既存システムの開発投資に100,000千円、新サービスの開発投資に100,000千円、人材採用費及び人件費として80,000千円、広告宣伝費として104,585千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ベビーカレンダー(7363)IPOの業績と事業内容

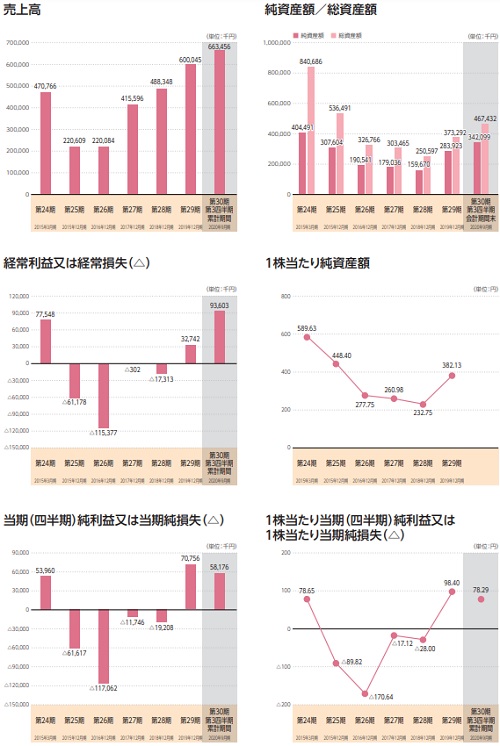

業績が拡大傾向にあります。ただまだ収益が不安定だと思います。クックパッドから2017年5月にMBOを行い経営権を取得しているためこの辺りが関係しそうです。

同社は「赤ちゃんの笑顔でいっぱいに」をキーワードに、妊娠・出産に関わる全ての方の毎日を「赤ちゃんとの毎日をもっとラクに!もっと楽しく!」していくサービスを提供しています。

毎年約90万人の赤ちゃんが生まれてくることに感謝しつつ、本当に必要な情報を正しく提供しつづけることを大切にし、ユーザーからの意見を伺いながらサービスレベルの向上を継続していき、妊娠・出産領域になくてはならないNO.1の会社を目指し、事業を展開しているそうです。

前身の会社である日本テクト株式会社の産婦人科向けのITによる経営支援サービスとクックパッド株式会社の子育て支援サービス「ベビー&ママ」を前身として事業をスタートさせ、妊娠及び出産される方の環境までを含めた支援を行っています。

妊娠や出産に従事される産婦人科向けの事業のサポートを医療法人営業部にて行います。

さらに、専門家監修による妊娠・出産に関する情報提供等による妊産婦向けのサポートをメディア事業部にて行っており、メディア事業を主軸に事業の拡大を図っています。

情報サービスの多様化により、利便性が向上している一方で、信頼できる子育て関連情報の特定は困難をきわめており、それによって逆に不安を募らせてしまうという現象が生じています。

同社はデジタルとアナログをバランスよく組み合わせ、産婦人科、助産師、管理栄養士など、子育てに近いプロフェッショナルからの即時性と信憑性の高い情報を提供しています。

そのため、SNS時代の子育て層にとって心理的側面の支援になる有効なサービスが提供できると考えているそうです!

ベビーカレンダー(7363)IPO仮条件と公開価格の日程

| 想定価格 | 3,880円 |

| 仮条件 | 3,960円~4,200円 |

| 公開価格 | 3月17日 |

想定発行価格から試算される市場からの吸収金額は約6.4億円です。オーバーアロットメントを含めると約7.4億円になります。上場規模は小さめのため問題なさそうです。

取引先企業でベネッセコーポレーションの名前があり前期は17.3%の売上があったそうです。日医リースが7.2%となっています。

ベビーカレンダー(7363)IPOの幹事団詳細と会社データ

| 公募株数 | 85,000株 |

| 売出株数 | 80,000株 |

| 公開株式数 | 165,000株 |

| OA売出 | 24,700株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 岩井コスモ証券 松井証券 マネックス証券 楽天証券 藍澤證券 極東証券 むさし証券 |

| 委託見込 | SBIネオトレード証券 SBIネオモバイル証券 |

株数が少ないためSBI証券からの当選期待が高そうです。当選する気はしませんけどIPOチャレンジポイントを利用すれば当選できそうです。

だいぶため込んでいるためよく考えて使いたいと思います。SBI証券主幹事が続いているため今回も悩みそうです。

また委託幹事引受けでSBIネオモバイル証券から抽選参加が期待できます。SBI証券よりも当選しやすいと思うので申し込みを行いたいと思います。

通常は100株からの抽選参加になります。しかし、ネオモバからだと1株から抽選に参加できます。利益は少なくなりますが当選確率は高そうです。単元未満株のIPOに興味がいない方も多くいますからね。

シェアリングイノベーションズのIPOもあるため2つとも申込み予定です!

SBIネオトレード証券からもIPO抽選に参加できるはずです。前受け金不要でIPO抽選に参加でき、当選した場合に入金すればよいためIPO抽選を考えると楽です。

ベビーカレンダーよりも「シェアリングイノベーションズ」の公開株数が多いためそちらに期待しています。SBIグループの力が強まっているようです。

ベビーカレンダーの会社設立は1991年4月05日、本社住所は東京都渋谷区代々木一丁目38番2号、社長は安田啓司(54歳)です。※2021年2月22日時点

従業員数は46人(臨時雇用者8人)、平均年齢36.5歳、平均勤続年数3.8年、平均年間給与約432万円です。

ベビーカレンダー(7363)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 安田 啓司 | 265,000株 | 30.01% |

| 山田 育代 | 228,500株 | 25.88% |

| 高谷 康久 | 153,500株 | 17.38% |

| 高谷コンサルティング株式会社 | 75,000株 | 8.49% |

| 福島 智晴 | 23,000株 | 2.60% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、代表取締役であり売出人かつ貸株人である安田啓司、売出人である山田育代及び当社株主である高谷コンサルティング株式会社は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年9月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である高谷康久は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 143,400株 | 86.91% |

| SMBC日興証券 | 3,300株 | 2.00% |

| 岩井コスモ証券 | 3,300株 | 2.00% |

| 松井証券 | 3,300株 | 2.00% |

| マネックス証券 | 3,300株 | 2.00% |

| 楽天証券 | 3,300株 | 2.00% |

| 藍澤証券 | 1,700株 | 1.03% |

| 極東証券 | 1,700株 | 1.03% |

| むさし証券 | 1,700株 | 1.03% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 6,000円~10,000円

※ファーストインプレッション

第二弾⇒ 9,600円~12,000円

※仮条件発表後

初値予想と市場コンセサンス

ベビーカレンダーの初値予想をリサーチして記載します。

初値予想8,900円~12,000円

初値予想9,660円~11,000円

仮条件が超上振れし3,960円~4,200円になりました。機関投資家の評価が高いことがわかります、吸収レンジは6.5億円~8.0億円になります!まだまだ小粒ですが参戦する投資家は限られそうです。

2021年12月期の業績予想は売上10.74億円で経常利益1.55億円になります。前期比較だと売上20.3%増、経常利益61.5%増になります。勢いがあるようですけれど収益はまだまだ小さいようです。

四半期利益は1.01億円を見込み前期比65.6%増になります。収益規模から上場できたことも凄いと思います。クックパッドからMBOを行っているため評価されたのかも?と考えています。

需給はひっ迫するそうなので初値2倍以上は期待できるでしょう。3倍には届かないと考えています!

ベビーカレンダー(7363)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年9月01日~2028年8月21日 | 70,000株 発行価格200円 |

| 2021年1月01日~2028年12月18日 | 4,000株 発行価格200円 |

| 2021年6月02日~2029年3月22日 | 43,500株 発行価格940円 |

| 2022年5月31日~2030年5月29日 | 22,500株 発行価格1,000円 |

ロックアップは180日間(2021年9月20日)、ロックアップ解除倍率は発行価格の1.5倍です。ストックオプションの株数残や発行価格は上記のようになります。74,000株が行使期限にはいります。

時価総額は東証データの上場時発行済み株式数の828,000株から算出すると想定価格ベースで約32.1億円になります。

株単価が高いため思わぬ利益となりそうな銘柄だと思います。初値2倍で40万円程度の利益は大きいでしょう。プラチナ株なので売りも出にくいと思います。

爆益コースのIPOなのでIPOチャレンジポイントを利用するのか悩みそうです。ポイントボーダーは650Pあたりかもしれません。だとしたらポイント足りません!

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想