Sharing Innovations(シェアリングイノベーションズ)上場とIPO初値予想!!

Sharing Innovations(シェアリングイノベーションズ)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。

上場規模は約28.3億円で公開株数1,035,000株、オーバーアロットメント25,800株です。想定発行価格は2,670円になっています。

親子上場で売出株中心のIPOになります。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 3月24日 |

| BB期間 | 3月09日~3月15日 |

| 企業ホームページ | https://sharing-innovations.com/ |

| 事業の内容 | システム開発ならびにクラウドインテグレーション |

【手取金の使途】

差引手取概算額114,820千円及び「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限63,375千円を合わせた手取概算額合計上限178,195千円については、デジタルトランスフォーメーション事業のうち、クラウドインテグレーションの受注増加に対応するため、人員増強を目的として、2021年12月期に126,000千円、2022年12月期に52,195千円をエンジニアの採用教育費に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

Sharing Innovations(シェアリングイノベーションズ)IPOの業績と事業内容

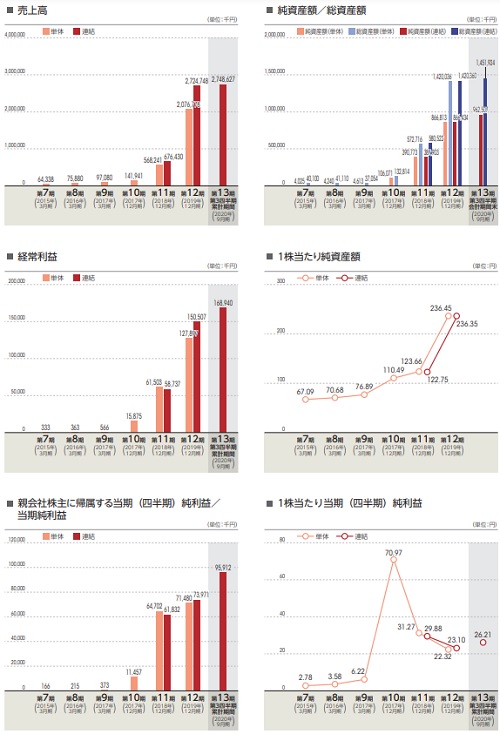

業績の伸びが良く今期も増収増益となりそうです。そして親会社の売出し株になります。公募の5万株は全て売出だと印象が悪いためついでかな?と思いました。

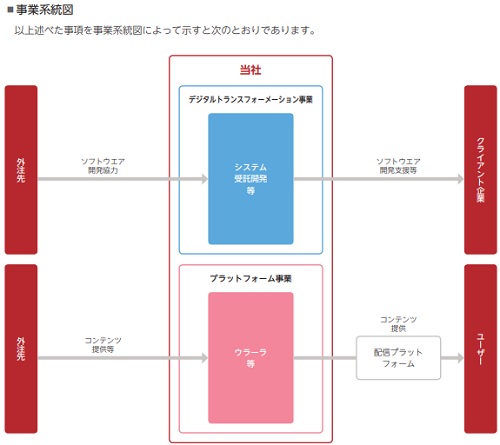

同社グループは、同社及び子会社2社により構成されており、システムソリューション、クラウドインテグレーション、アプリの企画・開発・運営を主たる事業としています。

デジタルトランスフォーメーション事業においては、システム開発・アプリ開発を行うシステムソリューション、クラウドサービスの導入支援を行うクラウドインテグレーション等を行っています。

デジタルトランスフォーメーション事業の事業領域においては、技術革新が絶え間なく行われており、近年AIの活用等によりテクノロジーの進化が進んでいます。

それら新技術に適時に対応していくために、新サービスの開発やサービスラインナップの充実を図ることで、世の中の技術革新に対応したサービスを提供しています。

プラットフォーム事業では、占いを主要カテゴリーとしたネイティブアプリの企画・開発・運営を中心に行っており、Apple Inc.の運営する「App Store」及びGoogle Inc.の運営する「Google play」等の配信プラットフォーム及びアプリ以外のブラウザを通じて、スマートフォンユーザーに提供しています。

主要サービスである「チャットで話せる占いアプリ-ウラーラ」は、占い師とユーザー間のリアルタイムコミュニケーションによる占い鑑定を可能にしたオンラインチャット占いアプリです。

親会社も同じような事業なので親子上場は事業収益の一環だと思います。そのため親会社のOrchestra Holdings(6533)の株価が上げています。

既存株主は嬉しいでしょうね。大きな収益になります!

システムソリューションやクラウドインテグレーションなどは、IT化が進めば利用する企業が殆どなので期待できそうですね。

Sharing Innovations(シェアリングイノベーションズ)IPO仮条件と公開価格の日程

| 想定価格 | 2,670円 |

| 仮条件 | 2,670円~2,850円 |

| 公開価格 | 3月16日 |

想定発行価格から試算される市場からの吸収金額は約27.6億円です。オーバーアロットメントを含めると約28.3億円になります。

上場規模が少し大きめとなっていますが人気があると思います。親子上場という事で多少影響があると思いますが、買われるでしょう。親会社はOrchestra Holdings(6533)です。

Sharing Innovations(シェアリングイノベーションズ)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 985,000株 |

| 公開株式数 | 1,035,000株 |

| OA売出 | 25,800株 |

| 引受幹事 | SBI証券(主幹事) 野村證券 みずほ証券 SMBC日興証券 エース証券 岩井コスモ証券 松井証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

SBI証券主幹事で公開株数が多いため当選期待ができそうです。でもIPOチャレンジポイントを使う方は少ないかもしれません。初値2倍になれば嬉しいでしょう。

SBI証券でIPOチャレンジポイントを利用するなら300ポイントくらいでしょうか?それ以上は勿体ない気がします。そう考えると当選ボーダーは330ポイント~350ポイント辺りかもしれません。

あとはSBI証券主幹事なので委託を引受ける予定のSBIネオモバイル証券からの当選が期待できます。ネオモバのほうが断然当選しやすいと思います。

ただ単元未満株になるため利益が大きいとは言えません。これまでIPOに当選したことがない方は積極的に申込むと良いと思います。私は複数回の当選実績があります!

シェアリングイノベーションズの会社設立は2008年6月06日、本社住所は東京都渋谷区恵比寿四丁目20番3号、社長は飯田啓之(47歳)です。※2021年2月20日時点

従業員数は195人(臨時雇用者0人)、平均年齢32.5歳、平均勤続年数1.9年、平均年間給与425万円です。

Sharing Innovations(シェアリングイノベーションズ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社Orchestra Holdings | 3,660,000株 | 87.21% |

| 有田 佳史 | 284,000株 | 6.77% |

| 飯田 啓之 | 96,400株 | 2.30% |

| 根本 崇司 | 96,400株 | 2.30% |

| 柳 径太 | 20,000株 | 0.48% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社Orchestra Holdingsは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年9月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 879,500株 | 84.98% |

| 野村證券 | 93,200株 | 9.00% |

| みずほ証券 | 20,700株 | 2.00% |

| SMBC日興証券 | 10,400株 | 1.00% |

| エース証券 | 10,400株 | 1.00% |

| 岩井コスモ証券 | 10,400株 | 1.00% |

| 松井証券 | 10,400株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,000円~5,000円

※ファーストインプレッション

第二弾⇒ 4,400円~5,500円

※仮条件発表後

初値予想と市場コンセサンス

シェアリングイノベーションズの初値予想をリサーチして記載します。

初値予想4,000円~6,000円

修正値5,000円~5,500円

SBI証券主幹事で仮条件が2,670円~2,850円と上限方向広げられています。機関投資家の評価は高いみたいですね。

公開価格が2,850円に決定した場合の吸収額は30.2億円になり、時価総額が約105.7億円になります。サイズが大きいため初値上昇率は低いかもしれません。ただSBI証券だとIPOチャレンジポイント当選が200株セットになる可能性が高いため魅力があります。

某社ではプライジングが高いと出ていましたが、仮条件引上げでよりプライジングが高くなりました。親子上場なのであまり株価が高いと疑問もでてきます。

2021年12月の業績予想は売上44.13億円で経常利益が3.24億円の増収増益です。前期比だと売上16.7%増、経常利益17.8%増になります。四半期利益は2.11億円で前期1.76億円から19.9%増と好調です。

PERはEPS57.00なので50.00倍になります。大丈夫なのか?と思えるほど株価設定が高いようですが、類似企業だと100倍近い銘柄もあるため初値2倍は視野に入る可能性があります。50倍くらいまでは許容範囲だと思います!

初値だけ高く急落には気を付けたいところですね。

Sharing Innovations(シェアリングイノベーションズ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年6月25日~2029年6月24日 | 60,000株 発行価格230円 |

| 2019年6月28日~2029年6月27日 | 284,000株 発行価格234.9円 |

| 2022年7月16日~2030年7月15日 | 192,800株 発行価格690円 |

ロックアップは180日間(2021年9月19日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。284,000株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の3,710,000株から算出すると想定価格ベースで約99.1億円になります。

IPO市場では人気の事業を行っているため初値需要はあると思います。上場規模が大きいため今の地合いであれば初値2倍までが上限かな?と考えています。

業績期待があるため買われると考えています!

また、SBI証券主幹事なのでSBIネオトレード証券でも取扱いが期待できそうです。SBI証券主幹事の時はSBI系の証券会社から申込を徹底しておきましょう。100株でも当選できれば嬉しいですからね。

タグ:IPO初値予想