【評価】ライスカレー(195A)IPOの上場と初値予想

ライスカレー(195A)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券が引受けます。

上場規模は約11.5億円で公開株数706,100株、オーバーアロットメント105,900株です。想定発行価格は1,420円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月19日 |

| BB期間 | 6月03日~6月07日 |

| 企業ホームページ | https://ricecurry.co.jp/ |

| 事業内容 | 自社のSNSデータ分析ツールを駆使した企業のマーケティング支援および自社のブランド販売事業 |

目次まとめ

ライスカレー(195A)IPOの業績と事業内容

同社グループはコミュニティデータプラットフォーム事業のみの単一セグメントです。

自社開発したコミュニティデータマネジメントツール群であるデータクラウドを基盤として企業向けにサービスを提供するエンタープライズ領域、

一般消費者向けにブランドやサービスを提供するコンシューマ領域を展開しています。

ライスカレー(195A)IPO仮条件と公開価格の日程

| 想定価格 | 1,420円 |

| 仮条件 | 1,240円~1,420円 |

| 公開価格 | 6月10日 |

想定発行価格から試算される市場からの吸収金額は約10.0億円です。オーバーアロットメントを含めると約11.5億円になります。

黒字化するタイミングで上場するようですね。取引先大手はマイナビです。

ライスカレー(195A)IPOの幹事団詳細と会社データ

| 公募株数 | 229,500株 |

| 売出株数 | 476,600株 |

| 公開株式数 | 706,100株 |

| OA売出 | 105,900株 |

| 引受幹事 | みずほ証券(主幹事) 野村證券 SBI証券 楽天証券 マネックス証券 松井証券 極東証券 東海東京証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

このIPOは良さそうなので当選を狙いたいと思います。続くIPOは微妙なのが多そうなのでその前に当選を狙いたいと思います。

会社設立は2016年4月01日、本社住所は東京都渋谷区道玄坂一丁目12番1号渋谷マークシティウエスト20階、代表は大久保遼氏氏(35歳)です。※2024年5月18日時点

従業員数は81人(臨時雇用者30人)、平均年齢31.8歳、平均勤続年数3.32年、平均年間給与約458万円です。

ライスカレー(195A)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 大久保 遼 | 1,367,730株 | 42.13% |

| GMOベンチャー通信スタートアップ支援株式会社 | 144,720株 | 4.46% |

| 川上 慶士 | 100,000株 | 3.08% |

| 株式会社丸井グループ | 94,000株 | 2.90% |

| みずほ成長支援第3号投資事業有限責任組合 | 90,110株 | 2.78% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2024年9月16日)と180日間(2024年12月15日)にわかれ、90日間分は発行価格1.5倍以上でロックアップが解除されます。主にVC保有株です。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 628,700株 | 89.04% |

| 野村證券 | 49,400株 | 7.00% |

| SBI証券 | 7,000株 | 0.99% |

| 楽天証券 | 7,000株 | 0.99% |

| マネックス証券 | 3,500株 | 0.50% |

| 松井証券 | 3,500株 | 0.50% |

| 極東証券 | 3,500株 | 0.50% |

| 東海東京証券 | 3,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,900円~2,300円

※ファーストインプレッション

第二弾⇒ 1,600円~1,900円

※仮条件発表後

初値予想と市場コンセサンス

ライスカレーの初値予想をリサーチして記載します。

初値予想2,000円~2,500円

修正値1,550円~1,800円

公開規模が約11.5億円と小さいが現在の市場では大きな資金流入は厳しそう。SNSマーケティングはIPOでも好まれそうだが地合いが悪い。

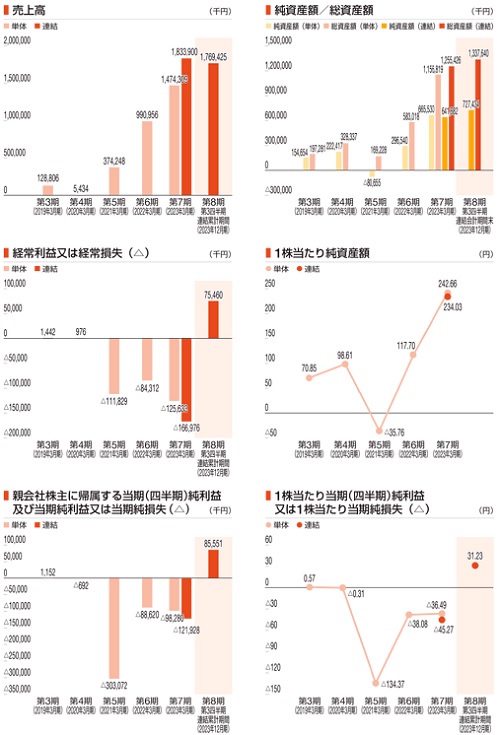

今期2025年3月期の連結業績は売上28.41億円で四半期利益が2.69億円とかなり調子が良い。ただファンド出資があるため警戒されているようですね。

実力がある企業だと思われるが広告業界はステルスマーケティング規制により厳しい局面となっている企業が多くなっている。

同社は問題ないが成熟感は否めないか。IPOに当選すれば数万円の利益が見込めるため個人的には参加予定。

ライスカレー(195A)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年8月01日~2027年8月01日 | 90,000株 発行価格264円 |

| 2021年10月10日~2029年10月09日 | 95,600株 発行価格459円 |

| 2023年4月30日~2031年4月28日 | 179,000株 発行価格688円 |

| 2023年8月04日~2032年2月03日 | 57,000株 発行価格1,109円 |

※一部省略しています

ロックアップは90日間と180日間にわかれ90日間分にだけ発行価格の1.5倍解除設定があります。

ストックオプションの株数残や発行価格は上記のようになります。461,600株が行使期限入りします。

時価総額は東証データの上場時発行済み株式数の2,968,590株から算出すると想定価格ベースで約42.2億円になります。

初値2倍は厳しいでしょうけどいい感じのIPOだと思います。今期四半期利益予想が2.69億円でした!

クラウドバンクでお得なキャンペーンが行われています。4,500円分の楽天ポイントが貰えます。

1万円投資するだけでも2,500円分貰えます。毎日ログインするだけでも1P貰えるのは凄いですね。なので投資しながら毎日貰ってます。

タグ:IPO初値予想