SKIYAKI(3995)IPO新規上場 | 初値予想と幹事情報

SKIYAKI(3995)IPOが新規上場承認されました。

主幹事がいちよし証券になり今年は2回目の主幹事です。なかなか当選しませんが、初値期待は出来ると思うため申込はあきらめずにしたいと思います。音楽産業を支える収入源に注目しサービスを展開している企業です。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証マザーズ |

| 公開予定 | 10月26日 |

| BB期間 | 10月10日~10月16日 |

| 企業ホームページ | https://skiyaki.com/ |

【事業の内容】

当社グループでは、これからの時代には、人間が最も力を発揮できる「創造・遊び」の領域における革命的な変化が人々から求められると考えており、「創造革命で世界中の人々を幸せに」という企業理念を掲げております。「創造革命」の担い手であるアーティストやクリエイターは、音楽・漫画・アニメ・映画・舞台・アートなどのエンタテインメント領域で活動を行っている一方で、その創造的な活動を行う人やコンテンツには、応援し支える「ファン」の存在が不可欠です。これらのファンのためのサービスをテクノロジーによって実現し、新しいマーケットを創造する取り組みを、Fan × Technology = “FanTech”と定義し、当社グループの事業領域としております。

【手取金の使途】

手取概算額491,480千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限201,894千円と合わせた手取概算額合計上限693,374千円について、SKIYAKI EXTRAを中心とした自社サービスシステムの機能追加開発に係る開発者の人件費に228,074千円、当該開発者の採用費及び教育研修費に43,800千円、従業員数の増加に伴う本社移転費用に136,000千円、当社事業と親和性が高く、シナジー効果が見込める企業との資本提携・出資に285,500千円を充当する予定

目次まとめ

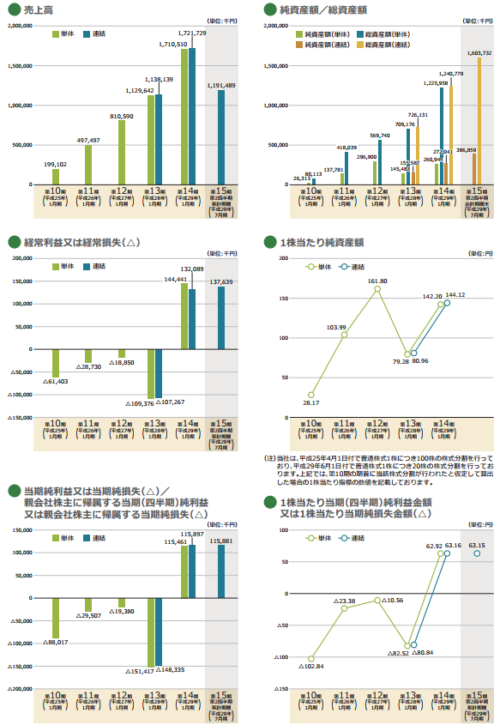

SKIYAKI(3995)IPOの業績

SKIYAKIの事業は、ソリューションプラットフォーム「SKIYAKI EXTRA」を開発・提供しています。

日本国内における音楽産業の収益構造の変化にいち早く着目し「ファンクラブ」「グッズ」「チケット」の3つがアーティスト活動を支える主要な収益源を確保しています。

現在では音楽業界にとどまらず、「漫画」や「アニメ及び2.5次元ミュージカル」などのジャンルへの提供も進んでいるそうです。

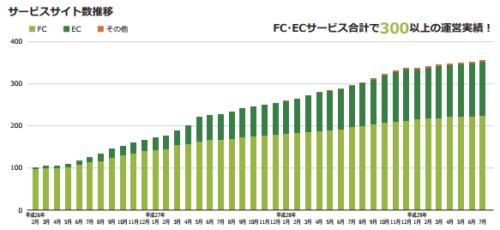

平成29年7月末現在、「SKIYAKI EXTRA」を利用して運営されているファンクラブサービス及びグッズECサービス数は、356サービス(前連結会計年度末比10.9%増加)、総登録会員数は118万人(前連結会計年度末比20.0%増加)

ソリューションプラットフォーム「SKIYAKI EXTRA」の他には、オンデマンドグッズサービス「SKIYAKI GOODS」、映画・映像制作、旅行・ツアー事業やコンサート・イベント制作事業なども展開しています。

企業の特徴としては、グループで提供するプラットフォームにより高い専門性を有した人材の確保が可能なためプラットフォームの開発力とノウハウを保持していること、さらには年間120以上のサイト(オフィシャルサイト、ファンクラブ・ファンサイト、ECサイト)のリリース実績があり、サイト制作スピードと運用体制が整っています。

親会社が、カルチュア・コンビニエンス・クラブのため自社会員基盤やTSUTAYAなどの事業基盤を活用したファンクラブ・ファンサイト事業の本格展開に向けた資本・業務提携等を利用した戦略的パートナーシップが可能であること等が上げられます。

SKIYAKI(3995)IPO仮条件から公開価格の日程

| 仮条件 | 10月05日 |

| 想定価格 | 3,400円 |

| 公開価格 | 10月17日発表 |

想定価格から試算される市場からの吸収金額は約14.7億円です。

オーバーアロットメントを含めると約16.9億円になります。

上場規模は通常サイズよりも少し大きめになりますが、業績やサービスを考慮すると十分吸収は可能だと思います。

平成28年1月期の大きな赤字は上場前の準備だと思うのでこの赤字はあまり気になりません。

FCサービスによる収益拡大が一つのポイントになると考えていますが、ECサービスもスマートフォンデバイスのおかげで安定的に収益があると思います。

【FCサービスって何?】

FCサービスは、主に音楽系アーティストや声優、アニメ、2.5次元ミュージカルに関するオフィシャルコンテンツの配信や、ライブ・イベントへの会員先行チケット販売等が可能なシステムの提供及びサイト運営を行っております。コンテンツ例としては、ニュース、プロフィール、ディスコグラフィ等の基本情報や、画像、動画、ブログ、チケット先行販売、限定グッズ販売、イベント参加などがあり、それぞれのコンテンツは公開制限(無料会員向け/有料会員向け)を管理画面で設定することが可能です。

SKIYAKI(3995)の幹事団詳細と会社データ

| 公募株数 | 160,000株 |

| 売出株数 | 272,600株 |

| 公開株式数 | 432,600株 |

| OA売出 | 64,800株 |

| 引受幹事 | いちよし証券(主幹事) 岡三証券 極東証券 マネックス証券 東洋証券 SBI証券 水戸証券 エイチ・エス証券 エース証券 |

※岡三オンライン証券取扱い決まりました

※むさし証券も委託幹事で取扱いが発表されました

いちよし証券からの申込が優位だと思います。

その他には極東証券や水戸証券などの地方証券で店頭口座を持っている人は期待ができるかもしれません。

私は口座を持っていないのでSKIYAKIのIPOには当選する可能性が低いと思います。

意外にいちよし証券の店頭はハードルが高いと聞いていますが、実際のところは解りません。

過去にIPOを店頭でたくさん貰っていた人がネットでいましたけど、まだ貰っているのかな?と思いだしてしまいました~

東京都渋谷区桜丘町に本社、会社設立は2003年08月13日です。

社長は宮瀬卓也氏、従業員数は49人(臨時10人)、平均年齢30.1歳、平均勤続年数3年、年間平均給与約460万円です。

SKIYAKI(3995)IPOの初値予想

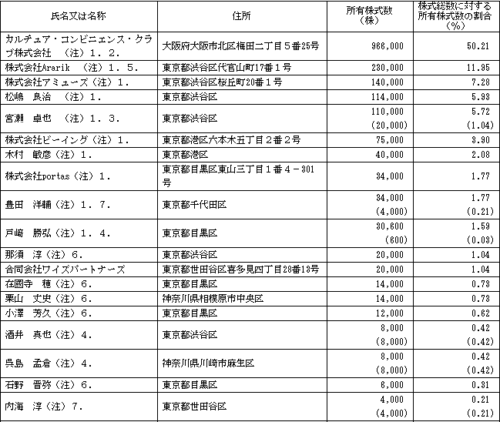

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である木村 敏彦、株式会社portas、在國寺 穂、那須 淳、栗山 丈史、小澤 芳久、売出人かつ当社取締役である戸﨑 勝弘、売出人かつ貸株人である株式会社Ararik、当社株主かつ当社取締役である宮瀬 卓也及び豊田 洋輔は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年1月23日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

SKIYAKI(すきやき)IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| いちよし証券(主幹事) | 355,100株 |

| 岡三証券 | 17,300株 |

| 極東証券 | 12,900株 |

| マネックス証券 | 12,900株 |

| 東洋証券 | 8,600株 |

| SBI証券 | 8,600株 |

| 水戸証券 | 8,600株 |

| エイチ・エス証券 | 4,300株 |

| エース証券 | 4,300株 |

※目論見の訂正事項発表後に記載します

SKIYAKIIPOの直感的初値予想

第一弾⇒ 4,000円~4,600円

第二弾⇒ 5,800円

※仮条件発表後

SKIYAKIIPOの大手初値予想

上限6,500円を目標を目指す展開

SKIYAKI(3995)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成26年7月26日~ 平成34年7月24日 | 18,000株 発行価格125円 |

| 平成27年4月19日~ 平成35年3月29日(A) | 4,000株 発行価格350円 |

| 平成27年4月19日~ 平成35年3月29日(B) | 4,000株 発行価格350円 |

| 平成28年5月16日~ 平成35年5月17日 | 6,600株 発行価格350円 |

| 平成28年5月17日~ 平成35年5月15日 | 600株 発行価格350円 |

| 平成29年6月12日~ 平成37年6月11日 | 37,800株 発行価格350円 |

| 平成29年10月16日~ 平成37年10月15日 | 1,000株 発行価格350円 |

| 平成29年10月16日~ 平成37年10月15日 | 600株 発行価格350円 |

| 平成30年4月15日~ 平成38年4月14日 | 600株 発行価格350円 |

| 平成31年1月31日~ 平成38年12月30日 | 12,000株 発行価格615円 |

| 平成31年1月31日~ 平成38年12月30日 | 4,000株 発行価格615円 |

ロックアップが平成30年1月23日まで90日間掛けられています。

ロックアップの解除倍率は1.5倍設定になります。

ストックオプションの株数残や発行価格は上記のようになり、合計は89,200株と回数の割には少ないです。

時価総額は東証データの上場時発行済み株式数の1,995,000株から算出すると想定価格ベースで約67.8億円になります。

SKIYAKIの読みは調べると、「すきやき」で合っていました。

私は知りませんでしたが、ファンサイトやファンクラブでは有名みたいです。食べるすき焼き?と思ってしまったので読みも違うと思ったんですけどね~

目論見をみていて気が付いたんですが、仮想通貨で有名な言葉が生まれた「ブロックチェーン」とか人工知能などの領域にもサービス展開していくそうです。

音楽関係などでVRなどを使ったLIVE配信は既に考えられていますけど、IPO時には上記のようなキーワードも重要になります。

何処で申込んだ方が良いのかについては主幹事しか答えが出ません。

運よくマネックス証券で当選すればよいと思いますが、激戦になるため難しいかもしれません。

マネックス証券は幹事引受の全てを抽選に回す事で有名ですが、今回はん株価設定が少し高いのでお金が無い方もいるかもしれません!

そこに期待ですね。

初値2倍は厳しいかもしれませんが、その前に証券口座が幹事の半分くらいしか無い時点で厳しいかもしれません。

それでも1回当選すれば給料分くらい出る可能性があるためせっせと申込んでみます。

タグ:IPO初値予想