ロードスターキャピタル(3482)IPOがマザーズへ新規上場承認 【クラウドファンディングIPOだね】

ロードスターキャピタル(3482)IPOが東証マザーズへ新規上場承認されました。

クラウドファンディングを行う企業は数あれど、評判が昔から良かったので上場は好印象です!不動産業を東京都内を中心に行っている他、不動産特化型クラウドファンディングサービスを行っています。

| 業 種 | 不動産業 |

| 上場市場 | 東証マザーズ |

| 公開予定 | 9月28日予定 |

| BB期間 | 9月11日~9月15日 |

| 仮条件 | 9月08日 |

| 想定価格 | 1,820円 |

| 公開価格 | 9月19日 |

| 公募株数 | 740,000株 |

| 売出株数 | 360,000株 |

| 公開株式数 | 1,100,000株 |

| OA売出 | 165,000株 |

| 引受幹事 | みずほ証券 SMBC日興証券 SBI証券 マネックス証券 松井証券 岡三証券 岩井コスモ証券 エース証券 丸三証券 ※岡三オンライン証券委託取扱決まる |

【事業内容】

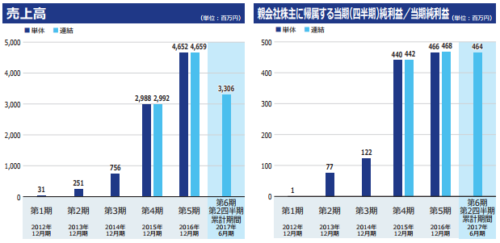

当社グループの企業集団は、当社及び連結子会社(ロードスターファンディング株式会社)の計2社で構成されており、オフィスビル等への不動産自己投資を中心に、不動産賃貸事業(以下、不動産投資事業及び不動産賃貸事業を合わせて「コーポレートファンディング事業」という。)、不動産特化型のクラウドファンディング(注1)事業、不動産仲介・コンサルティング事業、及び不動産アセットマネジメント事業を展開しております。

不動産投資事業では東京23区内のオフィスビルを取得しリノベーション等を行い稼働率を向上させています。規模としては数億円から30億円前後の中規模オフィスビルを手掛け、他社が取り扱わないような案件も積極的に購入しているようです。

クラウドファンディング事業ではOwnersBook(オーナーズブック)という不動産に特化したクラウドファンディングサービスの提供を行っています。

インターネットを通じて個人投資家が1口1万円から投資が出来るサービスを構築しています。その人気は高く会員数や累積金額の伸びは今後も期待できそうです。

⇒ SBIネオトレード証券IPO抽選ルールと当選の秘訣 【IPO抽選に資金不要】

⇒ IPO抽選が完全抽選方式のマネックス証券が凄い理由

ロードスターキャピタル初値予想とIPO分析をざっくり考えてみる

東京都中央区銀座に本社を置き、会社設立は2012年3月、社長は岩野達志氏です。日本不動産に入社後4年後にゴールドマン・サックス・リアルティ・ジャパンに入社、その後1社を経てロードスターキャピタル代表取締役社長になっています。

従業員数24人で平均年齢41.2歳、平均勤続年数は1.7年で平均年間給与約607万円です。

【ロックアップの状況】

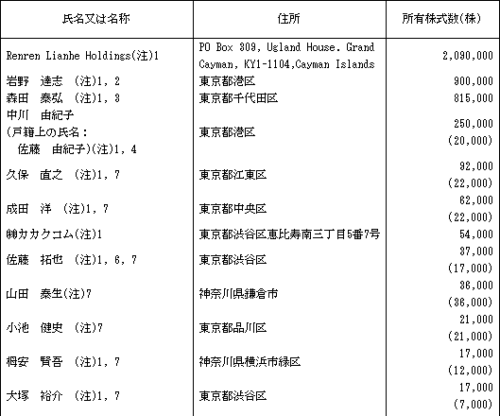

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である岩野達志、売出人であるRenren Lianhe Holdings、森田泰弘及び中川由紀子(戸籍上の氏名:佐藤由紀子)は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の2017年12月26日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ロックアップは90日間でロックアップ解除倍率は1.5倍です。

株主名簿を見るとベンチャーキャピタル出資は無いようです。しばらくは業績も好調だと思うのでIPO段階でも人気になる銘柄だと思います。

市場からの吸収金額は約20億円、オーバーアロットメントを含めると約23億円になり上場規模は荷もたれ感が出てくるところです。しかし、クラウドファンディング事業という新規性が加わる事で初値後の値動きにも期待が出来ると思います。優良レポートでも似たような事を書いてるでしょうしね~

上場日の翌日には大注目銘柄のマネーフォワード(3994)が控えているので、当日の初値形成が一番良いでしょうね。初値予想もロックアップの1.5倍~2倍で落ち着くかな?SMBC日興証券だと両方取り扱っていますし、マネーフワードは主幹事なのでIPOを申込には当選確率が高めだと思うのでお勧めです。

![]() マネーフォワード(3994)主幹事引受け企業⇒ SMBC日興証券

マネーフォワード(3994)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想