アルヒ(7198)IPO新規上場 | 初値予想と幹事情報

アルヒ(7198)IPOが新規上場承認されました。

上場規模が大きいため不安を抱えそうですが、SGホールディングスと同じでグローバルオファリング銘柄となっています。

アルヒIPOはOA込みで約256億円規模です。すべて売出し株となっているためよく分析をしてから申し込みを考えたい銘柄です。

| 業 種 | その他金融業 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 12月14日 |

| BB期間 | 11月28日~12月04日 |

| 企業ホームページ | https://www.aruhi-group.co.jp/ |

【事業の内容】

フラット35を中心とする住宅ローンの貸付及び回収を行うモーゲージバンク事業

目次まとめ

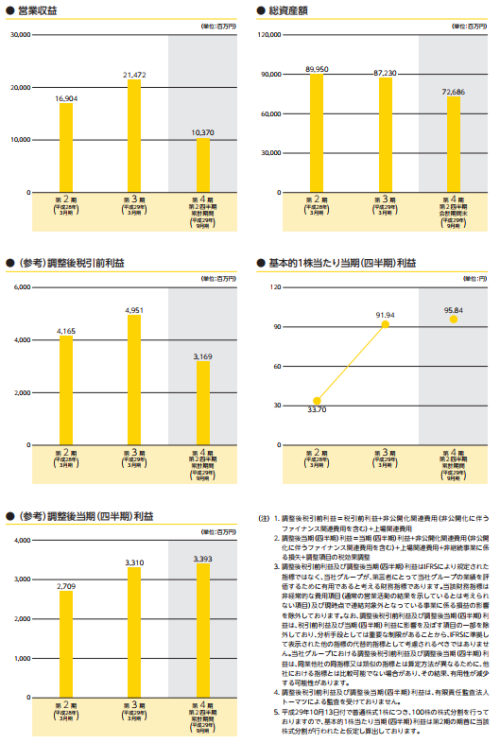

アルヒ(7198)IPOの業績と事業内容

アルヒは、主に貸金業法に基づく「貸金業者」として、証券化を資金調達手段とした住宅ローンのオリジネート(貸付)とサービシング(回収)を行う住宅ローン事業会社です。

その他、提携金融機関等の住宅ローン商品等の媒介や、銀行法に基づく「銀行代理業者」として提携金融機関等の住宅ローン商品を代理で販売しています。

ビッグデータの活用などから現在の家賃をベースにしたおすすめエリア、物件種別及び条件に合う物件の提示や住宅ローンのシミュレーションもできるシステムを備えています。

フラット35などの商品や、それに付随する商品を取り扱う企業ですね。

既に類似企業の多数あるため特別珍しくないIPOだと思います。

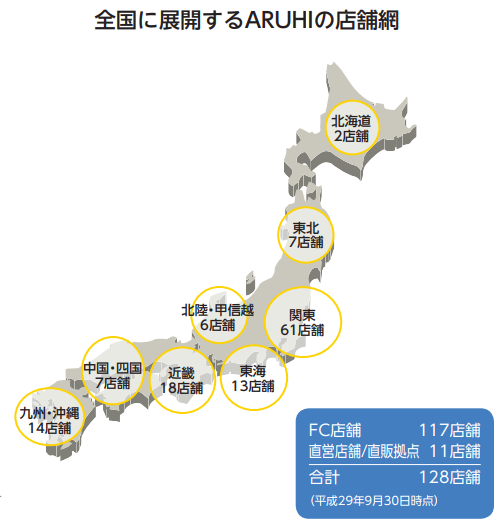

ただ、全国展開をしている企業でそれなりに有名企業だと思われるため、ある程度買い需要もあるでしょう。

アルヒ(7198)IPO仮条件から公開価格の日程

| 想定価格 | 1,340円 |

| 仮条件 | 1,150円~1,340円 |

| 公開価格 | 12月05日 |

想定価格から試算される市場からの吸収金額は約242億円です。

オーバーアロットメントを含めると約256億円になります。

前日に「SGホールディングス」が上場するため回避される方も多そうですね。

アルヒ(7198)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 18,040,300株 |

| 公開株式数 | 18,040,300株 |

| OA売出 | 1,082,500株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 UBS証券 SMBC日興証券 大和証券 SBI証券 |

※国内売出し10,824,200株、海外売出し7,216,100株

野村證券が主幹事をしますが、平幹事からも申し込めば当選の期待は高いと思います。

大きな利益を取りに行くIPOでは無いため人気はあまりないと思いますが、上場後に大きく動く銘柄も過去にありました。地合いが違いますが、見直されるとこの手のIPOは上場後が面白いでしょう。

東京都港区六本木が本社になり、会社設立は2014年05月と新しいです。

社長は濵田宏氏、従業員数は290人で臨時雇用者は年間75人です。

平均年齢は37.86歳、平均勤続年数3.82年、平均年間給与約512.8万円です。

アルヒ(7198)IPOの初値予想

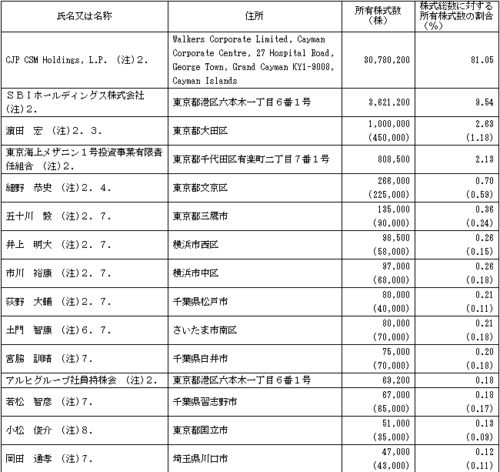

※株主の状況

【ロックアップ情報】

グローバル・オファリングに関連して、売出人及び貸株人であるCJP CSM Holdings, L.P.、当社の株主であるSBIホールディングス株式会社、濵田 宏、アルヒグループ社員持株会、五十川 毅、細野 恭史、井上 明大、荻野 大輔、市川 裕康、小松 俊介、吉田 惠一、土門 智康、宮脇 訓晴、木原 亮、岡田 通孝及び若松 智彦並びに当社の新株予約権者である当社グループの役職員108名(株主である者を除く。)は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の日までの期間(以下「ロックアップ期間」という。)中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式等の売却等(但し、売出人によるグローバル・オファリングにおける当社普通株式の売出し及び売却、オーバーアロットメントによる売出しのための当社普通株式の貸渡し、グリーンシューオプションの行使に基づく当社普通株式の売却等を除く。)を行わない旨を約束する書面を差し入れる予定であります。

アルヒIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 3,574,200株 |

| みずほ証券 | 3,574,200株 |

| UBS証券 | 1,303,200株 |

| SMBC日興証券 | 645,100株 |

| 大和証券 | 645,100株株 |

| SBI証券 | 1,082,400株 |

※目論見の訂正事項発表後に記載します

アルヒIPOの直感的初値予想

第一弾⇒ 1380円

※ファーストインプレッション

第二弾⇒ 1,450円

※仮条件発表後

アルヒIPOの大手初値予想

初値予想上限1,500円?

アルヒ(7198)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年3月31日~ 平成37年3月31日 | 306,000株 発行価格511円 |

| 平成30年3月31日~ 平成37年3月31日 | 391,100株 発行価格500円 |

| 平成31年3月31日~ 平成38年3月31日 | 253,000株 発行価格510.1円 |

| 平成31年3月31日~ 平成38年3月31日 | 196,500株 発行価格500円 |

| 平成32年3月31日~ 平成39年3月31日 | 451,400株 発行価格765円 |

| 平成32年3月31日~ 平成39年3月31日 | 291,100株 発行価格750円 |

| 平成32年3月31日~ 平成39年3月31日 | 5,000株 発行価格750円 |

ロックアップは180日間、ロックアップ解除倍率は記載ありません。

ストックオプションの株数残や発行価格は上記のようになります。上場時点で行使可能なストックオプションはありません。

時価総額は東証データの上場時発行済み株式数の36,080,600株から算出すると想定価格ベースで約483.5億円になります。

不安なIPOだと思うためしばらく様子見です。

アルヒに申し込むよりもSGホールディングスのほうが安心感はある気がします。

国内分だけの吸収でも約145億円になる予定なです(オーバーアロットメントを除く)

![]() IPO抽選に前受金不要で参加できる大切な企業! 【キャンペーンあり】

IPO抽選に前受金不要で参加できる大切な企業! 【キャンペーンあり】

タグ:IPO初値予想