アトリエはるか(6559)IPO新規上場 | 初値予想と幹事情報

アトリエはるか(6559)IPOが新規上場承認されました。

名古屋証券取引所セントレックスに上場をしますが、上場規模がなんと約0.8億円規模となっています!

公開株式式数も51,000株とオーバーアロットメント7,600株とものすごく少なくなっています。さらに岡三証券が主幹事となっており、色々と気になる案件です。

| 業 種 | サービス業 |

| 上場市場 | セントレックス(名証) |

| 公開予定 | 12月07日 |

| BB期間 | 11月17日~11月24日 |

| 企業ホームページ | http://www.haruka.co.jp/ |

【事業の内容】

当社グループは、女性の身だしなみに関するサービスを提供するトータル・ビューティ事業を展開しております。当社の事業の柱となるサロン運営は、ヘアメイク、ネイルのほかレンタルドレス等のサービスを提供しております。ヘアメイクとは、ヘアセット(注)・ヘアアレンジ(注)とメイクの総称であります。

【手取金の使途】

手取概算額18,358千円については、平成31年3月期までにおけるサロン業務運営システムにかかる開発費に全額充当する予定です

目次まとめ

アトリエはるか(6559)IPOの業績と事業内容

アトリエはるか事業の柱となるサロン運営です。

ヘアメイクやネイルの他、レンタルドレス等のサービスを提供しています。

ヘアメイクやネイルサービスに特化ている企業です。

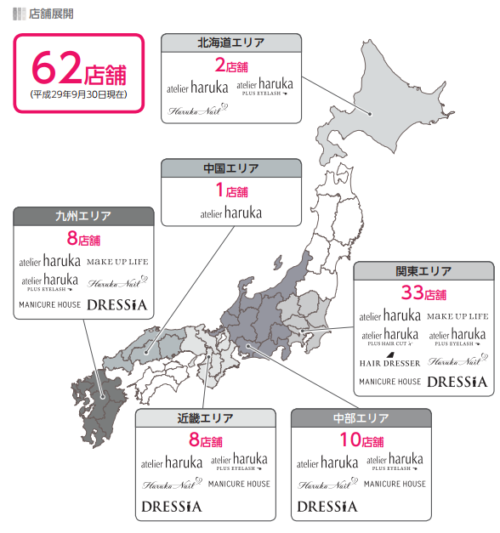

一般の美容室が出店できない狭隘スペースに低コストで出店する特徴があり、全国主要都市のターミナルとなる駅ナカ・駅チカを中心に出店しています。

62店舗すべてが直営店となっているため均一したサービ展開をしているようです。

化粧品や髪飾りなどの雑貨も店舗にてオリジナル商品として販売しているそうです!ネイルブランドやレンタルドレスなどもあり、女性うけは良いみたいです。

アトリエはるか(6559)IPO仮条件から公開価格の日程

| 想定価格 | 1,400円 |

| 仮条件 | 1,250円~1,400円 |

| 公開価格 | 11月27日 |

想定価格から試算される市場からの吸収金額は約0.7億円です。

オーバーアロットメントを含めると約0.8億円になります。

地方証券でもこの上場規模は小さいので公開株式を取得できれば10万円程度は利益が出る可能性が高いですね~

2017年の地方上場を調べると2月23日のフュージョン(3977)のアンビシャス以来になります。

フィュージョンはビッグデータなどを取り扱っていて人気でしたが、「アトリエはるか」も人気になる?

2016年上場のティビィシィ・スキヤツト(3974)を思い出しますが、「美容サロン向けICT(情報通信技術)事業」なのでなんとなく似ています。上場日は12月27日でした。1年ぶりですよ~

アトリエはるか(6559)IPOの幹事団詳細と会社データ

| 公募株数 | 16,000株 |

| 売出株数 | 35,000株 |

| 公開株式数 | 51,000株 |

| OA売出 | 7,600株 |

| 引受幹事 | 岡三証券(主幹事) 岡三オンライン SMBC日興証券 SBI証券 マネックス証券 |

株数が少ないため当選するのも難しいでしょうけど、公開価格割れを起こさないような銘柄はすべて申し込んでおきましょう。今回も同様ですね。

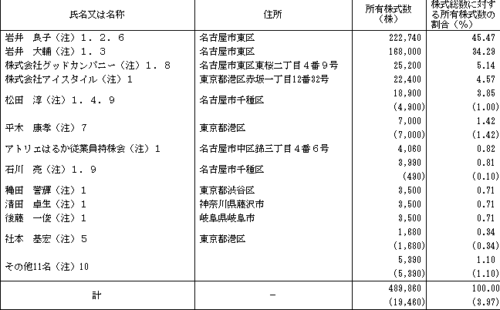

愛知県名古屋市中区本社で、社長は岩井大輔氏です。

株式保有率は34.29%と高めですが、岩井良子氏持ち分が45.47%となっています。調べると岩井良子氏は、代表取締役社長「岩井大輔の配偶者」となっていました。

従業員数266人(臨時雇用者数は119人)、平均年齢27.6歳、平均勤続年数2.9年、年間平均給与約296万円となっています。連結従業員数は276人。

アトリエはるか(6559)IPOの初値予想

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である岩井良子並びに当社株主である岩井大輔、株式会社グッドカンパニー、株式会社アイスタイル、松田淳、アトリエはるか従業員持株会、石川亮、穐田誉輝、清田卓生及び後藤一俊は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成30年6月4日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得することは除く。)等は行わない旨合意しております。

アトリエはるかIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 岡三証券(主幹事) | 46,000株 |

| SMBC日興証券 | 2,500株 |

| SBI証券 | 1,500株 |

| マネックス証券 | 1,500株 |

※目論見の訂正事項発表後に記載します

アトリエはるかIPOの直感的初値予想

第一弾⇒ 1,800円~2,000円

※ファーストインプレッション

第二弾⇒ 2,100円

※仮条件発表後

アトリエはるかIPOの大手初値予想

初値予想2,300円上限!

アトリエはるか(6559)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年3月19日~ 平成38年3月18日 | 10,290株 発行価格1,286円 |

| 平成31年3月22日~ 平成39年3月21日 | 9,170株 発行価格1,429円 |

ロックアップ180日間(平成30年6月04日)でロックアップ解除倍率の記載はないようです。

ベンチャーキャピタル出資もないため初値利益も高くなる傾向にあります!

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は名証データの上場時発行済み株式数の486,400株から算出すると想定価格ベースで約6.8億円になります。

公開株数的に当選期待は低いかもしれませんが、申し込むだけ申し込んでおきたい銘柄です。

最大で10万円程度の利益も見込めそうなので今後の情報にも期待したいと思います。

初値2倍は厳しいでしょうが、当たれば大きな利益を生みそうですからね!

調べているうちに解りましたが、グリーンズ(6547)や安江工務店(1439)も名古屋証券取引所に上場しているようです。東証との同時上場だと思います。

岡三オンライン証券の取り扱いがあれば前受け金が不要なので申し込んでおきましょう。

※岡三オンライン証券で「アトリエはるかIPO」の取り扱いが決定しています

タグ:IPO初値予想