イーソル(4420)IPO新規上場 | 初値予想と幹事情報

イーソル(4420)IPOがマザーズに新規上場承認されました。主幹事は野村證券となり、公開株数1,035,100株、オーバーアロットメント155,200株、上場規模は約17.5億円(想定ベース)になります。業績が好調に推移しており人気となりそうです。昭和50年からの創業ということで安定感があります。

事業は「組込み機器向けのOS開発」や「組込みソフトウェアの受託開発」などを行っており、フランスにも連結子会社があります。業界の革新もありながら43年を経て上場します。上場後も開示情報を見る限り業績拡大期待はできます。公開株数が多い案件ですが、買い需要はかなりあり、野村證券主幹事なので売りも少ないでしょう。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 10月12日 |

| BB期間 | 9月25日~10月01日 |

| 企業ホームページ | https://www.esol.co.jp/ |

| 事業の内容 | 組込み機器向けのOS開発、組込みソフトウェアの受託開発等 |

【手取金の使途】

手取概算額1,135百万円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限209百万円と合わせて、主に運転資金(研究開発費、人材採用費等)及び設備資金(敷金等の設備投資を含む)に充当する予定であります。具体的には、下記の通りであります。

①研究開発費

組込みソフトウエア事業の維持と成長、リビジョンアップ(プログラムの障害除去や機能維持を指します)を目的として962百万円(平成31年12月期482百万円、平成32年12月期480百万円)を充当予定であります。②人材採用費等

当社グループの事業の更なる拡大のため、組込みソフトウエア開発の人材を含む人材採用に係る採用費及び知名度向上のための広告宣伝費に223百万円(平成31年12月期126百万円、平成32年12月期97百万円)を充当予定であります。③設備資金

基幹システム(販売管理等ソフトウエア)の社内構築31百万円、社内サーバ(社内ICTインフラ)の入替14百万円、電話交換機(通信設備)劣化に伴う置換え25百万円、社員の増加に伴う事務所増床設備22百万円及び増床に伴う敷金22百万円を目的として114百万円(平成30年12月期15百万円、平成31年12月期71百万円、平成32年12月期28百万円)を充当する予定であります。

目次まとめ

イーソル(4420)IPOの業績と事業内容

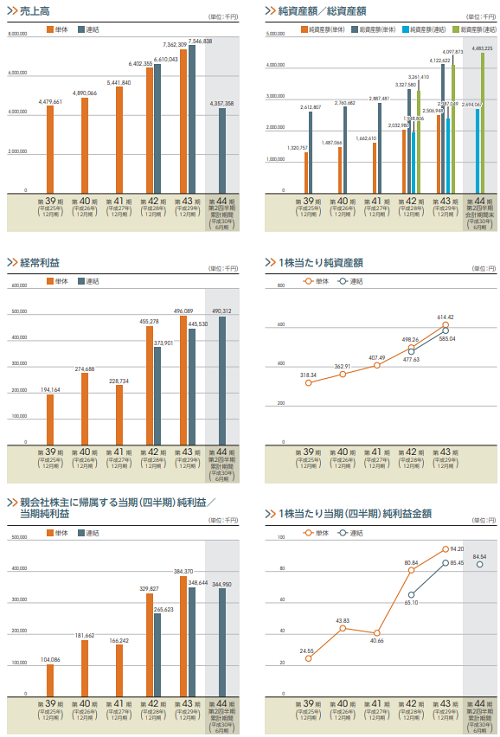

業績は増収増益を繰り返し売上は前期が75.5億円程あり、四半期利益は約3.5億円となります。今期は既に四半期利益が前期と同水準のため期待できそうです。上場規模は少し大きいサイズですが、吸収可能だと考えています。

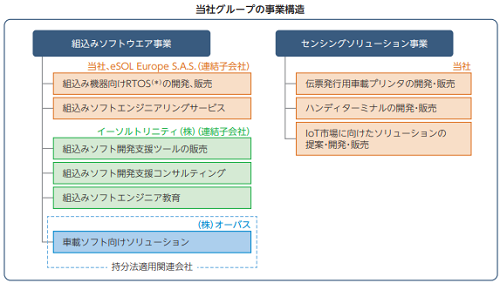

同社は連結子会社と持分法適用関連会社の3社から構成されており、「組込みソフトウエア事業」と「センシングソリューション事業」の2つの事業を主たる業務としています。取引先大手にはデンソー(6902)やソニー(6758)などの名前が挙げられています。

組込みソフトウエア事業は、国内外の顧客(自動車関連メーカ、デジタル家電メーカ、産業機器メーカ、医療機器メーカ)に対して、リアルタイム・オペレーティング・システムの開発や販売、組込みソフトウエアの受託業務としての「組込みソフトエンジニアリングサービス」、「組込みソフトウエア開発にかかわるコンサルテーション」、「組込みソフトウエア開発のためのツールの販売」、「組込みソフトウエア開発エンジニアの教育」を行っています。

同社グループの提供するソリューションは、今後の成長を期待しているIoTの基盤技術であり、産業横断的な技術要素からなる組込み市場において、様々な顧客層を対象としています。

加えて、平成28年には株式会社デンソー、日本電気通信システム株式会社と3社で、自動車向けソフトウエア市場に特化した、株式会社オーバスを合弁会社として設立し、日本国内外の自動車メーカや部品メーカへ、製品とサービスの提供しています。

※オーバスは持分法適用関連会社

同社が注力している自動車市場では、車載エレクトロニクス技術がますます高度化し、常時インターネットに接続し多数のセンサを搭載した「コネクテッドカー(つながる車)」や自動運転に注目が集まっています。また自動車や医療分野を中心に、安全技術への需要が高まっており、機能安全規格の認証取得が求められる傾向にあるそうです。

センシングソリューション事業は、大きく2つのビジネスから構成され全てを自社で行っています。その1つは、組込み技術の応用製品として、ニッチ市場向けのハードウエアを開発・販売する物流関連ビジネスです。主に「ハム・食品メーカ、冷食/アイスメーカ・卸、倉庫・運送業、ハンディターミナルメーカ、フォークリフトメーカ」を顧客対象としています。

2つ目は、衰退期に入ったと考えられる車載プリンタのビジネスに替わるものとして平成26年12月より始めた「センサネットワーク関連ビジネス」です。主に自動販売機ベンダや地方自治体・農家・漁業組合等に直接又は仲介会社を通じて営業活動を行っています。

イーソル(4420)IPO仮条件から公開価格の日程

| 想定価格 | 1,470円 |

| 仮条件 | 1,580円~1,680円 |

| 公開価格 | 10月02日 |

想定価格から試算される市場からの吸収金額は約15.2億円です。オーバーアロットメントを含めると約17.5億円になります。新興市場の上場規模としては少し大きなサイズですが、業績が良いため公開価格を超えてくるでしょう。

手掛けやすい金額となっていますが、100万株以上の公開株がある点は要注意です。地合いによってはそれほど高い初値が付かない可能性もあり得ます。

イーソル(4420)IPOの幹事団詳細と会社データ

| 公募株数 | 850,000株 |

| 売出株数 | 185,100株 |

| 公開株式数 | 1,035,100株 |

| OA売出 | 155,200株 |

| 引受幹事 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 みずほ証券 岩井コスモ証券 むさし証券 SBI証券 |

主幹事野村證券からの申し込みは必ず行っておきたいところです。その他では、後期型抽選のauカブコム証券も狙って申込をしておきます。みずほ証券からの当選は難しそうですが、資金重複でもよいためログインついでに申し込みをしておきましょう。

資金が余れば公開型抽選の岩井コスモ証券からの申し込みもお勧めします。株数が多いため資金と口座があれば抽選確率を高めることができます。

会社設立は1975年5月29日、本社は東京都中野区本町一丁目32番2号、社長は長谷川勝敏氏(56歳)です。従業員数は409人(臨時雇用者53人)、平均年齢38.7歳、平均勤続年数10.6年、平均年間給与約597万円となります。

イーソル(4420)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| イーソル従業員持株会 | 1,191,370株 | 27.33% |

| 株式会社KAM | 352,680株 | 8.09% |

| 笠谷 喜代年 | 340,190株 | 7.80% |

| 株式会社ビーオービー | 300,000株 | 6.88% |

| イーソル株式会社 | 279,820株 | 6.42% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人及び売出人である山田光信並びに売出人である長谷川勝敏、笠谷喜代年、上山伸幸、上前勉、久保田伊佐雄、丸山武四、奥谷弘和、権藤正樹及び徳永太並びに当社株主であるイーソル従業員持株会、株式会社KAM、株式会社ビーオービー、株式会社アバールデータ、澤田勉、高橋佐敏、株式会社三菱UFJ銀行、株式会社りそな銀行、日本生命保険相互会社、屋江保秀、阿部義宏、玉井綾子、石川正敏、戸谷陽一、室岡基、金子健及び高野憲一郎は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年1月9日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨合意しております。

イーソルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 900,700株 |

| 三菱UFJモルガン・スタンレー証券 | 41,400株 |

| みずほ証券 | 41,400株 |

| 岩井コスモ証券 | 31,000株 |

| むさし証券 | 10,300株 |

| SBI証券 | 10,300株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

イーソルIPOの直感的初値予想

第一弾⇒ 2,300円

※ファーストインプレッション

第二弾⇒ 2,400円

※仮条件発表後

イーソルIPOの大手初値予想

1,900円~2,200円

その後、2,000円~2,400円

イーソル(4420)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 新株予約権はありません | -株 発行価格-円 |

ロックアップは90日間(平成31年1月09日)、ロックアップ解除倍率の記載は目論見にありません。また、ストックオプションの採用はなく、ベンチャーキャピタル出資もありません。株主構成を見ると従業員保有の株式数が多くなっています。筆頭株主は持株会となっており、関係者の持ち分が多くなっています。

時価総額は東証データの上場時発行済み株式数の5,210,000株から算出すると想定価格ベースで約76.6億円になります。何となくですが、将来の東証1部銘柄になる気がします。

公開株式数が多いため積極的に獲得を目指して、1枚当たり10万円の利益が出れば公募組は嬉しいパターンだと思います。このような銘柄が数銘柄続くとIPOもさらに盛り上がるはずです!

![]() イーソル(4420)IPOを委託経由で取り扱い!⇒ auカブコム証券

イーソル(4420)IPOを委託経由で取り扱い!⇒ auカブコム証券

タグ:IPO初値予想