ファブリカコミュニケーションズ(4193)上場とIPO初値予想【幹事配分や独自評価あり】

ファブリカコミュニケーションズ(4193)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事は東海東京証券が引受けます。

上場規模は約32.4億円で公開株数511,500株、オーバーアロットメント76,700株です。想定発行価格は5,500円になっています。

株価設定が高いため気になる案件です。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 4月07日 |

| BB期間 | 3月23日~3月29日 |

| 企業ホームページ | https://www.fabrica-com.co.jp/ |

| 事業の内容 | 業務支援システム開発・販売事業、SMS 配信ソリューション事業、インターネットメディア事業、WEB マーケティング事業、自動車整備・レンタカー事業 |

【手取金の使途】

手取概算額499,000千円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限388,102千円と合わせた手取概算額合計上限887,102千円を設備資金、運転資金、投融資資金及び長期借入金返済に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ファブリカコミュニケーションズ(4193)IPOの業績と事業内容

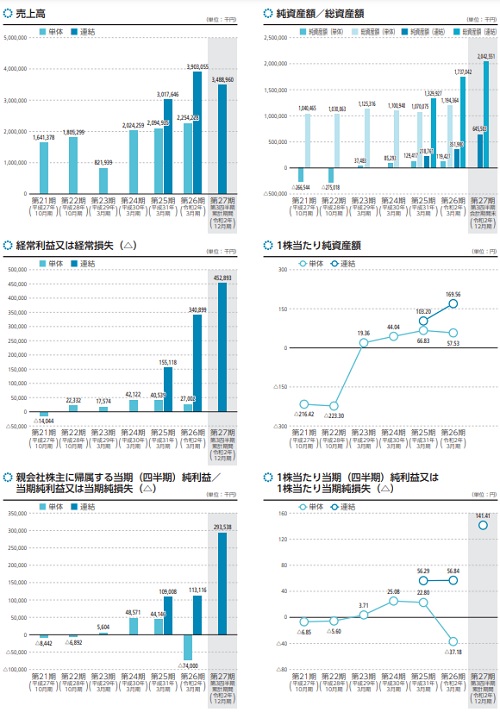

業績が急拡大しています。今期も増収増益になる予想が出ているため業績面の心配は直近でなさそうです。

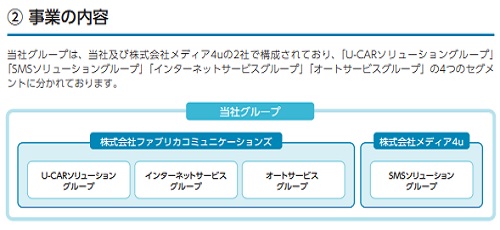

同社グループは「テクノロジーで社会の課題を解決する」というミッションのもと、独自開発した中古車販売業務支援クラウドサービス「symphony(シンフォニー)」と、子会社であるメディア4uが運営するSMS配信プラットフォーム「メディアSMS」を主軸にインターネットサービス事業を展開しています。

設立当初からの事業であるリアル領域の自動車整備及び自動車販売、またレンタカー事業や鈑金塗装事業も運営展開しています。

その市場規模19兆3,553億円という巨大な自動車アフターマーケットが抱える様々な課題を、IT技術によって解決するためのパイロットショップとしての役割も果たしているそうです。

子会社であるメディア4uでは、スマートフォンアプリの本人認証システムやコールセンターソリューション、支払い督促、プロモーション、事前通知、アンケート調査等様々な用途に応じたSMS配信システムを、通信キャリアとの直接接続で提供しています。

また全キャリア長文化対応や双方向通信等、多様な付加価値サービスによって更なる利用拡大を図っています。通信キャリアとはNTTドコモ、KDDI、ソフトバンク、楽天モバイルになります。

このように同社グループでは、自動車を軸とした業種特化型インターネットサービスの深堀りと、業界業種を問わず企業とユーザーを確実に結ぶダイレクトコミュニケーションサービスの2軸を拡大することで増収を続けているそうです。

U-CARソリューショングループでは、自社開発した中古車販売管理システムと広告出稿プラットフォームを融合した中古車販売業務支援クラウドサービス「symphony」を全国の自動車販売店に提供することで、定期的に利用料を得ています。

SMSソリューショングループは子会社のメディア4uで展開しており、法人向けのSMS送信サービスをメイン事業としています。

法人向けSMS送信サービスは、クライアントである事業者に対しインターネットを通じてSMS送信機能を提供し、SMSの送信数に応じて課金する従量課金での売上が主な収益となっているそうです。

ファブリカコミュニケーションズ(4193)IPO仮条件と公開価格の日程

| 想定価格 | 5,500円 |

| 仮条件 | 5,500円~6,000円 |

| 公開価格 | 3月30日 |

想定発行価格から試算される市場からの吸収金額は約28.1億円です。オーバーアロットメントを含めると約32.4億円になります。上場規模には荷もたれ感があります。

初値が高騰する感じはあまりなさそうですが、10%の上昇でも利益が大きくなるため狙っていきたいIPOです。

久しぶりに東海東京証券が主幹事なので証券口座を開設している方は当選のチャンスでしょう。

ファブリカコミュニケーションズ(4193)IPOの幹事団詳細と会社データ

| 公募株数 | 100,000株 |

| 売出株数 | 411,500株 |

| 公開株式数 | 511,500株 |

| OA売出 | 76,700株 |

| 引受幹事 | 東海東京証券(主幹事) SBI証券 野村證券 楽天証券 SMBC日興証券 いちよし証券 岡三証券 エース証券 マネックス証券 松井証券 水戸証券 |

| 委託見込 | 岡三オンライン |

東海東京証券が引受株数の87%を占めているため期待できそうです。幹事引受け証券が多いため平幹事では当選しにくそうです。SBI証券や楽天証券引受け株数が多めのようです。

幹事引受けを確認すると下位証券の引受け株数が少ないためスルーする方も多そうです。ブックビルディングが集中しているため余裕がない投資家も多いはずです。

野村證券や松井証券は資金不要でIPOの抽選に参加できますが今回は厳しそうです。まだ口座開設していない方は準備しておきましょう!

ファブリカコミュニケーションズの会社設立は1994年11月10日、本社住所は愛知県名古屋市中区錦三丁目5番30号、社長は谷口政人(51歳)です。※2021年3月13日時点

従業員数は144人(臨時雇用者0人)、平均年齢35.8歳、平均勤続年数5.6年、平均年間給与約474万円です。

ファブリカコミュニケーションズ(4193)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社カービュー | 777,000株 | 30.34% |

| 株式会社インディゴベース | 340,000株 | 13.28% |

| 谷口 政人 | 296,000株 | 11.56% |

| 奥岡 征彦 | 229,400株 | 8.96% |

| 近藤 智司 | 215,200株 | 8.40% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である谷口政人、売出人である株式会社カービュー、奥岡征彦、近藤智司及び安藤弘道並びに当社株主である株式会社インディゴベース及び株式会社SKコーポレーションは、主幹事会社に対し、元引受契約締結日から上場日後180日目の令和3年10月03日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社株主である株式会社新東通信、あいおいニッセイ同和損害保険株式会社、株式会社エフケイ、シナノベンチャーレーシング合同会社、株式会社リバークレイン及び信濃孝喜は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、東京証券取引所又は名古屋証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所又は名古屋証券取引所における売却等は除く)等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 東海東京証券(主幹事) | 445,000株 | 87.00% |

| SBI証券 | 15,300株 | 2.99% |

| 野村證券 | 12,800株 | 2.50% |

| 楽天証券 | 10,200株 | 1.99% |

| SMBC日興証券 | 5,100株 | 1.00% |

| いちよし証券 | 5,100株 | 1.00% |

| 岡三証券 | 5,100株 | 1.00% |

| エース証券 | 5,100株 | 1.00% |

| マネックス証券 | 2,600株 | 0.51% |

| 松井証券 | 2,600株 | 0.51% |

| 水戸証券 | 2,600株 | 0.51% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 6,500円~8,000円

※ファーストインプレッション

第二弾⇒ 7,500円~9,500円

※仮条件発表後

初値予想と市場コンセサンス

ファブリカコミュニケーションズの初値予想をリサーチして記載します。

初値予想8,000円~10,000円

修正値8,500円~9,000円

ネガサ株のため仮条件範囲の上方修正はないと思っていましたが、5,500円~6,000円に上方修正されました。

これにより吸収額が最大で35.3億円になり時価総額が130.5億円に修正されます。ブックビルディングに参加するのにも一苦労の金額になります。

事業は中古車店向けにクラウドサービスを行い、さらにSMSサービスを展開します。カービューが筆頭株主になっていますが売出し株で約半分を売出しているため将来的には全株を売却してもおかしくないでしょう。

業績は2021年3月期(連結)が出ていたため確認してみると売上46.70億円で経常利益5.53億円になります。前期比較だと売上19.65%増、経常利益62.64%増になります。増収増益見込みになり仮条件引上げも納得できます。

四半期利益は3.45億円になり前期1.13億円から205.31%増にもなります。結構凄い利益増加だと思います。またEPS166.37となっていることからPERは36.06倍、BPS335.75なのでPBRは17.87倍になります。

ネガサ株なので少し心配しますが、公開価格割れはないと思うので当選を目指してみたいと思います!1枚当選で30万円位は利益が見込めそうです。

ファブリカコミュニケーションズ(4193)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 平成28年1月23日~令和6年1月22日 | 359,000株 発行価格250円 |

| 平成28年5月22日~令和6年5月21日 | 26,000株 発行価格250円 |

| 令和2年10月16日~令和10年10月15日 | 78,000株 発行価格435円 |

| 令和3年3月30日~令和11年3月29日 | 22,200株 発行価格435円 |

ロックアップは180日間(令和3年10月03日)、ロックアップ解除倍率は1.5倍になります。ストックオプションの株数残や発行価格は上記のようになります。485,200株全てが行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の2,175,800株から算出すると想定価格ベースで約119.7億円になります。

東海東京証券が主幹事を行う場合は株価設定が高い場合がたまにあります。今回もそのパターンのようです。

公開価格割れすることが少ないため積極的に抽選申込を行いたいと思います。当選したら初値売却が良い気がしています。

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式

タグ:IPO初値予想