ギフティ上場とIPO初値予想【幹事配分や独自評価あり】

ギフティ(4449)IPOが新規上場承認されました。市場はマザーズで主幹事は野村証券が引受けます。公開株数は4,390,700株と多くオーバーアロットメントは658,600株、想定発行価格ベースの吸収金額は約63.1億円と大きなサイズです。

事業はeギフトサービスを行っており個人ギフト・法人ギフトの両方で需要が拡大しているそうです。同社グループにおけるeギフト総流通額は2018年12月期には約35億円になり、現在もインターネットを活用したマーケティング・広告活動、大手企業との提携等による認知度向上を行っています。

eギフト市場は成長段階にあるため新たなビジネスモデルの登場になった場合には大きな修正が必要になります。スマートフォンやインターネットを使ったビジネスが拡大をしていること自体は便利ですがセキュリティーなどが少し不安です。

スマホ決済とはまた違った形になりますがローソンやKDDI、スターバックスコーヒージャパンなどは既に同社システムを取り入れています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 9月20日 |

| BB期間 | 9月03日~9月09日 |

| 企業ホームページ | https://giftee.co.jp/ |

| 事業の内容 | 個人、法人、自治体を対象とした各種eギフトサービスの企画・開発・運営等 |

【手取金の使途】

手取概算額909,000千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限757,390千円と合わせて、運転資金として①人件費及び採用教育費、②広告費及び販売促進費、③サーバー費用、④外注費、及び⑤支払資金に充当し、設備資金として⑥新システム開発のための外注費・人件費に充当する予定であります。

①人件費及び採用教育費

既存システムの機能拡充のための開発人員や営業人員の人件費及び採用教育費に550,728千円を充当する予定であります。当社グループでは、既存システムの機能拡充に努めており、開発人員を増強し、またシステムの導入又はeギフトを活用したキャンペーン実施に関する法人営業を強化する為に、営業人員を増強する予定であります。②広告費及び販売促進費

当社グループサービスの認知度向上及び顧客基盤拡大のための広告費及び販売促進費に149,279千円を充当する予定であります。当社グループの提供するeギフトについて、日本国内においては認知度が低く、eギフトの認知度向上及び顧客基盤拡大のための広告宣伝及び販売促進に活用していく予定であります。③サーバー費用

eギフト発行額の増加に伴うサーバー増設のためのサーバー費用に84,508千円を充当する予定であります。当社グループでは、eギフト発行額の増加に伴い、必要となる環境構築のためサーバー増設を実施していく予定であります。④外注費

システムの機能改善のための外注費に42,448千円を充当する予定であります。当社グループでは、システム開発における、一部業務を外部のエンジニア、ディレクター及びデザイナー等に委託しており、今後も機動的なシステム開発を実施できるよう、外部リソースの有効活用を行う予定であります。⑤支払資金

事業規模の拡大に伴う支払資金に310,757千円を充当する予定であります。当社グループの事業の特性上、長期の売掛金の発生はございませんが、金融機関への支払い手続き上、請求先からの入金よりも数日前に当該月の支払総額に対する支払い手続きを行うため、今後のeギフト販売高の増加や、大型案件等の受注に備えた支払資金として活用する予定であります。なお、支払資金の充当時期については、現時点の販売計画に基づくものであり、今後の受注状況等の影響により変動する可能性があります。⑥新システム開発のための外注費・人件費

新システム開発のための外注費・人件費に505,300千円を充当する予定であります。当社グループでは、新規事業として、顧客企業のIDの発行・管理基盤に関する新たなプラットフォームの構築を計画しており、そのシステム構築費用として有効活用する予定であります。上記以外の残額は、事業拡大のための運転資金に充当する方針でありますが、具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

ギフティ(4449)IPOの業績と事業内容

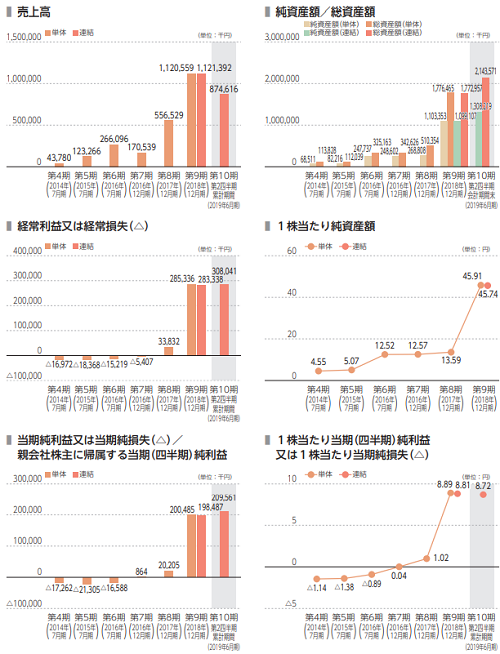

売上・利益共に好調に推移しています。一定のシステム開発が済んだと言うことになると思いますが、前期は前々期と比べ利益が約10倍となっておりインパクトある内容だと思います。

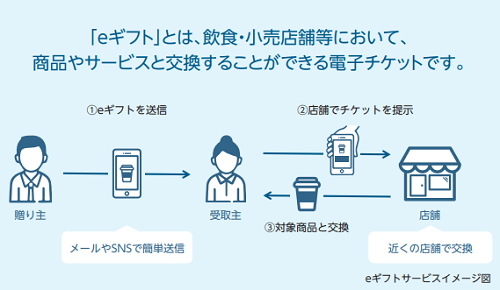

同社グループは連結子会社の「GIFTEE MALAYSIA SDN. BHD.」と同社で構成されてeギフトプラットフォーム事業を展開しています。eギフトサービスはメールやSNSでやり取りされる文章に添えるだけで贈ることができるサービスです。

同社グループを取り巻く事業環境は、近年スマートフォンが急速に普及しており個人の消費行動の多くがスマートフォンを使ったインターネット経由で行われるようになっています。

総務省の平成29年版情報通信白書、及び平成30年版情報通信白書によれば、個人スマートフォンの保有率は、2011年に14.6%であったものが2017年には60.9%と大きく上昇しているそうです。

また、総務省情報通信政策研究所「平成29年情報通信メディアの利用時間と情報行動に関する調査」 によれば、モバイル機器の平均インターネット利用時間は、2012年に37.6分であったものが2017年には64.7分となっており、2017年のパソコン経由での平均インターネット利用時間である33.5分を大きく上回っています。

また同調査によればSNSの平均利用時間は、2012年の8.8分から2017年には27.0分と、SNSによるコミュニケーションが増加していることを示しています。

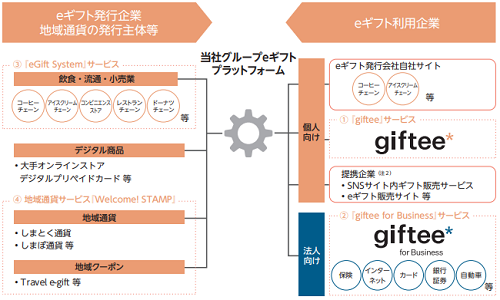

同社グループは、個人ユーザーがeギフトを購入することができるWebサービス「giftee」、法人がキャンペーン等での利用を目的にeギフトを購入することができるサービス「giftee for Business」、eギフトの生成・販売・流通・決済・実績管理を行うことができるシステム「eGift System」

そして、地域通貨の電子化ソリューションを提供する地域通貨サービス「Welcome! STAMP」といった、個人及び法人向けソリューションの提供によりeギフトの生成・流通・販売を一気通貫で行うeギフトプラットフォーマーとしての地位を確立しています。

eギフトの認知度向上に伴い個人ギフト・法人ギフトの両方で需要が拡大し、eギフトの市場規模は2018年度で1,167億円に達しているとされています。

gifteeサービスは、直接対面していない人に対して何かギフトをプレゼントしたいニーズのある個人ユーザーが「giftee」のアプリ又はWebブラウザ上でeギフトを選択して、クレジットカードやキャリア決済等により購入し、メールやSNSで受け取る方に送付することができるサービスです。

gifteeサービスが取り扱っている商品は、コーヒーやドーナッツといった数百円程度の価格帯が中心で、贈る方も受け取る方も負担にならないカジュアルな商品ラインナップが多いことが特徴です。また、メールやSNSで送付することから、送料をかけずに送ることができます。

gifteeサービスでeギフトを個人に販売した場合は、当該eギフトの発行企業から当該eギフトの販売手数料を受領しています。2011年3月にサービスを提供して以降、着実に会員数を伸ばし会員数は125万人に達しています。

giftee for Businessサービスは、法人がキャンペーン等で自社のユーザーにギフトを付与するシーンで利用可能なサービスです。活用シーンは多様で来店促進のソリューション、キャンペーンやプレゼントの賞品、自社サービスの利用のお礼、その他サイト内のポイント交換や社内の報酬制度等、様々なビジネスソリューションとして幅広く利用できます。

giftee for Businessサービスを利用している法人から、eギフトの発行手数料を受領すると共に、当該eギフトの発行企業から販売手数料を受領しています。

giftee for Businessは、2016年4月にサービスを提供して以降、着実に利用企業数を伸ばしています。2019年1月から6月までの累計期間のサービスの利用企業数は371社、eギフト流通額は14億円になっています。

同社グループがSaaS提供するeGift Systemは、飲食店・小売店等の法人がeギフトの生成・流通・販売・決済・実績管理を行うことができるシステムです。

eGift Systemを導入することで、飲食店・小売店等の法人が自社のeギフトを自社のホームページやスマートフォンアプリで販売することができるだけでなく、同社グループが提供する「giftee」や「giftee for Business」、その他eギフトサービス提供会社に対してeギフトを販売することが可能になります。

また、eGift Systemを導入した企業からシステム利用料を受領しています。2014年1月にサービスを提供して以降、着実に導入企業数を伸ばし利用企業数は70社、利用継続率は98.6%となっています。

地域通貨サービスWelcome! STAMPは、電子スタンプを活用した地域通貨ソリューションを提供しています。従来の紙やカードで発行されていた、特定の地域でのみ使える通貨や商品券をスマートフォンを用いて流通させるソリューションです。

2016年10月には、長崎県の五島列島で発行されている地域通貨「しまとく通貨」の電子化を行い、2017年9月には東京都の11の離島で使用できる「しまぽ通貨」の電子化を行っています。Welcome! STAMPを導入した場合は地域通貨の発行主体より、システム利用料を受領しています。

ギフティ(4449)IPO仮条件から公開価格の日程

| 想定価格 | 1,250円 |

| 仮条件 | 1,300円~1,500円 |

| 公開価格 | 9月10日 |

想定価格から試算される市場からの吸収金額は約54.9億円です。オーバーアロットメントを含めると約63.1億円になります。上場規模が大きめですが事業が好調に推移しているため公開価格割れはない気がします。

株数が多くベンチャーキャピタル保有株も多いため地合いが気になるところですが、Chatwork(4448)よりも規模がかなり小さいので積極的に参加するスタンスを考えています。株単価も手掛けやすく今期業績期待は大きいと思います。

売出株の殆どはベンチャーキャピタになっているため若干気になるところがありますけど、野村證券主幹事なのでいけそうな気がしています。思うほど当選しないでしょう。

ギフティ(4449)IPOの幹事団詳細と会社データ

| 公募株数 | 800,000株 |

| 売出株数 | 3,590,700株 |

| 公開株式数 | 4,390,700株 |

| OA売出 | 658,600株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 SMBC日興証券 SBI証券 大和証券 岩井コスモ証券 マネックス証券 松井証券 水戸証券 岡三証券 岡三オンライン |

野村證券はいつものように補欠乱発か?と既に当選できない気がしてなりません。みずほ証券や大和証券も10%をネット抽選に回すと考えると厳しそうです。それでも申込むしかありませんので頑張りましょう。

SMBC日興証券のステージに期待しながら口座があるところから申し込んでおく感じでしょう。ツクルバ(2978)が公開価格割れしなかったから同社はいけるでしょう!

マネックス証券も完全平等抽選なので狙い目かもしれません。微妙な銘柄だと申し込みしない方も多そうなので当選期待で申し込んでおきたいと考えています。結局口座がない水戸証券以外は全部申し込むと思います。

岡三オンライン証券も前受け金不要ですが、どちらかと言えば松井証券からの方が当選しやすそうです。でも口座数を考えるとどうなんでしょうね。岡三オンラインは引受株数が少ないと予想できますが口座数も少ないです。前受け金不要なのでダメもとで申し込みしておきます!

そろそろ、DMM.com証券(DMM株)でもIPO取扱いが行われていいと思いますがいつでしょうね。委託幹事の場合はいきなり発表されるため口座がないと抽選申し込みに間に合いません。

会社設立は2010年8月10日、本社住所は東京都品川区東五反田5-10-25、社長は太田睦氏(34歳)と若い事業主です。

従業員数85人で年間臨時職員が11人、平均年齢32.7歳、平均勤続年数1.4年、平均年間給与約528万円です。連結子会社を合わせると従業員数が2人増え87人、年間臨時職員11人になります。

ギフティ(4449)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 太田 睦 | 5,417,000株 | 19.79% |

| KDDI新規事業育成2号投資事業有限責任組合 | 3,716,000株 | 13.58% |

| ジャフコSV4共有投資事業有限責任組合 | 3,617,000株 | 13.22% |

| 鈴木 達哉 | 1,983,000株 | 7.25% |

| 梅田 裕真 | 1,750,000株 | 6.39% |

| 柳瀬 文孝 | 1,655,000株 | 6.05% |

| 株式会社インスパイア | 1,000,000株 | 3.65% |

| KDDI新規事業育成投資事業有限責任組合 | 1,000,000株 | 3.65% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である太田睦並びに当社株主である梅田裕真、鈴木達哉、柳瀬文孝、株式会社三越伊勢丹イノベーションズ、見満周宣、藤田良和、株式会社ディー・エヌ・エー、中原寛法及び森悟朗は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年12月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨合意しております。

売出人であるKDDI新規事業育成2号投資事業有限責任組合、ジャフコSV4共有投資事業有限責任組合、株式会社インスパイア、KDDI新規事業育成投資事業有限責任組合及び株式会社インスパイア・インベストメントは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年12月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

加えて、当社新株予約権者である小林理生、黒瀬敏正、三木恵介、大曽根淳、村本健一、加藤宏志、上方雅敏及び小澤和基は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年12月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

ギフティIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 3,754,400株 | 85.51% |

| みずほ証券 | 329,300株 | 7.50% |

| SMBC日興証券 | 131,700株 | 3.00% |

| SBI証券 | 43,900株 | 1.00% |

| 大和証券 | 21,900株 | 0.50% |

| 岩井コスモ証券 | 21,900株 | 0.50% |

| マネックス証券 | 21,900株 | 0.50% |

| 松井証券 | 21,900株 | 0.50% |

| 水戸証券 | 21,900株 | 0.50% |

| 岡三証券 | 21,900株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ギフティIPOの直感的初値予想

第一弾⇒ 1,400円~1,800円

※ファーストインプレッション

第二弾⇒ 1,800円~2,100円

※仮条件発表後

ギフティIPOの初値予想

1,500円~2,000円

2,000円~2,250円に上方修正!

ベンチャーキャピタル保有株が多くロックアップが外れる公開価格1.5倍の2,250円辺りは危険水準になるかもしれません。意識するなら2,300円辺りだろうか?幹事配分も野村證券に85.51%となっているため狙うなら野村證券からの申し込みは外せません。

幹事配分が0.5%でも21,900株もあることから資金が豊富にある投資家には有利な展開です。新株予約権には90日間のロックが掛かり、VCにも同様に90日設定となっています。解除倍率に届いた後は大口が参戦しないと上値は重そうです。

仮条件上限は1,500円に決定し想定発行価格1,250円から大幅に引き上げられました。機関投資家需要は良さそうです!PERを計算してみると約101.42倍になり割高水準、PBRは約15.75倍になります。

電子決済を行っている上場企業は少ないみたいなので明確な競合企業はいないようです。LINEペイを扱うLINE(3938)やPayPayを扱うソフトバンク(9434)あたりとも少し異なります。電子クーポン市場は同社が最先端技術を有しているようなので初値期待はできそうです。

システムが出来上がっているため提携企業が増えると一気に増収増益となる期待があります。

ギフティ(4449)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2015年3月05日~2025年3月05日 | 283,000株 発行価格30円 |

| 2018年9月10日~2026年9月09日 | 1,910,000株 発行価格70円 |

| 2019年3月11日~2027年3月10日 | 50,000株 発行価格70円 |

| 2020年3月24日~2028年3月23日 | 44,000株 発行価格210円 |

| 2020年7月19日~2028年7月18日 | 700,000株 発行価格210円 |

| 2021年1月04日~2029年1月03日 | 180,000株 発行価格275円 |

| 2021年2月15日~2029年2月14日 | 43,000株 発行価格275円 |

| 2021年5月18日~2029年5月17日 | 127,000株 発行価格株式公開時の公開価格 |

ロックアップは90日間(2019年12月18日)になり、売出人に対してロックアップ解除倍率1.5倍の設定があります。また新株予約権者に対して90日間のロックアップとなっています。ロック解除は売出人に対してのみです。

ストックオプションの株数残や発行価格は上記のようになります。2,243,000株が行使期限を迎えています。

時価総額は東証データの上場時発行済み株式数の24,831,000株から算出すると想定価格ベースで約310.4億円になります。

若干の不安はありますが、狙える銘柄なので大事にしたいところです。eギフトサービスを行っている企業では最大手に位置づけされるようですからIPO的には初値買い需要があると思います。

市場は拡大傾向にあり業績も拡大中でIPOのタイミングは良さそうです。売出し株にVCが多く、売り抜け案件になることは大きなデメリットだと思いますが知名度とシェア的に魅力があると思います!

日本初!Tポイント投資ができる証券会社 【毎月200P還元で管理料20円だけ】

⇒ SBIネオモバイル証券

タグ:IPO初値予想