HENNGE(へんげ)上場とIPO初値予想!クラウドIPOで株数が多く利益狙い

HENNGE(へんげ)IPOが新規上場承認されました。市場は東証マザーズで主幹事は野村證券が引受けます。公開株数は1,308,000株になりオーバーアロットメント196,200株と株数は多めです。売出株中心となっていますが買い需要多く人気になると考えています。

事業はクラウドセキュリティサービス「HENNGE One」を手掛け、クラウドセキュリティ分野で7年連続市場シェアNo.1だそうです。そしてサブスクリプション型の収益構造になるため新規提携が解約を上回り続ければ利益が出る収益構造となります。

直近12ヶ月の解約率は契約金額ベースで0.2%以下になっていることから今後も収益期待が高いように思います。従業員の21%が外人となっていることや社内公用語が英語になっている事は普通に凄いと思います。

それだけ優秀な人材の集まりと言うことでしょう。台湾に子会社がありアジア圏(世界)に同社サービスを広める狙いもあるようです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 10月08日 |

| BB期間 | 9月20日~9月26日 |

| 企業ホームページ | https://hennge.com/jp/ |

| 事業の内容 | 企業向けクラウドセキュリティサービス「HENNGE One」の提供 |

【手取金の使途】

手取概算額44,340千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限187,724千円と合わせて、運転資金としての①既存事業の拡大に係る人件費、②広告宣伝費に充当する予定であります。具体的には、以下に充当する予定であります。

①主に、HENNGE One事業における販売力及び開発力強化を図るべく、営業部門及び研究開発部門の人材採用に係る人件費及び採用関連費用として116,032千円(2020年9月期に58,016千円、2021年9月期に58,016千円)を充当する予定であります。

②主に、当社グループの認知度向上及びHENNGE One事業の拡大のための広告宣伝費として、116,032千円(2020年9月期に58,016千円、2021年9月期に58,016千円)を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

HENNGE(4475)IPOの業績と事業内容

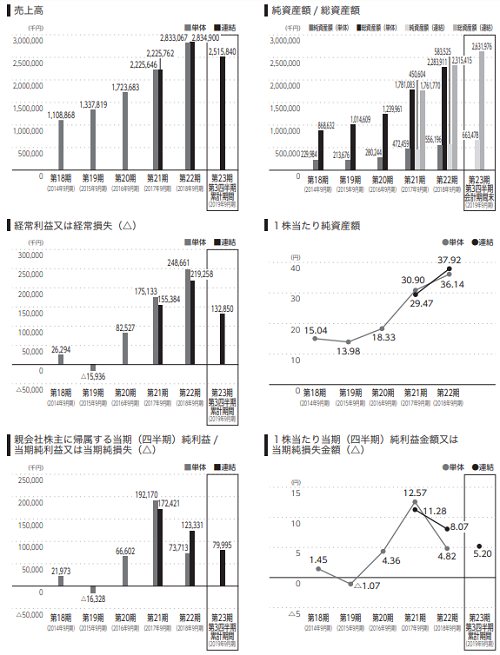

業績は売上が伸び利益は若干低迷中という感じですが今期は前期を抜いてきそうです。グループ企業は同社と連結子会社の台灣惠頂益股份有限公司による2社体制になります。

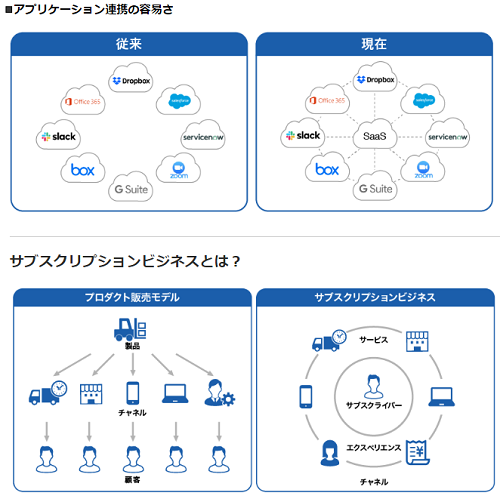

主要売上はパッケージソフトウエアをクラウドサービスとして提供する「SaaS (Software as a Service)」の形態となります。

汎用的な課題を解決するパッケージソフトウエアは特定の課題を解決する受託開発型サービスと異なり、一度開発すれば複数のクライアントに対して同じものを提供することのできる量産効果を有する商品です。

これをクラウドサービスの形態で提供することにより追加開発等による価値向上を、これから利用を開始する方だけでなく既存の顧客に対しても提供することができます。

同社グループは1996年に創業され時代に合わせて事業領域を変化させながら、その時代ごとに企業で発生する様々な課題を「テクノロジーの解放 (Liberation of Technology)」で解決しています。

インターネット黎明期の1997年にはGUI機能を搭載したLinuxサーバ管理ツール、インターネット本格導入期には大規模メール配信システムやメールセキュリティ製品などのオンプレミスプロダクト、そして2011年からはSaaSの販売に注力しています。

同社グループは時代に合わせて事業領域を変化させながら、その時代ごとに企業で発生する様々な課題を「テクノロジーの解放 (Liberation of Technology)」で解決しています。

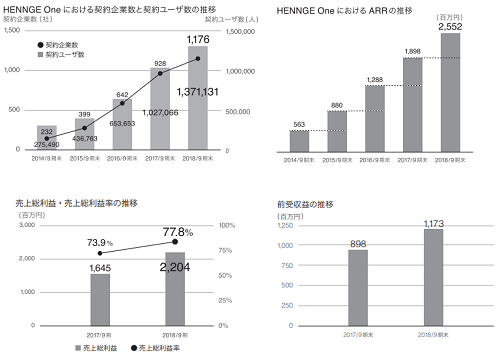

同社グループは主にSaaSの形態で顧客(クライアント)にサービス提供を行なっています。主要サービスである「HENNGE One」の収益はサービス料を年額で定額課金するサブスクリプション型のリカーリング・レベニューモデルとなっています。

サービスの提供が開始された後は契約更新時に解約されない限り継続的に売上高が積み上がる性質を持っています。このため「HENNGE One」は、新規や追加の契約金額が解約金額を下回らない限りは、収益が前年度を上回るという安定性を有しつつ、その収益基盤をもって安定的な成長を目指すことが可能となるサービスです。

同社グループの2018年9月期の売上高のうち93.6%が、解約されない限り翌期も継続的に売上高となる性質の売上(リカーリングの性質の売上)で構成されており同社グループの安定的な収益基盤を構築しています。

HENNGE One事業では企業が利用する様々なクラウドサービスに対して横断的に、セキュアなアクセスとシングルサインオンを実現する「IDaaS (Identity as a Service)」である「HENNGE One」を展開しています。

企業が様々なクラウドサービスを利用する際に、単一のIDとパスワードでユーザによる横断的なログインを可能とするID統合機能のほか、特定の場所や端末以外からのログインを制限するアクセス制限機能、メール暗号化や保管、大容量ファイルの送受信といった情報漏洩対策機能等を備えることで、企業に対し利便性と安全性のバランスのとれた現実解を提供する企業向けSaaSです。

この他、プロフェッショナル・サービス及びその他事業ではメールをセキュアに大量かつ高速に配信するオンプレミスのメール配信パッケージソフトウエア等を展開しています。

第22期(前期)のHENNGE One事業の売上は全体の80.7%になり、プロフェッショナル・サービス及びその他事業は19.3%になります。

HENNGE(4475)IPO仮条件から公開価格の日程

| 想定価格 | 1,040円 |

| 仮条件 | 1,200円~1,400円 |

| 公開価格 | 9月27日 |

想定価格から試算される市場からの吸収金額は約13.6億円です。オーバーアロットメントを含めると約15.6億円になります。事業の人気から多少上場規模が大きくても難なく吸収してしまいそうだと感じます。

クラウドセキュリティサービスを手掛けそのシステムの元がAWS(Amazon Web Services)になりIPOでも注目されそうです。売出株中心の上場でも材料が豊富なので初値2倍程度は見込んで良いかもしれません。前後に上場するIPOに大きな資金吸収がなければかなり盛り上がると思います。

株数も多いためセカンダリー狙いの売買も活況になるかもしれません!あまりにも上場規模が小さいと機関投資家が参戦してこないため同社の場合は買い需要があるかもと期待しています。

HENNGE(4475)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 1,258,000株 |

| 公開株式数 | 1,308,000株 |

| OA売出 | 196,200株 |

| 引受幹事 | 野村證券(主幹事) クレディ・スイス証券 大和証券 いちよし証券 エース証券 岡三証券 岡三オンライン 丸三証券 SBI証券 マネックス証券 |

野村證券狙いでよさそうです!幹事構成から考えるとIPOに当選は容易ではないと思います。クレディ・スイス証券とエース証券の口座はないため他の証券会社からネット抽選に参加します。大体の方が同じようなパターンで抽選に参加しそうです。

岡三オンラインが委託経由でIPO抽選に参加できます。前受け金が必要ないためとりあえず申し込みを行っておきましょう。DMM.com証券(PR)も申し込み受け付けはありますが委託幹事入りはまだのようです。どちらも前受け金不要なので口座は開設をしておくと便利です!

最近は単元未満株(S株)を取り扱う企業が増えてきました。そこでSBIネオモバイル証券のご紹介です。毎月200ポイント貰えるため今月も取引をします。

10万口座を突破しサービス開始から使われたポイントは8,000万円にもなるそうです。ポイント投資が加速化している証拠ですね。投資信託もTポイントで買えるようになり凄い時代です!下記にSBIネオモバイル証券のTポイント投資についてまとめてみました。

会社設立は1996年11月05日、本社住所は東京都渋谷区南平台町16番28号、社長は小椋一宏氏(44歳)です。従業員数は149人(臨時雇用者15人)、平均年齢35.5歳、平均勤続年数5.13年、平均年間給与約704万円です。

台湾にある子会社を含めると従業員数153人(臨時雇用者)15人になります。現在のところ4人しか子会社にいないようです。日本国内には本社の他、名古屋オフィス、大阪オフィス、福岡オフィスがあります。

HENNGE(4475)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 小椋 一宏 | 4,488,000株 | 27.61% |

| 宮本 和明 | 2,394,000株 | 14.73% |

| 永留 義己 | 2,230,000株 | 13.72% |

| 株式会社ブイ・シー・エヌ | 960,000株 | 5.91% |

| 太陽生命保険株式会社 | 874,000株 | 5.38% |

| HENNGE従業員持株会 | 844,000株 | 5.19% |

| 佐野 力 | 782,000株 | 4.81% |

| 株式会社サンブリッジコーポレーション | 758,000株 | 4.66% |

| 投資事業組合オリックス11号 | 496,000株 | 3.05% |

| 大和企業投資株式会社 | 374,000株 | 2.30% |

| NTTファイナンス株式会社 | 160,000株 | 0.98% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である小椋一宏、売出人である宮本和明及び永留義己並びに当社新株予約権者である天野治夫、田中昌実、汾陽祥太、中込剛、後藤文明及び田村公一は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月5日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

売出人である株式会社ブイ・シー・エヌ、並びに当社株主である株式会社サンブリッジコーポレーション、大和企業投資株式会社及びNTTファイナンス株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月5日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

加えて、当社株主である投資事業組合オリックス11号は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月5日までの期間中、主幹事会社の事前の書面による同意なしには、元引受契約締結日に自己の計算で保有する当社株式のうち、248,000株の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

HENNGE(へんげ)IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 1,086,100株 | 83.04% |

| クレディ・スイス証券 | 104,600株 | 8.00% |

| 大和証券 | 52,300株 | 4.00% |

| いちよし証券 | 13,000株 | 0.99% |

| エース証券 | 13,000株 | 0.99% |

| 岡三証券 | 13,000株 | 0.99% |

| 丸三証券 | 13,000株 | 0.99% |

| SBI証券 | 6,500株 | 0.50% |

| マネックス証券 | 6,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

HENNGE(へんげ)IPOの直感的初値予想

第一弾⇒ 1,600円~2,200円

※ファーストインプレッション

第二弾⇒ 2,400円~2,800円

※仮条件発表後

HENNGE(へんげ)IPOの初値予想

2,000円~2,500円

仮条件が1,200円~1,400円と上振れになりかなり評価が高いことがわかります。上場規模も約15.6億円から約21億円に引き上がりました。5.4億円の引き上げは凄いですね。

事業は複数のソフトウェアーから同じIDでログイン出来る機能を持った自社サービスの「HENNGE One」が主力事業です。人気のクラウド事業を行い契約企業の増加率も勢いがあります。さらに収益が年契約のため安定しています。

IT系の企業ではクラウドセキュリティーソフトを利用する機会が増えているため同社も波に乗っていると言えるでしょう。2019年9月の売上げは33.7億円、経常利益は1.5億円になり四半期利益は8,700万円です。しかし増収減益となっているため初値が高く付くと適正株価がどのあたりなのか悩みそうです。

GMOクラウド(3788)のように成長できるかどうかはわかりませんが、上場効果で取引先はしばらく増えることが見込まれます。どうやら今期減益は想定されたものらしく株価が多少高くても問題ないとのことです。株価は結局市場が決めるものですけどね。

ロックアップが1.5倍なので2,100円以上は警戒が必要でしょう。公募組もネット抽選は初値売だと思いますが店頭組は我慢して高値で逃げ切りも?面白い展開を期待したいですね。

HENNGE(4475)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2007年10月01日~2019年9月30日 | 252,000株 発行価格75円 |

| 2008年10月01日~2020年9月30日 | 154,000株 発行価格75円 |

| 2009年10月01日~2021年9月30日 | 396,000株 発行価格75円 |

| 2010年10月01日~2022年9月30日 | 66,000株 発行価格75円 |

ロックアップは90日間(2020年1月05日)となり、売出人のブイ・シー・エヌ、サンブリッジコーポレーション、大和企業投資株式会社、NTTファイナンスの4社にはロックアップ90日間とロックアップ解除倍率1.5倍が適用されます。投資事業組合オリックス11号にも同様のロックアップ条件が適用されます。

従業員持株会は180日間のロックアップが定められています。ストックオプションの株数残や発行価格は上記のようになります。868,000株全てが行使期限に入り売却可能となっています。

時価総額は東証データの上場時発行済み株式数の15,438,000株から算出すると想定価格ベースで約160.5億円になります。

日本に上場している企業の10%が同社サービスを利用しているということは凄くインパクトがあるように思います。契約数の増加はもちろんユーザーあたりの単価も向上し、契約も前受収益のサブスクリプション型収益です。ほどんどの企業が解約しないため利益が伸び続ける可能性を秘めています。

AWSを採用しているため何かしら問題が発生した場合は大きな損害を負いそうです。能力が高い人材が多くこれからも海外従業員を増やし世界に向けてチャレンジしていくそうです。グローバル化できる企業が上場し今後さらに知名度が上がることが期待できそうです。

![]() タイアップ特典が1,500円になんと増額されました⇒ ウェルスナビ

タイアップ特典が1,500円になんと増額されました⇒ ウェルスナビ

タグ:IPO初値予想