アイスコ(7698)上場とIPO初値予想【幹事配分や独自評価あり】

アイスコ(7698)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事は野村證券が引受けます。

上場規模は約10.7億円で公開株数533,000株、オーバーアロットメント79,900株です。想定発行価格は1,750円になっています。

業種が卸売業になり直近のIPOの中でも地味系の企業になります。

| 業 種 | 卸売業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 4月08日 |

| BB期間 | 3月23日~3月29日 |

| 企業ホームページ | http://www.iceco.co.jp/ |

| 事業の内容 | アイスクリーム・冷凍食品(冷食)卸販売を行うフローズン事業及び生鮮食品スーパーの展開を行うスーパーマーケット事業の運営 |

【手取金の使途】

手取概算額345,175千円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限128,639千円と合わせて、フローズン事業の拡大を見据えた設備投資資金として充当する予定であります。

具体的には、フローズン事業の販売網拡大に伴う配送用トラックの購入資金として、2022年3月期に227,500千円、2023年3月期に150,000千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

アイスコ(7698)IPOの業績と事業内容

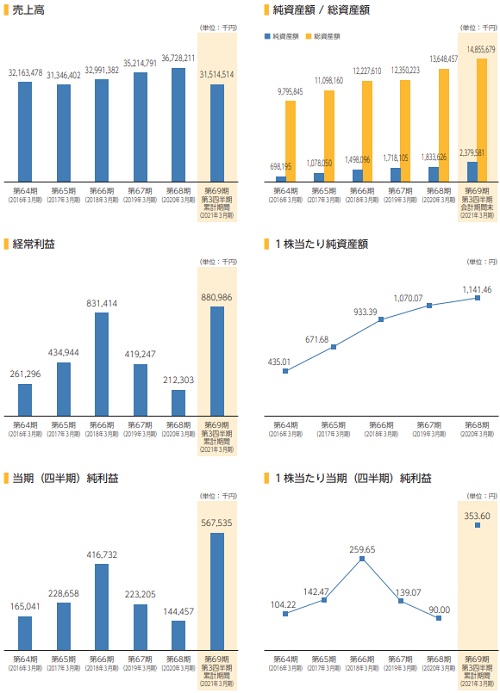

業績横ばいのイメージがあり直近ではコロナ禍による売上が伸びています。事業内容も微妙なんですよね。

同社は「I Care Everybody Company ~あらゆる人々に慈しみの心をもって接する企業でありたい~」という企業理念を掲げ、アイスクリーム・冷凍食品の卸売業を行うフローズン事業、食品スーパーマーケットの運営を行うスーパーマーケット事業行っています。

フローズン事業は、関東及び東海エリアを中心に13拠点の物流センター・営業所と約300台の配送用のトラックを所有しています。

販売先は主にドラッグストア、食品スーパー等の小売店で販売されるアイスクリーム及び市販用冷凍食品の卸売を行っいます。

スーパーマーケット事業は神奈川県を中心に「スーパー生鮮館TAIGA」を8店舗、テナントとして2店舗展開しております。

同社の強みである生鮮3品(青果・鮮魚・精肉)に注力する事で、大手スーパーとの差別化を図っていると目論見にあります。

生鮮3品は鮮度や品質、品揃え、価格に徹底的にこだわり、より良い商品と美味しい商品をよりお求めやすく提供できるよう不断の努力を続けているそうです。

フローズン事業は主力商品のアイスクリームが季節商品であり、アイスクリームの売上が天候の影響を受ける可能性があるそうです。

冷夏の場合は売上が減少し経営成績及び財政状態に影響を及ぼす可能性があるそうです。

フローズン事業が属する食品流通業界においては、得意先である小売業による業種業態を越えた競合が激化し、小売業界内での再編が行われているそうです。

スーパーマーケット事業が属する小売業界においても、ドラッグストア業態によるスーパーマーケットやコンビニエンスストア市場への参入など、業種業態を越えた競合が激化しているそうです。

アイスコ(7698)IPO仮条件と公開価格の日程

| 想定価格 | 1,750円 |

| 仮条件 | 1,750円~2,000円 |

| 公開価格 | 3月30日 |

想定発行価格から試算される市場からの吸収金額は約9.3億円です。オーバーアロットメントを含めると約10.7億円になります。上場規模は小さいため利益見込みは強そうです。

ただし投資家の好まれる業種ではないため初値後の値動きは鈍化する可能性があります。売上は大きいようですが利益が低いようです。

ただ今期はここ数年でも大きな利益となりそうです。コロナ禍による増収みたいですね。

アイスコ(7698)IPOの幹事団詳細と会社データ

| 公募株数 | 217,500株 |

| 売出株数 | 315,500株 |

| 公開株式数 | 533,000株 |

| OA売出 | 79,900株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 SBI証券 楽天証券 マネックス証券 |

| 委託見込 | DMM.com証券(PR) |

幹事引受けを確認して驚きました。なんと野村証券が95.05%も引き受けています!90%以上の引受けは凄いですね。他社で当選するのは困難だと思います。

SMBC日興証券の3.49%は多いほうだと思いますが、副幹事の位置ですからね。SMBC日興証券だとAppier Group(4180)狙いがよいでしょう!

また、SBIネオトレード証券でIPOの取扱いがあることをご存知ですか?Sharing Innovations(4178)とベビーカレンダー(7363)の抽選を行うことが発表されています。口座開設している方は忘れずに申込みを行っておきましょう!

資金不要で抽選に参加でき、当選してから入金すればOKです。

アイスコの会社設立は1952年5月28日、本社住所は神奈川県横浜市泉区新橋町1212番地、社長は相原貴久氏(49歳)です。※2021年3月13日時点

従業員数は651人(臨時雇用者302人)、平均年齢36.8歳、平均勤続年数5.5年、平均年間給与約414万円です。

アイスコ(7698)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社KANコーポレーション | 675,000株 | 38.70% |

| 相原 敏貴 | 367,500株 | 21.07% |

| 相原 貴久 | 150,000株 | 8.60% |

| アイスコ従業員持株会 | 79,500株 | 4.56% |

| 江崎グリコ株式会社 | 75,000株 | 4.30% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である相原敏貴、相原貴久、青木哲也及び青木基成、貸株人である株式会社KANコーポレーション、当社株主であるアイスコ従業員持株会、江崎グリコ株式会社、相原久子、野口みゆき、山本宗男、浅井功、青木洋征、武井賢也、相原大輔、押田淑子、鈴木美恵子、武井幸子、相原志伸、三上和美及び堀内之弘並びに当社新株予約権者である永野泰敬、~中略~ 主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月06日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 506,600株 | 95.05% |

| SMBC日興証券 | 18,600株 | 3.49% |

| SBI証券 | 2,600株 | 0.49% |

| 楽天証券 | 2,600株 | 0.49% |

| マネックス証券 | 2,600株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~2,800円

※ファーストインプレッション

第二弾⇒ 2,500円~3,500円

※仮条件発表後

初値予想と市場コンセサンス

アイスコの初値予想をリサーチして記載します。

初値予想3,500円~5,000円

修正値3,500円~4,000円

仮条件が上振れし1,750円~2,000円に決定しました。予想外の出来事になりますが本当に人気があるのか微妙です。初値が高ければ売り抜けたいと思う投資家も多いのではないでしょうか?

IPOなら何でもありの地合いが来ているように思います。確かにPERは低めなので初値2倍もあり得なくはないと思いますがIPOでは人気事業ではないんですよね。儲かるとわかれば公募組の申込みが殺到するかもしれません!

2022年3月の業績予想では売上419.93億円で経常利益5.39億円になるそうです。来期業績が既に発表されていました。

前期比較だと売上4.38%増、経常利益29.45%減になります。減益の理由は今期の業績が飛び抜けてよかったからです。コロナ需要によるもので間違いありません。

四半期利益は3.77億円で前期比22.27%減になります。減益予想でも今期が好調なので買われるようです。しっかり利益が出ているためだと思われます。

またEPSが207.31なのでPERは9.65倍になります。類似企業のPERは7倍~40倍あたりまであるようです。

アイスコ(7698)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年3月22日~2029年3月21日 | 58,350株 発行価格964円 |

| 2020年3月10日~2030年3月09日 | 80,700株 発行価格1,072円 |

ロックアップは90日間(2021年7月06日)、ロックアップ解除倍率は設定がありません。ストックオプションの株数残や発行価格は上記のようになります。139,050株の全株が行使期限を迎えるようです

時価総額は東証データの上場時発行済み株式数の1,822,500株から算出すると想定価格ベースで約31.9億円になります。

吸収額は少ないけれどコロナが落ち着いてからの成長が感じられないところが不安です。上場時点で開示されている来期業績予想は増収減益になるそうです。

IPOとしては微妙だと思いますが、初値1.5倍くらいはクリアーしてくるかな?と考えています。公開価格割れしないと思うので取りに行きます!!

![]() ファブリカコミュニケーションズIPO主幹事取扱い決定⇒ 東海東京証券公式

ファブリカコミュニケーションズIPO主幹事取扱い決定⇒ 東海東京証券公式

タグ:IPO初値予想