一家ダイニングプロジェクト(9266)IPO新規上場 | 初値予想と幹事情報

一家ダイニングプロジェクト(9266)が新規上場承認されました。

飲食業のIPOは人気になると思うので期待できそうです!

しかも上場規模がOAを含めて約6.5億円規模になっているため初値は2倍以上になる可能性が高いかもしれません。株数も少なく地合いによっては当日初値付かずも?

| 業 種 | 小売業 |

| 上場市場 | 東証マザーズ |

| 公開予定 | 12月12日 |

| BB期間 | 11月27日~12月01日 |

| 企業ホームページ | https://ikkadining.co.jp/ |

【事業の内容】

居酒屋「屋台屋博多劇場」「こだわりもん一家」等の運営、ブライダル事業

【手取金の使途】

手取概算額322,130千円及び本第三者割当増資の手取概算額上限77,972千円については、全額を平成31年3月期の飲食事業における新規出店14店舗のうち9店舗(「屋台屋 博多劇場」7店舗・「こだわりもん一家」2店舗)のための設備投資資金へ充当する予定であります。

目次まとめ

一家ダイニングプロジェクト(9266)IPOの業績と事業内容

飲食事業から始まり、ブライダル事業も手掛けている企業です。

飲食事業では、自社で企画や業態開発した飲食店「こだわりもん一家」「屋台屋 博多劇場」「Trattoria&WineBar TANGO」「鮨あらた」の直営店の運営を行っています。

ターゲット層としては30代~50代のサラリーマンやOLを中心にしており、家族連れやカップル、老若男女問わず様々な店舗展開。

ブライダル事業では、ブライダル施設「The Place of Tokyo」を運営しており、特徴として東京のシンボルである東京タワーの目の前に位置し、チャペルと3つのバンケットのほか1階にはレストラン、屋上には会員制のスカイバーを併設しています。

一家ダイニングプロジェクト(9266)IPO仮条件から公開価格の日程

| 想定価格 | 2,250円 |

| 仮条件 | 2,250円~2,450円 |

| 公開価格 | 12月04日 |

想定発行価格から試算される市場からの吸収金額は約5.7億円です。

オーバーアロットメントを含めると約6.5億円になります。

上場規模が小さく良い感じのIPOとなっています!

想定発行価格もある程度値がさなので初値期待は高くなりそうです。

IPOに当選された方は気配更新がたまらないでしょうね。

基本的に相性の良いSMBC日興証券なので当選したいと思います。

人気企業なので難しいですが、申し込めば当選の可能性はありますからね~

一家ダイニングプロジェクト(9266)IPOの幹事団詳細と会社データ

| 公募株数 | 159,000株 |

| 売出株数 | 93,000株 |

| 公開株式数 | 252,000株 |

| OA売出 | 37,800株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 いちよし証券 マネックス証券 |

株数的にもSMBC日興証券からの当選期待が高いと思います。

もう一つ上げればマネックス証券でしょう。

SBI証券はIPOチャレンジポイントを貰うために申し込みをしなければいけません!1ポイント2,000円以上を期待します。

千葉県市川市八幡に本社があり、会社設立は1997年10月になっています。

社長は武長太郎氏、従業員数は209人で臨時雇用者は260人です。

従業員の平均年齢は27.6歳と若く、平均勤続年数2.8人、年間平均給与約396.7万円です。

一家ダイニングプロジェクト(9266)IPOの初値予想

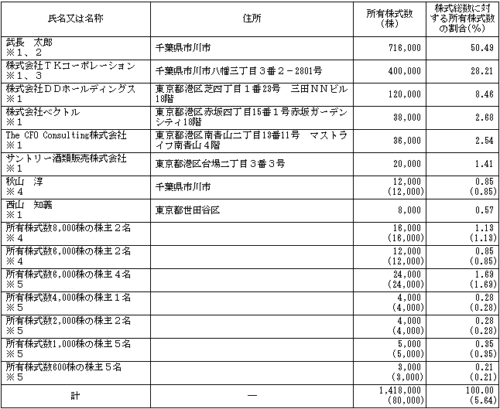

※株主の状況

【ロックアップ情報】

【ロックアップの状況】本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である武長太郎、当社株主である株式会社TKコーポレーション、株式会社DDホールディングス、The CFO Consulting株式会社及び西山知義、当社の新株予約権者である秋山淳、岩田明、野瀬健、髙橋広宜、渡邉桂一、鈴木大輔、池田大樹、清水将登、幸田翼、紺谷圭市、渡辺貴之、赤羽郁穂、湯沢光晴、森誠、福井俊太、深川智行、河島義矩、大澤亮、小宮山栄二、中村聡志及び牧野倫太郎は、SMBC日興証券株式会社(主幹事会社)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成30年6月9日までの期間(以下「ロックアップ期間」といいます。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

一家ダイニングプロジェクトIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 237,000株 |

| SBI証券 | 7,500株 |

| いちよし証券 | 5,000株 |

| マネックス証券 | 2,500株 |

※目論見の訂正事項発表後に記載します

一家ダイニングプロジェクトの直感的初値予想

第一弾⇒ 4,800円

※ファーストインプレッション

第二弾⇒ 4,300円

※仮条件発表後

一家ダイニングプロジェクトIPOの大手初値予想

初値予想上限3,500円

一家ダイニングプロジェクト(9266)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年12月25日~ 平成37年12月24日 | 73,800株 発行価格165円 |

| 平成30年1月24日~ 平成38年1月23日 | 1,200株 発行価格165円 |

| 平成31年3月31日~ 平成39年3月30日 | 6,000株 発行価格1,300円 |

ロックアップ期間が180日間で、ロックアップ解除倍率の記載はありません。

ストックオプションの株数残や発行価格は上記のようになります。

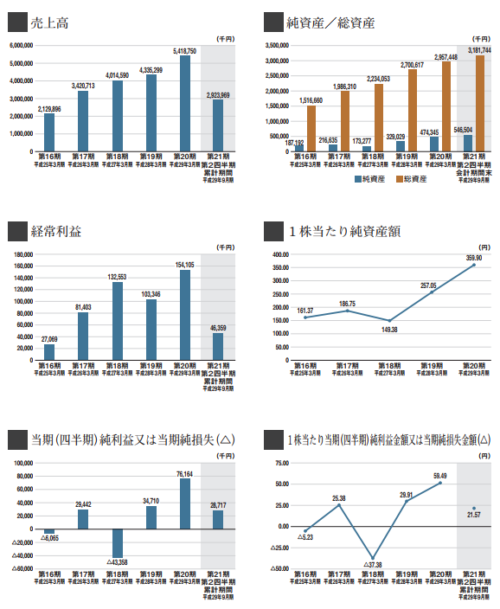

時価総額は東証データの上場時発行済み株式数の1,497,000株から算出すると想定価格ベースで約33.7億円になります。

上場に際し取得金は店舗の新規出店となっているため、うまく回れば増収増益期待はかなりあるでしょう。

飲食店などは提供する食材のコストを抑える工夫をしているため、店舗数が増えれば費用よりも収益メリットになる場合も多いようです。

それなりにメジャーな企業の話ですが、期待してよいと思います。

![]() 一家ダイニングプロジェクト(9266)主幹事引受け企業⇒ SMBC日興証券

一家ダイニングプロジェクト(9266)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想