ジェイック上場とIPO初値予想【幹事配分や独自評価あり】

ジェイックIPOがマザーズに新規上場承認されました。株単価が高く株数も少ないことから初値利益とセカンダリー狙いの買いが入る期待があります。地合い一気に回復でストップ高もあり得るサイズです。

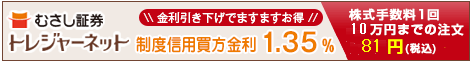

公開株数は143,000株になりオーバーアロットメントは21,400株です。上場規模は約7.6億円と小さく業績も一気に伸びています。前期は連結で27億円売上、2.2億円の利益となっています。

3年前は上場を意識した整理の赤字処理かもしれませんね。経常利益が大きく減っているので特損処理かも?よくあることですよね。

ジェイックは就職支援と採用支援などを行っている企業です。目論見を確認すると無料で教育も行っているようです。就職成功率も81%を超え、これまで就職支援となった実績も2万人以上いるそうです。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 10月29日 |

| BB期間 | 10月10日~10月17日 |

| 企業ホームページ | http://www.jaic-g.com/ |

| 事業の内容 | 教育融合型人材紹介サービス「就職カレッジ®」「女子カレッジ®」「セカンドカレッジ®」「新卒カレッジ®」を提供するカレッジ事業、及び「7つの習慣®」をはじめとした教育研修サービスの提供 |

【手取金の使途】

差引手取概算額294,745千円に本第三者割当の手取概算額上限90,761千円を合わせた、手取概算額合計上限385,506千円については、以下の通り充当する予定であります。

①教育融合型人材紹介サービス「カレッジ事業」における「就職カレッジ®」のさらなる地方展開及びその他サービスの拡大に向けた人員の拡充を目的として、人材採用費及び人件費に176,279千円

②新規支店開設を予定する仙台及び広島における当社の認知度を向上させ、支店開設後の円滑な拠点運営に向けた十分な求職者の母集団を形成すべく求職者確保のための販売促進費に88,800千円。また、広島支店開設のための敷金・保証金として令和2年1月期に7,500千円、広島支店及び仙台支店開設のための造作工事等の費用として令和2年1月期に10,500千円。

残額につきましては、「カレッジ事業」における各カレッジサービスの求職者確保のための販売促進費に令和4年1月期までに充当する予定であります。

目次まとめ

ジェイック(7073)IPOの業績と事業内容

業績は売上拡大中になり今期が29期にもなるため実績はありそうです。またジェイックは海外子会社2社と関係会社1社の合計4社でグループ企業を構成しています。

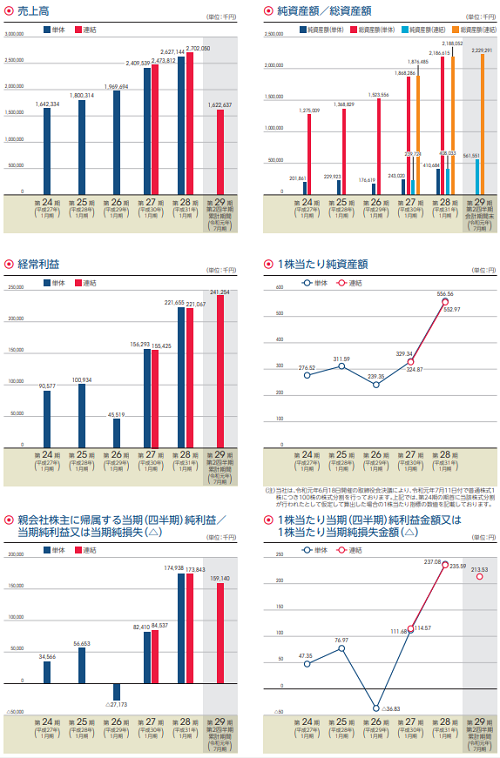

事業は主に従業員数300名未満の中堅中小企業に対して「就職ポテンシャル層」に教育の機会を提供したうえで紹介をするという教育融合型人材紹介サービスを対象者別に展開しています。

就職ポテンシャル層とはフリーターや第二新卒、大学中退者や就活に苦戦したり出遅れたり、地方故に就職活動に制約があったりする大学4年生、留年生、留学生などを指します。

またその条件に各々の事情によって採用市場において不利な立場に置かれているものの、就職活動という人生の中でも大きなライフイベントを経て成長を遂げたり、自分に合った企業や仕事に出会うことで意欲や才能に目覚めたりする可能性がある人材層と同社が定義したものとなっています。

主に20代の就職に苦戦するフリーター、第二新卒層を対象とした「就職カレッジ®」、その中でも女性だけを対象とした「女子カレッジ®」、大学中退者を対象とした「セカンドカレッジ®」、新卒の就職活動において続々と内定が出る時期を超えてもなおなかなか内定が出ずに苦戦している場合

部活動や単位取得等で就職活動に出遅れたりしている大学4年生を支援する「新卒カレッジ®」を教育融合型人材紹介サービスとして行っています。さらに採用される求職者の上司となる若手リーダーや次期リーダー層を対象に1年間にわたるリーダー育成カリキュラムを提供する「リーダーカレッジ」を行っています。

また同社グループの教育融合型人材紹介サービス「カレッジ事業」の価値の中核をなす教育ノウハウを引き上げるため、中堅中小企業をターゲットとしクライアント企業の人材育成のために、幅広くきめ細かい教育研修サービスを提供しています。

全世界で3,000万部のベストセラーとなったビジネス書「7つの習慣®」や、目標達成するスキルと人格を育てる「原田メソッド」など、普遍性が高くスキルだけではなくそのベースとなる考え方に働きかける研修コンテンツを中堅中小企業の現場で実践できるようカスタマイズして提供し、自ら考え、自ら行動するクライアントの社員育成に貢献しているそうです。

少子高齢化が進み、生産年齢人口が減少することが確実な日本において、まだ活かされていない潜在的な労働力を社会に供給することは雇用を増やすことにつながるため同社では価値あることだと自負しています。

いわゆるキャリアを持った求職者の転職支援ではなくフリーターや大学中退者、二極化が進む就職活動において苦戦する大学4年生などの「就職ポテンシャル層」の就職支援に特化している人材紹介会社は非常に少なく、独自性と社会性があると考えているそうです。

企業向けの教育研修サービスで培ったノウハウを活かし、無料就職支援講座をクライアントに紹介する前に求職者に無料で提供しています。

無料の就職支援講座を受けた求職者とクライアントをマッチングさせる機会として、「集団面接会」という求職者とクライアントが総当たりで面接をする場を提供、求職者の入社後の定着や活躍支援も行っています。

ジェイック(7073)IPO仮条件から公開価格の日程

| 想定価格 | 4,610円 |

| 仮条件 | 4,610円~4,750円 |

| 公開価格 | 10月18日 |

想定価格から試算される市場からの吸収金額は約6.6億円です。オーバーアロットメントを含めると約7.6億円になります。上場規模が小さく初値利益を狙えそうです。また1枚あたりの単価が大きいため利益幅も大きくなりそうです!

公開株数がOAを含め164,400株しかありません。幹事も多いことから当選は難しい印象を受けます。ただ当選すれば初値2倍で40万円~50万円が狙えそうです。上場当日に初値形成は難しそうな気もします。

ジェイック(7073)IPOの幹事団詳細と会社データ

| 公募株数 | 71,500株 |

| 売出株数 | 71,500株 |

| 公開株式数 | 143,000株 |

| OA売出 | 21,400株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 大和証券 東洋証券 楽天証券 岩井コスモ証券 岡三証券 岡三オンライン 北洋証券 |

完全にSMBC日興証券からの申し込みに期待するしかありません!当選確率は余裕の1%以下になるでしょう。

SBI証券もIPOチャレンジポイントを使って申し込む方が出てきそうですね。大手予想サイトの評価を見ないと判断できないところもありますが久しぶりに1枚あたり100万円超えになればIPO市場の活性化にもつながりそうです。

またSBIネオトレード証券のレオクラン当落は連絡がないので落選しているようです。せっかく委託経由の取扱いがあったのに残念です。前受け金不要なので申し込んでいたのですが撃沈ですね。主幹事のSMBC日興証券は補欠当選でした。厳しいです!

会社設立は1991年3月07日、本社住所は東京都千代田区神田神保町一丁目101番神保町101ビル7階、社長は佐藤剛志氏(57歳)です。

従業員数は190人(臨時雇用者37人)、平均年齢32.9歳、平均勤続年数5.3年、平均年間給与約444万円です。連結従業員数は6人増え196人になります。

ジェイック(7073)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社エンスー | 530,000株 | 59.15% |

| 佐藤 剛志 | 186,000株 | 20.76% |

| 株式会社ティーケーピー | 30,000株 | 3.35% |

| 山本 太 | 22,500株 | 2.51% |

| 近藤 浩充 | 17,500株 | 1.95% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である佐藤剛志、当社株主かつ当社役員である近藤浩充、知見寺直樹、古庄拓、東宮美樹、谷中拓生及び古江嘉之、当社株主である株式会社エンスー、山本太、尾崎三昌、ファイブアイズ・ネットワークス株式会社、ジェイック従業員持株会、 ~以下株主省略~ 田原満生及びその他新株予約権者58名は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の令和2年4月25日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

当社株主である株式会社ティーケーピーは、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の令和2年1月26日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売却価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却は除く。)を行わない旨を約束しております。

ジェイックIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 129,000株 | 90.21% |

| SBI証券 | 4,200株 | 2.94% |

| 大和証券 | 4,200株 | 2.94% |

| 東洋証券 | 2,100株 | 1.47% |

| 楽天証券 | 1,400株 | 0.98% |

| 岩井コスモ証券 | 700株 | 0.49% |

| 岡三証券 | 700株 | 0.49% |

| 北洋証券 | 700株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ジェイックIPOの直感的初値予想

第一弾⇒ 7,000円~9,000円

※ファーストインプレッション

第二弾⇒ 7,000円~8,000円

※仮条件発表後

ジェイックIPOの初値予想

7,000円~10,000円

8,500円~9,500円に修正されました

仮条件が引き上げられ4,610円~4,750円に決定しました。教育融合型の人材紹介サービスを提供している企業になりニッチ分野として需要が見込めるようです。売り手市場と言われる人材派遣業になり、5日間の研修を受けなければいけない仕組みが就職成功率80%以上という高い成果を上げているようです。

公開株数とオーバーアロットメントを合わせて164,400株しかないため場合によっては予想されている数値よりもはるか上の株価を目指す展開もあり得るかもしれません。

吸収額は4,750円算出で約6.8億円、OAを含めると約7.8億円です。吸収額から初値2倍でもおかしくありませんがPERが17.59倍なので初値2倍で35.18倍あたりです。普通に初値2倍でもおかしくないかも?

2020年1月本決算案なので連結業績を確認すると31.1億円の売り上げ予想です。前期と比較した場合15.2%増える見込みです。経常利益は3.2億円になり前期と比較した場合44.8%も増収になるようです。業績はかなり好調と言えそうです!

配当も73.67円出る予想がでています。EPS270.02になりBPS1,054.34と予想されています。SMBC日興証券主幹事なので申し込み忘れしないようにしたいと思います。1回のIPO当選で中古の軽自動車が買えますよね!

ジェイック(7073)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年5月01日~令和9年4月30日 | 30,000株 発行価格643円 |

| 令和元年7月04日~令和9年6月03日 | 18,200株 発行価格637円 |

| 令和元年7月04日~令和9年6月03日 | 1,300株 発行価格637円 |

| 令和2年11月22日~令和10年10月21日 | 18,800株 発行価格676円 |

| 令和2年11月22日~令和10年10月21日 | 1,600株 発行価格676円 |

| 平成31年4月24日~令和11年4月23日 | 32,100株 発行価格984円 |

ロックアップ180日間(令和2年4月25日)とロックアップ90日間(令和2年1月26日)の設定があり90日間分にはロックアップ解除倍率1.5倍が設定されています。ティーケーピーが保有する30,000株が1.5倍の解除対象です。

ストックオプションの株数残や発行価格は上記のようになります。48,200株が行使可能期限に入っています。

時価総額は東証データの上場時発行済み株式数の905,500株から算出すると想定価格ベースで約41.7億円になります。

株価設定が大きいため初値利益を得るチャンスです。1撃で数十万円の利益は出ると推測されることから喉から手が出るほど欲しいです。どうすることもできないので参加できるところから参加しておきたいと思います!東洋証券はネット抽選が多分ありません。

それに北洋証券は札幌市に本社がある対面型の取引企業になり北洋銀行が100%の株式を保有しています。地場では有名なの口座がある方は申し込んでおくことをお勧めします。

北洋証券は上光証券を2019年3月に吸収し企業規模を拡大しているようですね。全く関係ないけど地方でも再編の動きが活発化していると感じています。マイナー証券の口座を開設しておくとたまに良いことがあるので時間があれば手広く口座を開設しておきましょう。

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想