森六ホールディングス(4249)IPO新規上場 | 初値予想と幹事情報

森六ホールディングス(4249)IPOが新規上場承認されました。

オプトランと上場日が重なり波乱の展開があるかもしれません。主幹事が違うため準備に問題はないと考えられますがどちらも市場からの吸収が100億円を超えるため、初値期待は低いと考えています。

大量に株式を欲しい方にはチャンス到来ですが、リスクとリターンをはっきりさせた取引や将来性を考えて投資をしましょう。

| 業 種 | 化学 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 12月20日 |

| BB期間 | 12月04日~12月08日 |

| 企業ホームページ | http://www.moriroku.co.jp/ |

【事業の内容】

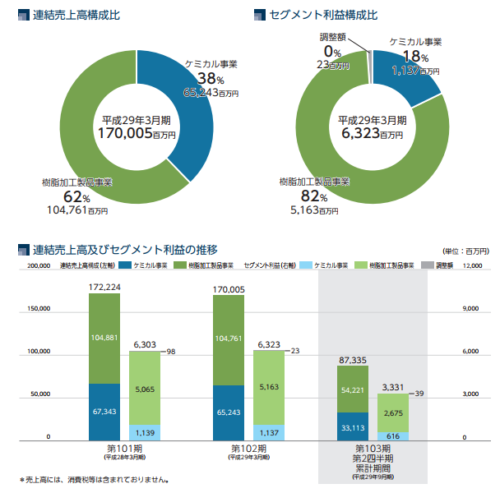

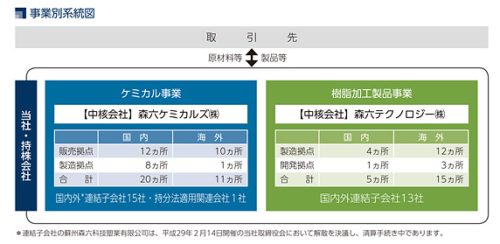

化学製品全般の販売を行うケミカル事業ならびに自動車四輪部品、二輪部品の製造販売を行う樹脂加工製品事業

【手取金の使途】

手取概算額3,004百万円については、「1 新規発行株式」の(注)4.に記載の第三者割当による自己株式の処分の手取概算額上限1,251百万円と合わせた、手取概算額合計上限4,256百万円について、連結子会社である、Moriroku Technology De Mexico S.A. DE C.V.及び森六テクノロジー㈱への投融資に3,806百万円を、当社におけるシステム投資に450百万円を充当する予定であります。

目次まとめ

森六ホールディングス(4249)IPOの業績と事業内容

創業は寛文3年なので1663年だそうです。

会社に育つまでかなりの時間を要していますが、時代を感じますね。天然藍や藍の肥料を販売したところから始まっています。「藍」の読みは「アイ」と読み、染料として使用されていました。

明治時代に入りドイツで人造藍(合成染料)の工業化が成功すると、明治42年(1909年)ドイツ染料メーカー等の特約店として、合成染料及び工業薬品の輸入販売を行い営業を拡大するとともに、化学品専門商社としての礎を築いたそうです。

その流れで大正5年(1916年)3月に資本金100万円で森六商店を設立しています。

現在の主たる業務は、ケミカル事業と樹脂加工製品事業になっています。

国内外の連結子会社28社及び持分法適用関連会社1社により構成され、化学分野における「商社」機能と、自動車部品の「メーカー」機能を併せ持つことを特徴としている企業です。

日本の他には海外子会社が世界各地に点在し、北米や中国、タイなどのアジア圏、イスラエルやユーロ圏などに拠点があります。

個人評価は低いですが、法人からすると凄い企業なんでしょうね。

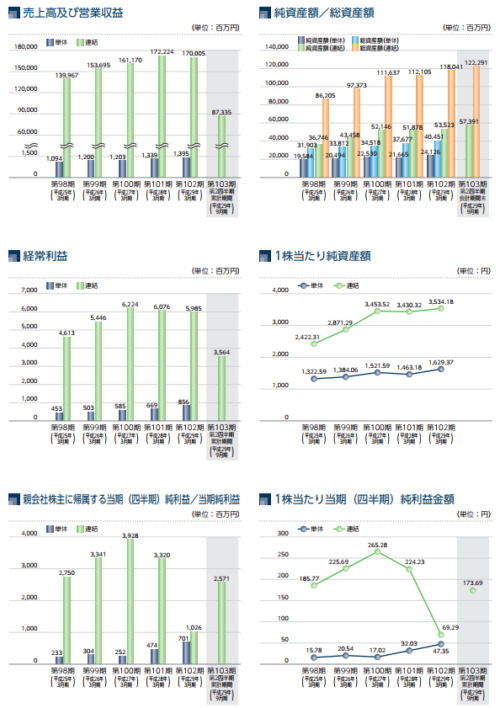

業績は安定しているように思いますが、102期(2017年度)利益は落ち込んでいるようです。

森六ホールディングス(4249)IPO仮条件から公開価格の日程

| 想定価格 | 2,610円 |

| 仮条件 | 2,610円~2,700円 |

| 公開価格 | 12月11日 |

想定価格から試算される市場からの吸収金額は約88.7億円です。

オーバーアロットメントを含めると約102億円になります。

大型IPOが続くため12月後半は不利かもしれませんね。

想定価格も安くはないため個人参加者も限定的かもしれません。

東証1部直接上場と思われるため、それなりに機関の参加は見込めますが、日経平均も高く推移しているため、大型株への投資は個人的に見送る判断です。

100株程度の参加を目指しながらつまみ食い?程度に考えています。

すべての株が公開価格を割れるようなことは無いはずなので、有料レポートを見ないと判断が付かないですよね~

無くても結局は自己判断ですが参考になります。レポートも安くないんですよね(汗)

森六ホールディングス(4249)IPOの幹事団詳細と会社データ

| 公募株数 | 1,228,000株 |

| 売出株数 | 2,172,000株 |

| 公開株式数 | 3,400,000株 |

| OA売出 | 510,000株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 岡三証券 岡三オンライン むさし証券 三菱UFJM・S証券 auカブコム証券 SBI証券 みずほ証券 |

野村證券店頭は沢山頂けそうです。

インターネット配分も引受けの10%以上が配分濃厚です。日本証券業界のデータで調べると個人顧客への配分は初値期待が低い銘柄に限り10%を少し超えて配分されていますからね。ほしい方にはチャンス到来です。

東京都港区南青山に本社があり、会社設立は会社設立は1916年3月と100年以上も前です。

日本企業として尊敬します。30年持てば立派ですが100年はなかなか届かない数値です。

従業員数は46人ですが連結従業員数は4,311人にもなります。

平均年齢は41.4歳で平均勤続年数12.1%、平均年間給与約726万円です。

森六ホールディングス(4249)IPOの初値予想

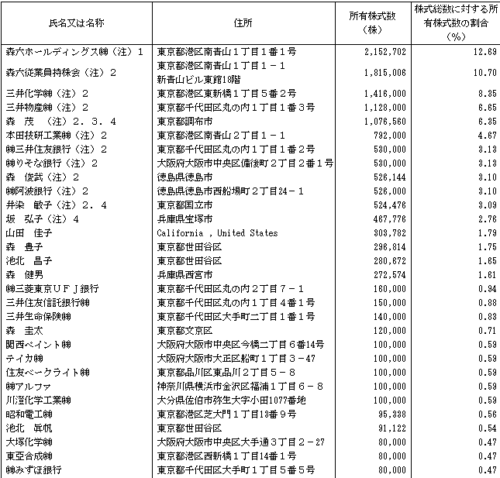

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である㈱三井住友銀行、㈱りそな銀行、㈱三菱東京UFJ銀行、三井住友信託銀行㈱、三井生命保険㈱、㈱みずほ銀行及び三井住友海上火災保険㈱並びに当社株主である三井化学㈱、三井物産㈱、本田技研工業㈱、㈱阿波銀行、関西ペイント㈱、テイカ㈱、住友ベークライト㈱、㈱アルファ、川澄化学工業㈱、

昭和電工㈱、大塚化学㈱、東亞合成㈱、アイカ工業㈱、大阪有機化学工業㈱、新日本理化㈱、ダイキン工業㈱、東京応化工業㈱、福助工業㈱、㈱ADEKA、共栄社化学㈱、タイガースポリマー㈱、東京インキ㈱、日亜化学工業㈱、日本乳化剤㈱、ロックペイント㈱、㈱アサヒペン、テクノポリマー㈱及び阿波銀リース㈱は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年3月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

森六ホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 2,890,000株 |

| SMBC日興証券 | 275,400株 |

| 岡三証券 | 68,000株 |

| むさし証券 | 68,000株 |

| 三菱UFJモルガン・スタンレー証券 | 40,800株 |

| SBI証券 | 40,800株 |

| みずほ証券 | 17,000株 |

※目論見の訂正事項発表後に株数を記載、委託幹事は記載なし

森六ホールディングスIPOの直感的初値予想

第一弾⇒ 2,600円

※ファーストインプレッション

第二弾⇒ 2,800円

※仮条件発表後

森六ホールディングスIPOの大手初値予想

初値予想上限3,000円

森六ホールディングス(4249)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションは無し |

ロックアップ期間は90日間、ロックアップ解除倍率は1.5倍と目論見に書かれています。

ストックオプションの採用はありません。

時価総額は東証データの上場時発行済み株式数の16,960,000株から算出すると想定価格ベースで約442.7億円になります。

難しい銘柄が続きますが、30万円程度は12月IPOで狙いたいと考えています。

優良IPOが1つ当選すれば可能ですからね~

タグ:IPO初値予想