PHCホールディングス(6523)上場とIPO初値予想【幹事配分や独自評価あり】

PHCホールディングス(6523)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証1部でメイン主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券が引受けます。

その他にも共同主幹事として複数社あります。

上場規模は約1,976.9億円で公開株数46,460,400株、オーバーアロットメント6,969,000株です。想定発行価格は3,700円になっています。

上場規模が大きくかなり悩む銘柄になりそうですね。

| 業 種 | 電気機器 |

| 上場市場 | 東証1部 |

| 上場日 | 10月14日 |

| BB期間 | 9月29日~10月05日 |

| 企業ホームページ | https://www.phchd.com/jp |

| 事業の内容 | 各種ヘルスケア機器・サービスの開発・製造・販売 |

【手取金の使途】

差引手取概算額9,016百万円については、海外募集における差引手取概算額11,025百万円と併せて、以下に充当する予定です。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

①設備投資資金として10,613百万円に充当する予定

②残額については2022年3月期中に過去のM&Aで増加した金融機関に対する長期借入金の返済への充当を予定※有価証券届出書(EDINET)抜粋

目次まとめ

PHCホールディングス(6523)IPOの業績と事業内容

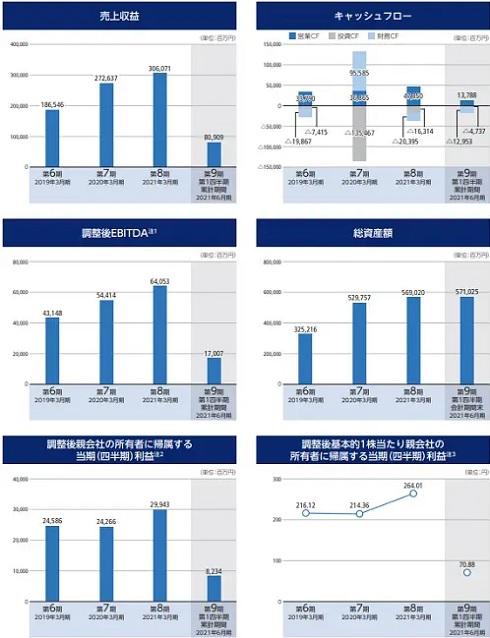

今期業績を早速確認してみると売上は拡大していましたが、四半期利益が前期割れになっていました。評価が益々わからないIPOです。

同社グループは、持株会社であるPHCホールディングスと主要子会社のPHC株式会社、Ascensia Diabetes Care Holdings AG、Epredia Holdings Ltd.、株式会社LSIメディエンス、他関連会社を含め国内16法人、海外75法人にて構成されています。

経営理念として「わたしたちは、たゆみない努力で健康を願うすべての人々に新たな価値を創造し豊かな社会づくりに貢献します」を掲げ、ビジョンとして「グローバルの診断・ライフサイエンス、日本のヘルスケアサービスにおいて、ベストインクラスのプレシジョンとデジタルソリューションを提供するリーダーとなる」を定めています。

「多様性とチームワーク」「イノベーション志向」「チャレンジ精神」「高い倫理観」を価値観とし、お客様基点のイノベーションによって、研究から診断、医療までの幅広い領域の医療ニーズに対するソリューションを提供しています。

同社グループの事業は、血糖自己測定システム(測定器及びセンサ)、Point of Care Testing(臨床現場即時検査)製品等の体外診断機器並びに電気式医薬品注入器(インジェクタ)の開発、製造及び販売を行う「糖尿病マネジメントドメイン」、

医科医事システム・電子カルテ等医療IT製品の開発販売や臨床検査事業を展開する「ヘルスケアソリューションドメイン」及び研究・医療支援機器、病理診断機器等の開発製造販売を行う「診断・ライフサイエンスドメイン」の3つの事業ドメインにより構成されています。

PHCホールディングス(6523)IPO仮条件と公開価格の日程

| 想定価格 | 3,700円 |

| 仮条件 | 3,250円~3,500円 |

| 公開価格 | 3,250円 |

想定発行価格から試算される市場からの吸収金額は約1,719.0億円です。オーバーアロットメントを含めると約1,976.9億円になります。

国内販売だと約889.6億円になります。海外販売が若干多いようです。最終的には公開価格発表時に決るため、今後販売割合が変更される可能性は十分あります!

PHCホールディングス(6523)IPOの幹事団詳細と会社データ

| 公募株数 | 6,611,700株 国内募集株式数2,975,200株 海外募集株式数3,636,500株 |

| 売出株数 | 15,476,300株 国内売出株式数6,964,100株 海外売出株式数8,512,200株 |

| 公開株式数 | 22,088,000株 |

| OA売出 | 3,313,100株 国内1,490,800株 海外1,822,300株 |

| 引受幹事 | SMBC日興証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) 野村證券(共同主幹事) みずほ証券(共同主幹事) BofA証券(共同主幹事) ゴールドマン・サックス証券(共同主幹事) JPモルガン証券(共同主幹事) SBI証券 楽天証券 マネックス証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

※公募株数や売出株数、OA売出しの株数が変更されたため確定値に修正しています

株数が多いためどこから申込んでも当選は容易だと思います。店頭だと営業の電話が掛かってきそうです!

共同主幹事が複数社あるため株式を売りさばくことにも一生懸命さを感じますよね。

PHCホールディングスの会社設立は2013年8月13日、本社住所は東京都港区西新橋二丁目38番5号、社長はジョン・マロッタ氏(41歳)です。※2021年9月14日時点

従業員数は181人(臨時雇用者14人)、平均年齢47.8歳、平均勤続年数17.7年、平均年間給与約905万円です。連結従業員数は9,630人で臨時雇用者が2,386人となっています。人員は多いようです。

PHCホールディングス(6523)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| KKR PHC Investment L.P. | 55,804,244株 | 45.77% |

| 三井物産株式会社 | 24,594,240株 | 20.17% |

| 株式会社生命科学インスティテュート | 15,348,237株 | 12.59% |

| パナソニック株式会社 | 13,158,136株 | 10.79% |

| LCA 3 Moonshot LP | 5,714,286株 | 4.69% |

※上位株主の状況

【ロックアップ情報】

グローバル・オファリングに関連して、売出人かつ貸株人であるKKR PHC Investment L.P.及び三井物産株式会社、売出人である株式会社生命科学インスティテュート、パナソニック株式会社及びLCA 3 Moonshot LP、当社株主であるジョン・マロッタ、宮﨑正次、フレデリック・ライデンバック、~中略~ 元引受契約締結日から上場日後180日目(2022年4月11日)までの期間、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等を行わない旨を約束する書面をジョイント・グローバル・コーディネーターに対して差し入れる予定であります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(共同主幹事) | 3,346,600株 | 33.67% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 2,882,400株 | 29.00% |

| 野村證券(共同主幹事) | 1,921,300株 | 19.33% |

| みずほ証券(共同主幹事) | 1,259,300株 | 12.67% |

| BofA証券(共同主幹事) | 99,400株 | 1.00% |

| ゴールドマン・サックス証券(共同主幹事) | 99,400株 | 1.00% |

| JPモルガン証券(共同主幹事) | 99,400株 | 1.00% |

| SBI証券 | 92,400株 | 0.93% |

| 楽天証券 | 92,400株 | 0.93% |

| マネックス証券 | 46,700株 | 0.47% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上記株数は仮条件後の株数を反映しています。大幅に株数の変更が行われました!

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,500円~4,000円

※ファーストインプレッション

第二弾⇒ 3,100円~3,600円

※仮条件発表後

初値予想と市場コンセサンス

PHCホールディングスの初値予想をリサーチして記載します。

初値予想3,500円~4,000円

修正値3,350円~3,500円

再修正値3,120円

株数の変更が行われています。公募株数6,611,700株で売出株15,476,300株、OA3,313,100株になっています。最終的な株数は10月06日に決定します。仮条件時の吸収金額は最大で889.0億円になります。

このため人気が見込めないと考えらえます。上場規模を大幅に絞ってきましたがどいうなるでしょうね。様子を伺いながらブックビルディングに参加したいと思います。

2022年3月期の業績は連結で売上3,191.45億円となり営業利益は200.35億円となるそうです。前期比だと売上4.24%増、営業利益13.84%増です。

四半期利益は135.11億円なので前期比だと20.08%減になります。これは痛いですね。配当は23円なので配当利回りが0.70%です。

PERは30.79倍でPBRは30.08倍です。

PHCホールディングス(6523)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年6月25日~2024年6月24日 | 137,920株 発行価格500円 |

| 2014年7月05日~2024年6月24日 | 812,099株 発行価格500円 |

| 2016年6月25日~2024年6月24日 | 776,900株 発行価格500円 |

| 2014年7月05日~2024年6月24日 | 188,750株 発行価格500円 |

※新株予約権の発行が大量にあるため一部を抜粋しています

ロックアップは180日間(2022年4月11日)、ロックアップの解除倍率は設定されていません。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の122,170,815株から算出すると想定価格ベースで約4,520.3億円になります。

PHCホールディングスのIPOは秋に毎年出てくる大型のIPOと言った感じです。大手企業の資本が入っていますけどどうなるのか見当もつきません。世界的に有名な企業や個人投資家に人気企業であれば良いのですが、業種も電気機器ですよね。

ひかえ目にBBすることになると思います。

SBIネオトレード証券でIPOの申込みを行うと資金不要でIPO抽選に参加できます!口座開設だけは行っておきましょう。

SBI証券が主幹事や平幹事をするときに取扱いの期待ができます!

タグ:IPO初値予想