【評価】Ridge-i(リッジアイ)IPOの上場と初値予想!当選すれば爆益

Ridge-i(リッジアイ)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券が引受けます。

上場規模は約10.9億円で公開株数591,000株、オーバーアロットメント88,600株です。想定発行価格は1,600円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 4月26日 |

| BB期間 | 4月11日~4月17日 |

| 企業ホームページ | https://ridge-i.com/ |

| 事業の内容 | AI・ディープラーニング技術のコンサルティング及び開発、共同事業、ライセンス、保守モデル、自社開発等によるプロダクトの提供、人工衛星データを活用したAI解析ソリューションの提供 |

目次まとめ

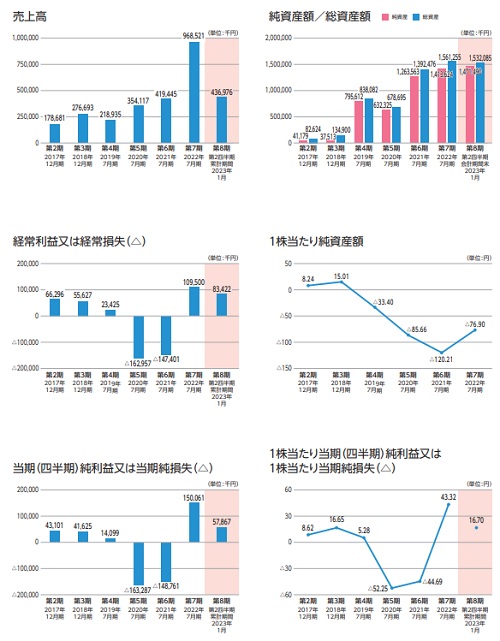

Ridge-i(リッジアイ)IPOの業績と事業内容

同社は様々な社会課題・顧客課題をAI・ディープラーニング等の先端技術を用いて解消するために、現場に入り込んだコンサルテーションに始まり、アセスメント、開発、導入、顧客による運用まで視野に入れた、実用的なソリューションを提供するテクノロジーカンパニーです。

カスタムAIソリューション事業として、AI活用コンサルティング・AI開発サービスと、そのサービスで培った知見やアルゴリズムを活用したAIライセンス提供サービスを行っています。

宇宙関連市場の拡大を見込み、データの取り扱いに専門的なノウハウが必要な人工衛星データのAI解析サービスも行っています。

Ridge-i(リッジアイ)IPO仮条件と公開価格の日程

| 想定価格 | 1,600円 |

| 仮条件 | 1,600円~1,750円 |

| 公開価格 | 4月18日 |

想定発行価格から試算される市場からの吸収金額は約9.5億円です。オーバーアロットメントを含めると約10.9億円になります。

相当儲かりそうなIPOだと思います。1単元で20万円は抜けそうですね!

Ridge-i(リッジアイ)IPOの幹事団詳細と会社データ

| 公募株数 | 330,000株 |

| 売出株数 | 261,000株 |

| 公開株式数 | 591,000株 |

| OA売出 | 88,600株 |

| 引受幹事 | SMBC日興証券(主幹事) みずほ証券 SBI証券 極東証券 水戸証券 松井証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

AI(人工知能)分野のコンサルティングを行う企業です。

SaaSなどのプラットフォーマーへAIライセンス提供サービスも行っています。DXサービスも行い、人工衛星AI解析も行うそうです。なんか話題性が凄いですね!

そして主幹事はSMBC日興証券になるため絶対に申込していたほうが良いです。

リッジアイの会社設立は2016年7月29日、本社住所は東京都千代田区大手町1丁目6番1号、社長は柳原尚史氏(42歳)です。※2023年4月06日時点

従業員数は32人(臨時雇用者6人)、平均年齢34.4歳、平均勤続年数2.5年、平均年間給与約820万円です。

Ridge-i(リッジアイ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 柳原 尚史 | 1,350,000株 | 36.53% |

| 柳原ホールディングス | 700,000株 | 18.94% |

| バルカー | 416,666株 | 11.28% |

| 小松 平佳 | 375,000株 | 10.14% |

| SMBC信託銀行 | 217,391株 | 5.88% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年7月24日)と180日間(2023年10月22日)となっています。90日間分は発行価格1.5倍以上でロックアップが解除されます。VC出資もあります!

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 532,000株 | 90.02% |

| みずほ証券 | 17,700株 | 2.99% |

| SBI証券 | 17,700株 | 2.99% |

| 極東証券 | 5,900株 | 1.00% |

| 水戸証券 | 5,900株 | 1.00% |

| 松井証券 | 5,900株 | 1.00% |

| 楽天証券 | 5,900株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,680円~4,500円

※ファーストインプレッション

第二弾⇒ 3,800円~4,500円

※仮条件発表後

初値予想と市場コンセサンス

リッジアイの初値予想をリサーチして記載します。

初値予想3,600円~4,000円

修正値4,000円~4,500円

AI関連になり競合のPERは100倍超えのようだ。と言うことは単純に初値2倍でも問題なさそう。

ベンチャーキャピタル3社のロックアップが公開価格1.5倍以上となっているが、足並みそろえやすいとされ高値まで引っ張るようだ。セカンダリーはハイグロース株のため気を付けたい。

人気業態で吸収金額が少ないため初値が低ければ面白そうだ。IPOにおける吸収額は約11.9億円、時価総額約66.4億円。

PERは1,750円算出で約53.5倍となる。クラウドインテグレーターよりも人気が見込めるためどのみち高値からの出発となりそう。IPOに当選できれば利益がでる構造だ。

4月IPOも終盤になり予想以上に注目される可能性もあろう。

Ridge-i(リッジアイ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年10月01日~2028年9月30日 | 18,600株 発行価格30円 |

| 2021年10月29日~2029年10月28日 | 136,250株 発行価格200円 |

| 2021年10月29日~2029年10月28日 | 2,000株 発行価格200円 |

| 2023年7月12日~2031年7月11日 | 34,500株 発行価格600円 |

| 2023年7月12日~2031年7月11日 | 40,000株 発行価格600円 |

ロックアップは90日間と180日間にわかれます。90日間分は発行価格(公開価格)1.5倍以上でロックアップが解除されます。

ストックオプションの株数残や発行価格は上記のようになります。156,850株が行使期限入りするようですね。

時価総額は東証データの上場時発行済み株式数の3,794,130株から算出すると想定価格ベースで約60.7億円になります。

4月最後のIPOなのでかなり人気があると思います。上場後1日目は初値付かずでは?と考えています。

SMBC日興証券の家族口座とかがあれば当選確率高そうですね。自分の家族の話です!

![]() Ridge-i(5572)主幹事引受け企業⇒ SMBC日興証券

Ridge-i(5572)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想