【評価】SHINKO(シンコー)IPOの上場と初値予想!売出株が多い

SHINKO(シンコー)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はスタンダード市場で主幹事は大和証券が引受けます。

上場規模は約20.7億円で公開株数874,000株、オーバーアロットメント131,100株です。想定発行価格は2,060円になっています。

| 業 種 | 卸売業 |

| 上場市場 | スタンダード市場 |

| 上場日 | 3月22日 |

| BB期間 | 3月06日~3月10日 |

| 企業ホームページ | https://www.kk-shinko.com/ |

| 事業の内容 | IT機器等の保守・販売及び人材派遣 |

目次まとめ

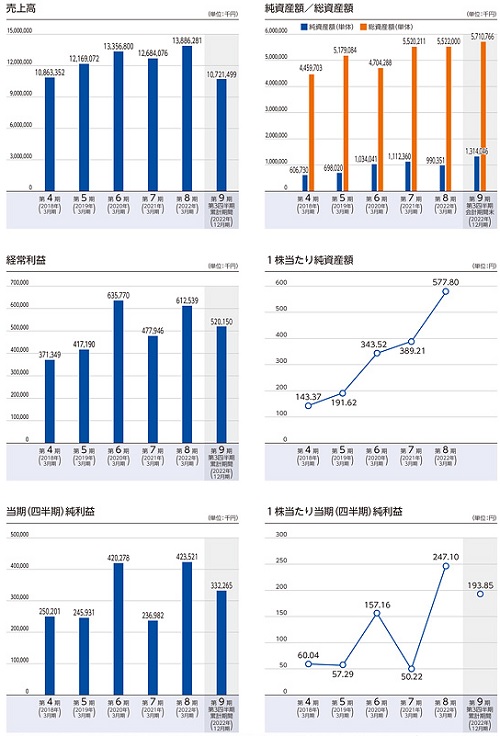

SHINKO(シンコー)IPOの業績と事業内容

保守サービス事業、ソリューション事業、人材サービス事業の3事業を柱に全国60超の拠点より24時間365日エンジニアが機器の保守、導入設計、設置展開サービスを提供している企業です。

PHC株式会社製電子カルテシステム、レセプトコンピュータを始め調剤薬局に導入されている同じくPHC株式会社製電子薬歴システム、薬剤情報システム、自動錠剤包装機、一包化監査システム、医事コンピュータ、注射薬払出システム、適温配膳車等の保守サービスを受託しています。

この他、医療機関や福祉施設、一般企業、官公庁向けにシステムの設計、構築、設置工事、展開管理等のICTサービスを提供、また顧客の要望に合わせた機器の提案と販売を行います。

カスタマエンジニアやシステムエンジニアの派遣も行うそうです。

SHINKO(シンコー)IPO仮条件と公開価格の日程

| 想定価格 | 2,060円 |

| 仮条件 | 2,060円~2,200円 |

| 公開価格 | 3月13日 |

想定発行価格から試算される市場からの吸収金額は約18.0億円です。オーバーアロットメントを含めると約20.7億円になります。

スタンダード市場に上場するしっかりした企業だと思います。2023年3月期予想は売上150億円以上で4.2億円の利益見込みとなっています。配当も70円出る予定なので上場タイミングは良いかも?

SHINKO(シンコー)IPOの幹事団詳細と会社データ

| 公募株数 | 80,000株 |

| 売出株数 | 794,000株 |

| 公開株式数 | 874,000株 |

| OA売出 | 131,100株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 松井証券 楽天証券 マネックス証券 丸三証券 あかつき証券 |

| 委託見込 | 岡三オンライン |

卸売業なのでIPOのパフォーマンスはあまり良くないと思います。ただ配当が想定発行価格算出で3.40%出るため下値では買いが入ると思います。

3月末権利なので数日保有すれば1単元で7,000円の配当ですよね。

シンコーの会社設立は2014年5月16日、本社住所は東京都台東区浅草橋五丁目20番8号、社長は福留泰蔵氏(70歳)です。※2023年2月18日時点

従業員数は804人(臨時雇用者151人)、平均年齢39.9歳、平均勤続年数11.2年、平均年間給与約504万円です。

SHINKO(シンコー)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ヒューマンサービス | 1,116,000株 | 63.63% |

| PHC株式会社 | 296,000株 | 16.88% |

| 福留 泰蔵 | 112,000株 | 6.39% |

| エヌ・デーソフトウェア株式会社 | 76,000株 | 4.33% |

| SHINKO従業員持株会 | 60,000株 | 3.42% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年9月17日)までになりロックアップ解除倍率設定なしです。新株予約権も殆どがロックアップ対象のようです!

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 830,600株 | 95.03% |

| SBI証券 | 8,700株 | 1.00% |

| 松井証券 | 8,700株 | 1.00% |

| 楽天証券 | 8,700株 | 1.00% |

| マネックス証券 | 8,700株 | 1.00% |

| 丸三証券 | 4,300株 | 0.49% |

| あかつき証券 | 4,300株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,200円~2,500円

※ファーストインプレッション

第二弾⇒ 2,500円

※仮条件発表後

初値予想と市場コンセサンス

シンコーの初値予想をリサーチして記載します。

初値予想2,500円前後

修正値2,500円前後で変わらず

低PERで業績が安定しているため利益が見込まれています。IT関連の卸売業なので多少安心できそう。

それに直近比較対象の卸売業だとダイワ通信(7116)になり株価が上げているため卸売業の印象は悪くないかもしれません。

老舗企業でスタンダード市場への上場になるため上値はきりのよい2,500円を予想します。久しぶりのIPOなので買われると思います。買われる材料は仮条件上振れと業績安定でしょうね。

上場規模は最大22.1億円になります。時価総額39.5億円なので重たい感じなんですよね。

SHINKO(シンコー)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年12月21日~2028年12月20日 | 40,000株 発行価格108円 |

ロックアップは180日間で解除倍率設定なしなので上場後の売り圧力は強くないと思います。

ストックオプションの株数残や発行価格は上記のようになります。40,000株が行使期限入りしています。

時価総額は東証データの上場時発行済み株式数の1,794,000株から算出すると想定価格ベースで約36.9億円になります。

個人投資家よりも機関投資家向きのIPOのため初値予想を確認しておいたほうがよさそうです。PERが想定発行価格算出で8.4倍でした。

![]() SHINKO(7120)幹事も完全抽選で当選期待です⇒ マネックス証券

SHINKO(7120)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想