チームスピリット(4397)IPO新規上場 | 初値予想と幹事情報

チームスピリット(4397)IPOが新規上場承認されました。東証マザーズ上場で野村證券が主幹事となり、公開株数480,000株、オーバーアロット72,000株、上場規模は想定発行価格ベースで約5.5億円となります。業績が赤字続きで今期黒字化する見込みとなっています。

自社開発のクラウドサービス「TeamSpirit」による収益がメイン事業となり、ライセンス数が増加しているため黒字転換すればと言ったところでしょう。今後はサービス継続のクライアントと新規顧客のバランスをクリアーすれば業績安定となりそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 8月22日 |

| BB期間 | 8月06日~8月10日 |

| 企業ホームページ | https://corp.teamspirit.com/ja-jp/ |

| 事業の内容 | 勤怠管理、経費精算、工数管理等を一体化したクラウドサービス「TeamSpirit」等の提供 |

【手取金の使途】

手取概算額360百万円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限66百万円と合わせて、①商品開発に係る人件費、②営業活動に係る人件費、③広告宣伝費、④その他、採用費、IT関連費等の運転資金に充当する予定であります。具体的には以下を予定しております。

①「TeamSpirit」の次世代商品の開発や「TeamSpirit」の競合との差別化を図るための追加機能開発に係る人件費に170百万円(平成31年8月期70百万円、平成32年8月期100百万円)

②営業活動の強化及びお客様の「TeamSpirit」導入支援及びサポートに係る人件費に170百万円(平成31年8月期70百万円、平成32年8月期100百万円)

③当社サービスのデジタルマーケティングやブランディング活動等の実施による知名度向上及び見込客獲得に係る広告宣伝費に35百万円(平成31年8月期14百万円、平成32年8月期21百万円)

④事業規模拡大に伴い増加する管理部門やマーケティング人材の採用費、IT関連費、オフィス関連費用等の運転資金として、上記以外の残額を充当する予定であります。

目次まとめ

チームスピリット(4397)IPOの業績と事業内容

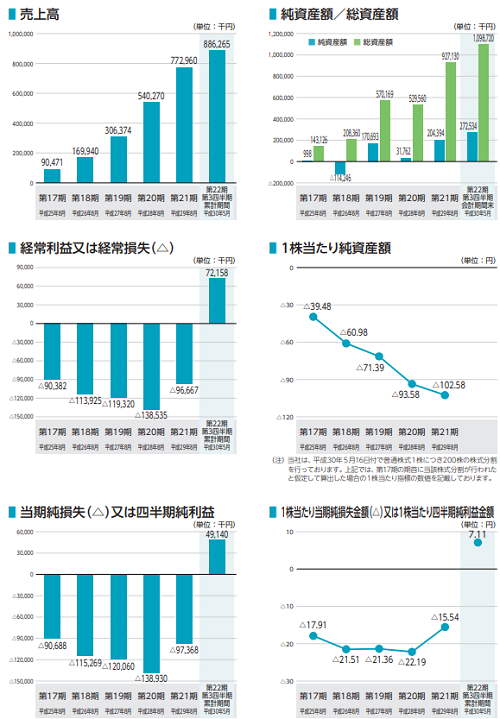

業績は売上拡大となっていますが、赤字体質の企業となっています。昨年よりも大幅に契約者数と契約ライセンス数が伸びているため今期は黒字に転換するようです。平成30年5月末時点で契約社数は932社、契約ライセンス数129,944人となっています。

第21期売上と第22期第3四半期売上を差し引くと約1.13億円ですが、当期利益差は4.9億円なのでこの辺りで損益分岐が生じるようです。第21期が0.97億円の赤字だったことを考えると、そんなにプラスになるのかな?と少し疑問です。

クラウド上のサービスを利用した「TeamSpirit」は勤怠管理、就業管理、工数管理、経費精算、電子稟議、カレンダー、SNSなど従業員が日々利用するシステムをひとつにまとめたサービスです。インターネット経由で必要な期間利用できる「SaaS」という形態で提供され、テレワークや在宅勤務など多様で先進的なワークスタイルをサポートしています。

「TeamSpirit」は従業員が日々使うシステムをひとつにまとめ、日々の活動データをリアルタイムに中間的なデータベースに格納します。そこから必要なタイミングで基幹系システムにデータを取り込み処理をする、従業員視点の業務フローに見直しました。そのためTeamSpirit」では働く人の活動に関する基礎情報(ビッグデータ)を手軽に収集することができるそうです。

「TeamSpirit」は顧客企業に対し、使用した期間に応じたサービス料をユーザー人数分のサブスクリプション(定期購読)として課金する、リカーリングレベニュー (継続収益)方式を採用しています。サブスクリプションが複数年にわたり継続して利用されることで、新規の契約数を解約数が上回らない限り収益が前年度を上回るという安定性がありながら、高い成長も目指すことができるビジネスモデルとなるそうです。

世界のSaaS企業の標準となりつつあるサブスクリプション型リカーリングレベニューモデルの単一事業であることから経営の安定性と成長性が両立できることに加え、年間の契約金額を一括前払いで回収しているため、キャッシュフローの観点で有利なことも当社ビジネスモデルの特徴ということです。業界の中では比較的高い成長性を維持できているそうです。

チームスピリット(4397)IPO仮条件から公開価格の日程

| 想定価格 | 1,000円 |

| 仮条件 | 1,000円~1,200円 |

| 公開価格 | 8月13日 |

想定価格から試算される市場からの吸収金額は約4.8億円です。オーバーアロットメントを含めると約5.5億円になります。上場規模はかなり小さいため買い需要は多いと思われます。

業績が今後継続して黒字化するのか見極めたいところですが、今期だけ黒字と言われてもこれからの見通しを知りたいところです。2年前が1.38億円の四半期マイナスで1年前が0.97億円の四半期マイナスですからね。同社の扱うシステムが今後通用するならば買いでしょうが、判断が難しいと思います。

チームスピリット(4397)IPOの幹事団詳細と会社データ

| 公募株数 | 400,000株 |

| 売出株数 | 80,000株 |

| 公開株式数 | 480,000株 |

| OA売出 | 72,000株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 SBI証券 |

野村證券主幹事で48万株しかないため当選狙いは厳しいと思います。赤字だから今後が不安というよりもIPOに当選する不安のほうが大きいでしょう。それでも申込だけはしておきたいと思います。裁量配分を狙うにも幹事的に難しそうです。

ネット系証券だとSBI証券とauカブコム証券からの取扱いになりそうです。最近、楽天証券が幹事に入ってきているケースがあるので今後楽天証券の取扱いが増えると嬉しいですよね。ソフトバンクの上場にも絡んできそうなのでネット証券からの申込みも馬鹿にできません。

会社設立は1996年11月、本社は東京都中央区京橋2丁目にあり、社長は荻島浩司氏(58歳)、東芝系の金融機関向けの開発などを手掛けていた経歴があるようです。

従業員数は65人(臨時雇用者4人)で平均年齢36.2歳、平均勤続年数2.3年、平均年間給与約716万円です。

チームスピリット(4397)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 荻島 浩司 | 2,800,000株 | 36.35% |

| Draper Nexus Technology Partners2号投資事業有限責任組合 | 1,046,200株 | 13.58% |

| salesforce.com, inc. | 973,400株 | 12.64% |

| NVCC7号投資事業有限責任組合 | 595,000株 | 7.73% |

| ニッセイ・キャピタル5号投資事業有限責任組合 | 530,000株 | 6.88% |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 500,000株 | 6.49% |

| 増山 秀信 | 300,000株 | 3.90% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である荻島浩司並びに当社株主である増山秀信、有本陽助、都賢治及びオーバーザレインボー株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年11月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)は行わない旨合意しております。

また、当社株主であるDraper Nexus Technology Partners2号投資事業有限責任組合、salesforce.com, inc.、NVCC7号投資事業有限責任組合、ニッセイ・キャピタル5号投資事業有限責任組合、SMBCベンチャーキャピタル1号投資事業有限責任組合、SMBCベンチャーキャピタル3号投資事業有限責任組合及びDraper Nexus Partners Ⅱ, LLCは、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年11月19日までの期間中は、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨を合意しております。

チームスピリットIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村証券(主幹事) | 408,000株 |

| SMBC日興証券 | 38,400株 |

| 三菱UFJモルガン・スタンレー証券 | 24,000株 |

| SBI証券 | 9,600株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

チームスピリットIPOの直感的初値予想

第一弾⇒ 1,500円

※ファーストインプレッション

第二弾⇒ 2,400円

※仮条件発表後

チームスピリットIPOの大手初値予想

2,200円~2,500円

その後、2,400円~2,800円

チームスピリット(4397)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成26年6月01日~平成33年5月31日 | 180,000株 発行価格70円 |

| 平成27年3月01日~平成34年2月28日 | 200,000株 発行価格100円 |

| 平成27年3月01日~平成34年2月28日 | 20,000株 発行価格100円 |

| 平成26年2月13日~平成33年1月31日 | 50,000株 発行価格100円 |

| 平成28年4月01日~平成35年3月31日 | 50,000株 発行価格100円 |

| 平成28年11月19日~平成35年11月18日 | 32,000株 発行価格100円 |

| 平成29年11月20日~平成36年11月19日 | 120,000株 発行価格450円 |

| 平成30年8月19日~平成37年8月18日 | 110,000株 発行価格450円 |

| 平成31年11月16日~平成38年11月15日 | 30,000株 発行価格675円 |

ロックアップ90日間(平成30年11月19日)とベンチャーキャピタルにはロックアップ解除倍率が1.5倍適用となります。

ストックオプションの株数残や発行価格は上記のようになります。株主にベンチャーキャピタルが多いことから発行価格の1.5倍以上の価格になればVCが売ってきそうです。

時価総額は東証データの上場時発行済み株式数の7,310,000株から算出すると想定価格ベースで約73.1億円になります。発行株数が多いため上場後の浮動株割合も気になります。

企業価値などは上場をゴールとして出来上がったよう思います。今後は新規顧客獲得と営業力増強につながる人材確保がポイントになり、新規開発などを行いながら市場拡大となりそうです。

既に外資系企業の日本進出や日系企業が海外に進出する場合のサポートツールとして利用実績が多数あるそうです。今後は海外における利用企業を増やすべく海外展開の整備も勧めるそうです。

そしてIPO空白期間が20日も生まれたため、投資家のチームスピリットへの注目は高いと思います。ただ初値1.5倍~2倍程度に収まるように思います。ラクスル(4384)なども上場承認時はあまり人気がなく赤字企業でしたが、上場が近づくにつれ人気になったので同社もその可能性はありそうです。

![]() チームスピリット(4397)幹事引受け企業⇒ SMBC日興証券

チームスピリット(4397)幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想