ヴィスコ・テクノロジーズ(6698)IPO新規上場 | 初値予想と幹事情報

ヴィスコ・テクノロジーズ(6698)IPOが新規上場承認されました。

値がさIPOの登場です。しかも株数が少ないので一見よさそうなIPOなので初値にも期待したいところですが、何しろ地味な事業イメージがあります。業績もいまいちのようです。

結局申し込みはしますけどね~

| 業 種 | 電気機器 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 12月13日 |

| BB期間 | 11月27日~12月01日 |

| 企業ホームページ | http://www.visco-tech.com/ |

【事業の内容】

当社は、筐体型画像処理検査装置を開発、製造及び販売しております。画像処理検査装置は、様々なモノづくりの現場において、検査対象物の傷、汚れ、異物などの外観上の欠陥を検出する目的で多く利用されており、FA(ファクトリーオートメーション)向け画像処理システムとも呼ばれております。日本国内の製造業の現場では、画像処理検査装置が普及しつつありますが、未だに人手に頼った目視検査を実施している製造現場もあります。また、中国、東南アジア、南米などの新興国の製造業の現場では、日本国内の製造現場と較べて目視検査を主とした製造現場が多数あり、人件費の抑制や製品品質の安定化に向けて画像処理検査装置の導入が進みつつあります。

【手取金の使途】

1.自社製品のソフトウェア開発のための人的費用として349,069千円

2.開発のためのハードウェア購入費用として150,000千円

を充当する予定であります。

目次まとめ

ヴィスコ・テクノロジーズ(6698)IPOの業績と事業内容

画像処理検査装置の製造・販売を行っている企業です。

グループ企業は連結子会社3社となり中国、タイ、米国の3つの国をまたいで合計4社となっています。

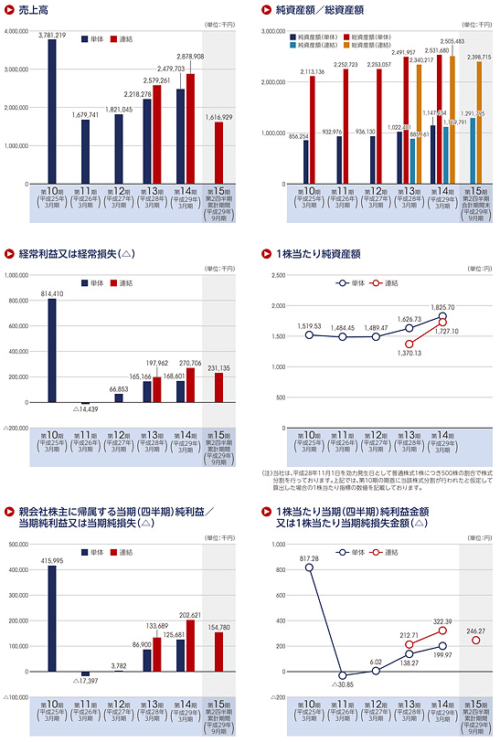

売上は上昇傾向にあり利益も増えていますが、IPO的な感覚で考えるとあまり魅力はありません。

利益上昇率が高い業種じゃないと財務インパクトもありません。

【ヴィスコ・テクノロジーズの特徴としては下記】

「製造する筐体型画像処理検査装置は、筐体、カメラ、レンズ、照明等で構成されており、当社では、検査対象物、検査内容、検査条件、処理速度、設置条件等、お客様の検査ニーズに応じた最適なシステムの提案とアドバイスを行っております。」

だそうです。

その他、画像処理検査装置の製造にあたり、検査装置を構成するモジュール(部品)の製造を部品製造会社に委託し、又はモジュール(部品)を部品製造会社から購入した上で、製品の組立て、並びにオペレーティングシステム及び画像処理ソフトウエア(当社開発)の筐体へのセットアップを組立会社に委託して、画像処理検査装置(製品)を完成させるファブレスメーカーです。当社、連結子会社及び国内外の代理店が、国内外の顧客に対して製品を販売しております。

ヴィスコ・テクノロジーズ(6698)IPO仮条件から公開価格の日程

| 想定価格 | 4,820円 |

| 仮条件 | 4,720円~4,920円 |

| 公開価格 | 12月04日 |

想定価格から試算される市場からの吸収金額は約9.6億円です。

オーバーアロットメントを含めると約11億円になります。

上場規模は普通サイズですが、単価が大きいため難しい判断が必要です。

株数的には20万株程度なので公開価格割れを起こすような銘柄ではありませんが、業種と業績がいまいちなんですよね~

参加してみて取れたら上場当日まで神に願うパターンでしょう。JASDAQ銘柄は確か負けなしなので多分いけると思いますが、上場日が集中しているため万が一も?

ヴィスコ・テクノロジーズ(6698)IPOの幹事団詳細と会社データ

| 公募株数 | 85,000株 |

| 売出株数 | 113,800株 |

| 公開株式数 | 198,800株 |

| OA売出 | 29,800株 |

| 引受幹事 | みずほ証券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 岡三証券岡三オンライン いちよし証券 SBI証券 岩井コスモ証券 |

株数的にみずほ証券からの申し込みに当選期待があります。

委託幹事のauカブコム証券からの申し込みもよいかもしれません。わざわざ申込む方も少ないでしょうからね。後期型の岩井コスモからの申込者も少ないでしょう。

東京都港区海岸一丁目に本社があり、会社設立は2003年8月です。

社長は足立秀之氏、従業員数は69人で臨時雇用者は7人、平均年齢40歳8ヶ月、平均勤続年数5年7ヶ月、平均年間給与約635万円です。

ヴィスコ・テクノロジーズ(6698)IPOの初値予想

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である足立秀之、売出人である滝沢義信、池田欣吾、鈴木保良、株式会社有沢製作所、三菱UFJキャピタル3号投資事業有限責任組合、東正志、東宏美、GOLDEN ASIA FUND L.P.、ニッセイ・キャピタル5号投資事業有限責任組合、DBJキャピタル投資事業有限責任組合、イノベーション・エンジン三号投資事業有限責任組合、株式会社フィデアキャピタル並びに当社株主である澤村知是、株式会社アバールデータ、北川敦仁、有馬良太、秋田高志、足立みゆき、足立拓駿及び足立唯菜は、主幹事会社に対し、元引受契約締結日から上場日後90日目の平成30年3月12日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ヴィスコ・テクノロジーズIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 179,300株 |

| 三菱UFJモルガン・スタンレー証券 | 9,900株 |

| 岡三証券 | 3,900株 |

| いちよし証券 | 1,900株 |

| SBI証券 | 1,900株 |

| 岩井コスモ証券 | 1,900株 |

※目論見の訂正事項発表後に記載します

ヴィスコ・テクノロジーズIPOの直感的初値予想

第一弾⇒ 5,300円

※ファーストインプレッション

第二弾⇒ 5,600円

※仮条件発表後

ヴィスコ・テクノロジーズIPOの大手初値予想

初値予想上限6,000円?

ヴィスコ・テクノロジーズ(6698)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成28年1月28日~ 平成36年1月27日 | 12,500株 発行価格1,500円 |

| 平成26年2月04日~ 平成33年1月31日 | 20,000株 発行価格1,500円 |

| 平成30年11月15日~ 平成38年11月14日 | 35,600株 発行価格1,500円 |

ロックアップは90日間でロックアップ解除倍率は1.5倍です。

ベンチャーキャピタル出資があり1.5倍には持って行きたいところでしょうけど1.5倍の7,230円に届くでしょうか?

公開価格割れを起こすよりも利益が出る銘柄だと思うので、参加します!

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の713,500株から算出すると想定価格ベースで約34.4億円になります。

そもそもIPOに全力で申し込んでも当選期待は低いので申し込みをします。

10万円抜ければラッキーなパターンなのかもしれません。ティーケーピー(3479)のような高騰パターンもあるのかもしれませんからある意味楽しみな銘柄かも?

![]() 確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

タグ:IPO初値予想